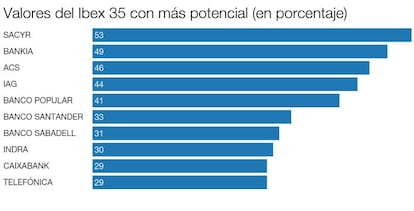

Los diez valores del Ibex con más potencial en un mercado revuelto

2016 ha arrancado con más volatilidad de lo esperado y con la evolución de valores e índices marcando fuertes vaivenes al alza y, sobre todo, a la baja. Con el Ibex 35 perdiendo más de un 12% en las primeras semanas del año, y tras las fuertes caídas vistas en la mayoría de los valores que lo componen, hay empresas que ofrecen importantes potenciales de revalorización.

- SACYR

El grupo constructor español ocupa el primer puesto del ranking de valores con mas potencial del Ibex 35, según el consenso de analistas que de Bloomberg. Los expertos han fijado un precio objetivo medio de 2,32 euros por acción, lo que supone un recorrido alcista del 53% respecto a los actuales precios de cotización. Algunos expertos como Ahorro Corporación son más optimistas con el valor al que dan un objetivo de 4 euros. En lo que llevamos de año, los títulos de Sacyr encajan un recorte del 16%.

Además del mal momento para la actividad de construcción, por el que Sacyr busca un ahorro de costes laborales, la compañía está sufriendo un duro castigo en Bolsa por la crisis del petróleo y su exposición a Repsol.

Recientemente, Sacyr ha presentado oficialmente a sus trabajadores el expediente de regulación de empleo (ERE) que llevará a cabo en su negocio de construcción en España, con lo que da así inicio al periodo de negociación con los sindicatos, según informó el grupo. El ajuste afectará a entre el 25% y el 30% de su plantilla de 1.400 trabajadores, esto es, a entre 350 y 420 empleados.

- BANKIA

Es el banco del Ibex 35 con más potencial, del 49%, de acuerdo con el consenso de analistas recopilado por Bloomberg, que prevé un recorrido alcista de la acción desde los 0,76 euros hasta los 1,13 euros. Con este valor, los analistas se muestran bastante divididos y mientras firmas como Berenberg aconsejan vender, Mirabaud o Kepler optan por comprar. Las cuentas de la entidad superaron las previsiones de algunos analistas al ganar 1.400 millones de euros en 2015, un 39% más, cumpliendo con los objetivos del plan estratégico. Hoy, Fitch ha revisado al alza en un escalón el rating de Bankia situando la deuda a largo plazo en BBB- (desde BB+) con perspectiva estable. Según Renta 4, "esta mejora supone para la entidad recuperar el grado de inversión".

- ACS

El grupo constructor y de servicios presidido por Florentino Pérez ofrece un potencial alcista del 46% respecto al precio objetivo medio de Bloomberg. Desde Sabadell explican que ACS “es la primera constructora del mundo por volumen de negocio internacional (29.300 millones de euros, el 84% del total, líder en construcción en EE UU, Australia, España y Alemania) y la más diversificada de las constructoras globales (un 47% del Ebitda en actividades diferentes de la construcción). Geográficamente desataca poco el peso de emergentes”.

Entre los riesgos, los expertos de la firma destacan que “el precio actual del crudo podría acarrear retrasos o cancelaciones de carteras”. Las acciones de ACS pierden en el año un 18%.

- IAG

La compañía está sacando provecho del petróleo barato y su potencial es del 44%, según Bloomberg, que fija el precio objetivo en 10 euros por título desde los 7 actuales. Los últimos datos de tráfico, correspondientes a enero, muestran que se modera el crecimiento de la oferta pero la demanda sigue creciendo a doble dígito.

- POPULAR

Pertenece a uno de los sectores más penalizados desde que arrancó 2016. Con una caída cercana al 30%, Banco Popular es el tercer peor valor del selectivo Ibex tan sólo superado por Técnicas Reunidas y Bankia. La entidad financiera, que ya ha presentado resultados de 2015, ofrece un potencial de revalorización del 41% respecto al precio objetivo medio de Bloomberg fijado en 3,09 euros. El 28,1% de los expertos aconseja comprar mientras que el 37% recomienda mantener y el 34% tiene una recomendación de vender.

Mediobanca es uno de los brókers más optimistas con el valor para el que tienen un precio objetivo de 4,30 euros y una recomendación de sobreponderar.

El Banco Popular obtuvo un beneficio atribuido de 105,4 millones, un 68,1% menos que en 2014, tras provisionar 350 millones para cubrir posibles devoluciones a los clientes a los que se quiten las cláusulas suelo desde mayo de 2013 si los tribunales lo determinan. Excluyendo este cargo, el banco hubiera ganado un 6,1% más que en 2014. Pese al recorte de gastos y de las provisiones ordinarias, descienden todos los márgenes por la baja de tipos y la caída del crédito en un 1,2%.

- SANTANDER

La mala racha del sector bancario en Bolsa ha provocado que la acción haya sufrido un castigo hasta el mínimo anual de 3,3 euros, aunque en los últimos días ha recuperado algo de terreno y se mueve en torno a los 3,7 euros. A estos niveles supone una oportunidad a largo plazo, según Nicolás López, de MG Valores, al tiempo que el consenso de Bloomberg estima un recorrido alcista del 33% hasta los 4,9 euros por título. Peter Garnry, jefe de estrategia de renta variable de Saxo Bank, considera que los bancos europeos “están muy baratos” y cree que hay un “rebote a la vista”. De hecho, el sector bancario vivió ayer una jornada dulce. A su juicio, “la banca está haciendo frente a un complicado ambiente regulatorio y “as acciones de los principales bancos europeos han llegado a tocar fondo”.

- SABADELL

Sabadell, que cae un 9,5% desde enero, cotiza con un potencial del 31%. La entidad financiera ya paso el examen de los resultados. Norbolsa explica que los resultados de 2015 fueron mejores de lo esperado, principalmente en el mercado doméstico, gracias a "la fortaleza del margen financiero apoyado en pymes, tendencia mucho mejor que la de sus comparables. Además, se ha marcado un objetivo de margen financiero agresivo para el mercado doméstico. En cuánto a su estrategia, Sabadell ha actualizado sus previsiones para 2016 (último año de su actual plan estratégico Triple), destacando un ROTE del 10%, un ratio de eficiencia del 48%, una mora del 6% y un ratio de capital CET1 FL del 12%".

En cuánto a las recomendaciones, el 42% aconseja comprar al tiempo que el 32% cree que hay que mantener los valores en cartera y el 25 recomienda deshacer posiciones.

- INDRA

Se cuela entre los diez valores del Ibex 35 con más potencial alcista, del 30%, con un precio objetivo a 12 meses de casi 11 euros. A la espera de que presente sus cuentas correspondientes a 2015 el próximo lunes, los últimos resultados trimestrales fueron por encima de lo esperado marcados por el fuerte crecimiento de las ventas en España, según señalaba en un informe Banco Sabadell.

- CAIXABANK

La entidad financiera ha publicado recientemente sus resultados de 2015, período en el que obtuvo un beneficio de 814 millones de euros, un 31% más que un año antes gracias al crecimiento del negocio bancario que le viene por la incorporación de Barclays Bank. Es el quinto peor valor del selectivo en el año y sus acciones acumulan una caída del 20%. A su favor cuenta con buenas recomendaciones por parte de los analistas que forman el consenso: el 30% aconseja comprar; el 53% mantener y, solo, el 16%, vender. La entidad tiene una de las rentabilidades por dividendo más alta del selectivo, con más del 6%.

El potencial de revalorización que ofrece es uno de los más altos del selectivo Ibex, concretamente del 29% teniendo en cuenta que el consenso de analistas ha fijado el precio objetivo a doce meses en 3,37 euros.

- TELEFÓNICA

La operadora, que presenta resultados este viernes, pierde más de un 7% en lo que va de año y tocó mínimos el pasado 11 de febrero en los 8,4 euros. Tras esta fuerte corrección, cuenta con un potencial de consenso del 29% hasta los 12,14 euros por acción desde su precio actual entorno a los 9,4 euros. Es uno de los valores que los analistas ven atractivos para invertir pensando en el largo plazo y que tiene una jugosa retribución al accionista. La rentabilidad por dividendo roza el 8%. Desde Renta 4 esperan que sus cuentas de 2015 mantengan la recuperación en el mercado español, aunque prevén un impacto negativo de las divisas en Brasil y en conjunto de Latinoamérica.