¿Cuáles son los mejores planes de pensiones del mercado?

La teoría general del ahorro a través de planes de pensiones tiene una premisa básica: cuanto más joven seas, más peso debe tener la renta variable en tu fondo, y cuanto más cerca esté tu jubilación, más deben predominar los activos de renta fija. Esta máxima ha quedado parcialmente en entredicho en el actual entorno de tipos cercanos a cero:la deuda pública ofrece unos rendimientos tan escasos, que en muchos casos las comisiones devoran la rentabilidad.

En el nuevo entorno de mercado, la regla general ha quedado matizada, y los asesores financieros recomiendan que los activos bursátiles tengan mayor protagonismo en todo tipo de carteras, salvo en las de aquellos a quienes les queda muy poco para la jubilación.

Otro de los cambios que ha provocado la política de tipos cero dictada por los grandes bancos centrales del planeta es que los planes de pensiones garantizados han dejado de brillar. Esta tipología de producto, tan arraigado en el mercado español y que tan buenos resultados ha aportado, tiene un margen de desarrollo muy estrecho.

“Aunque a largo plazo los planes de renta variable han conseguido los mejores resultados por rentabilidad, vemos que son los mixtos los que continúan creciendo por aportaciones y son también los que, con un nivel de riesgo menor, consiguen mantenerse en positivo a pesar de la corrección que se ha vivido durante el tercer trimestre del año”, explica Paula Mercado, analista de la firma VDOS.

Esta firma realiza un estudio detallado de la rentabilidad, la volatilidad, la consistencia de la gestión... de los planes de pensiones que se comercializan en España, y otorga una puntuación a cada producto. Este análisis permite conocer cuáles son los planes de pensiones más atractivos para cada categoría de activo, y para cada tipo de cliente.

1. Planes monetarios: las comisiones pueden comerse la rentabilidadCuando al partícipe le quedan pocos años para jubilarse, su mayor prioridad debe ser la preservación del capital. El ahorrador no debe arriesgarse a estar en activos financieros muy fluctuantes (como la Bolsa), cuya evolución pueda hacer volatilizarse un 10% o un 20% del patrimonio acumulado en su plan de pensiones.

En estos casos, la tipología de plan de pensiones que más garantiza la preservación del capital son los de renta fija a corto plazo, también conocidos como monetarios. Este tipo de productos tan solo invierte en emisiones de renta fija a muy corto plazo, así como en depósitos y repos emitidos por entidades financieras.

Al elegir un plan de esta categoría, es muy importante fijarse en el nivel de comisiones que cobra la gestora. Dado que es un activo de bajo riesgo, las rentabilidades que ofrecen son muy bajas, más ahora con el actual entorno de tipos bajos. Un alto nivel de comisiones puede suponer que los gastos acaben comiéndose los escasos rendimientos obtenidos.

Dentro de esta familia, desde la firma VDOS destacan el plan Mediolanum Activos Monetarios, que cuenta con la máxima calificación (cinco estrellas) y ha logrado una rentabilidad acumulada del 8,88% en los últimos tres años. También valoran la evolución del Aviva y Tú, Plan de Pensiones a Corto Plazo. Tras haber logrado un rendimiento acumulado del 20,69% desde 2013, y durante este ejercicio ha logrado una rentabilidad positiva del 1,3%, mientras que otros muchos productos de esta familia están en números rojos en 2015.

José María Luna, director de análisis y estrategia en la firma de asesoramiento Profim, incluye otros dos planes de pensiones atractivos para aquellos ahorradores más conservadores, que buscan la preservación del capital por encima de todo. En su caso, destaca el plan Santander Monetario 2 –que invierte en activos de renta fija pública y privada, tanto nacionales como de otros países de la zona euro, y que acumula una rentabilidad del 5,17% en los últimos tres años–, y el plan Renta 4 Renta Fija, que también cuenta con cinco estrellas VDOS.

2. Bonos a largo plazo: el momento más delicado tras una época dorada

La categoría de renta fija a largo plazo ha sido una de las que mejor lo ha hecho en los últimos años. La crisis de la deuda soberana europea provocó que España y otros países del sur de Europa ofrecieran unas rentabilidades muy atractivas en los bonos que emitían, lo que permitió a los vehículos de deuda obtener unos altos rendimientos. En los últimos tres años, los planes de pensiones de esta familia han acumulado una rentabilidad media anual del 4,61%, convirtiéndose en una fuente de alegría para millones de partícipes.

Ahora, las cosas han cambiado, y la mitad de las emisiones de deuda de países europeos presentan rentabilidades implícitas cercanas o inferiores al 0%. El viento de popa que sopló para los gestores de esta categoría se ha acabado. Aunque la política de compras de bonos del Banco Central Europeo (BCE) garantiza que este tipo de activos cuenta con un comprador de último recurso, que evitará fuertes desplomes, es casi imposible que los planes de renta fija ofrezcan rentabilidades atractivas en los próximos meses. De hecho, hasta el cierre de septiembre, los planes de esta familia no han logrado rentar nada, por término medio.

Ante este escenario, los expertos advierten que esta familia ya no puede ser el refugio plácido para los inversores más conservadores, y recomiendan buscar planes de pensiones que tengan alguna estrategia diferencial, que permita arañar algunas décimas de rentabilidad en el entorno de tipos cero.

Paula Mercado, analista de VDOS, destaca entre los planes de renta fija a largo plazo Bancorreos, gestionado por Deutsche Zurich Pensiones, y que ha logrado batir a su índice de referencia sistemáticamente en los últimos años. Tanto en 2013 como en 2014 logró situarse entre el 20% de planes con mejor evolución en su categoría, y en lo que va de 2015 ha conseguido esquivar las pérdidas.

También destacan en esta familia varios planes de rentabilidad objetivo. Estos son herederos de los planes garantizados, y ofrecen al partícipe un rendimiento estimado para un determinado plazo de tiempo. Uno de los productos destacados por la firma VDOS es el Bankia Rentabilidad Objetivo Largo Plazo, que ha logrado avanzar un 0,81% a pesar de las dificultades del ejercicio. Y el Plancaixa Objetivo 125, que ha rentado un 0,43% en los últimos 12 meses y en 2012 y 2013 estuvo entre el 20% con mejor rendimiento de su categoría.

3. Renta fija mixta: la categoría idónea para los inversores conservadores

La escasa rentabilidad que ofrecerán en los próximos trimestres los planes de renta fija pura, unida a las dudas sobre la tendencia del ciclo bursátil en Europa y Estados Unidos convierten a los planes mixtos en el producto de moda. Su centralidad, su exposición fluctuante a unos u otros activos en función del momento del mercado están permitiendo que la categoría ofrezca un nivel de rendimientos atractivo.

Esta tipología de productos es la ideal para aquellos ahorradores a los que les falten menos de 10 años para su edad de jubilación, o para aquellos con un perfil más conservador. Habitualmente cuentan con una proporción de un 65-80% de activos de renta fija, y el resto de renta variable, pero muchos de ellos pueden modular estos porcentajes.

Los planes de renta fija mixta han sido los segundos que más aportaciones netas han recibido en agosto (294 millones de euros de entradas netas), especialmente en la categoría de mixto conservador (190 millones).

José María Luna, director de análisis de la firma de asesoramiento Profim, destaca dentro de esta categoría el producto Plusplan Mixto, de la aseguradora británica Aviva. Este plan lleva cuatro años ofreciendo mejores rentabilidades que la mayoría de fondos de esta familia. En los últimos cinco ejercicios ha obtenido una rentabilidad media anual del 4,22%. Durante 2015 ha rentado un 2,16%.

Otro producto destacado dentro de los fondos de renta fija mixta es el Uniplan IV (comercializado por Unicaja Banco) que encabeza la clasificación de la firma VDOS para esta familia y ha logrado batir con claridad a los índices de referencia. Su rendimiento medio anual en un periodo de tres años ha sido del 7,83% y en 2015 ha logrado un avance del 3,52%, a pesar de las turbulencias del mes de agosto.

Paula Mercado, directora de análisis de VDOS, destaca otro plan que ha demostrado una importante solidez en su gestión durante los últimos ejercicios. Se trata de Andalucía, un fondo de pensiones distribuido por el grupo BMN, y que cuenta, como el resto de productos destacados, con cinco estrellas. El producto ha obtenido una rentabilidad acumulada durante los cinco últimos ejercicios del 24,2%, y durante el presente ejercicio ha conseguido revalorizarse un 3,12%.

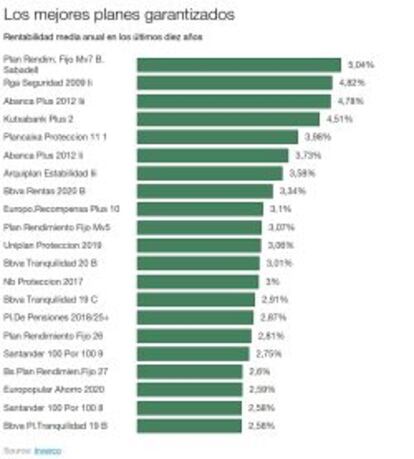

4. Garantizados: lejos de las rentabilidades del pasado

Los planes de pensiones garantizados vivieron una época dorada hace tres años. Como su estructura se basaba en la compra de un bono subyancente que avalaba el rendimiento prometido, tuvieron un comportamiento excepcional cuando la crisis de la deuda europea se fue evaporando y mejoraron las primas de riesgo de las emisiones de España y otros países del sur de Europa.

La rentabilidad obtenida por algunos de estos productos fue muy superior a la esperada, pero hay que tener en cuenta que, pese a los nombres sofisticados, había vehículos que tenían el 10% de su inversión en bonos de la Región de Murcia, o en deuda emitida por universidades públicas.

Los fondos de pensiones garantizados han obtenido una rentabilidad media anual, en los tres últimos años, del 9,67%, haciendo que muchos de ellos lideren los ránking comparativos. Sin embargo, este buen resultado ya no se repetirá en los próximos trimestres. Con los tipos de interés casi a cero, las gestoras ya no pueden lanzar o renovar planes garantizados como los que tanto éxito tuvieron, y los que siguen activos han agotado casi todo su potencial, y para los próximos meses apenas se revalorizarán.

Ante esta coyuntura y dada la querencia del ahorrador por el producto garantizado, algunas gestoras han buscado nuevas estructuras. BBVA ha lanzado al mercado dos nuevos planes de pensiones individuales orientados a personas a las que les faltan pocos años para la jubilación y que tienen interés en obtener una garantía de capital. Los planes BBVA Protección Futuro 5/10 y BBVA Protección Futuro 2/10 constan de dos fases: una de inversión y otra de desacumulación. La primera se produciría a lo largo de los dos o cinco años y la segunda fase durante los 10 años siguientes. En esta última fase el producto irá devolviendo cada año el 10% del capital invertido. Además de la garantía sobre el capital aportado, este fondo pretende conseguir una rentabilidad adicional gracias a la gestión activa del margen durante toda la vida del producto.

5. Renta variable mixta: una categoría con mucho recorrido por delante Para aquellos ahorradores a quienes aún les falta más de 15 años para alcanzar la jubilación, la familia de renta variable mixta es la más adecuada (salvo que tengan una baja aversión al riesgo y se adentren en los planes que invierten exclusivamente en Bolsa).

Dentro de esta familia hay productos que tienen un reparto equilibrado entre renta fija y renta variable. Esto permite aprovechar la tendencia de revalorización que ofrecen las Bolsas en el largo plazo, pero amortiguada por la existencia de bonos en cartera, que limita notablemente la volatilidad.

José María Luna, analista de la firma de asesoramiento Profim, destaca un producto de esta categoría, el BK 50 Mixto Bolsa. Este plan de pensiones cuenta con cinco estrellas VDOS y ha logrado una rentabilidad media anual del 5,8% durante los últimos cinco ejercicios. Para quienes quieran asumir aún más riesgo, el plan BK 75 Mixto Bolsa, también de Bankinter Gestión ha obtenido muy buenos resultados. En los tres últimos años conseguido colarse en el 20% de mejores planes de esta familia, y encabeza la clasificación de rentabilidad, con un 15,15% de media en los tres últimos años.

También destaca el plan Bestinver Ahorro. Este último tiene un mayor margen de maniobra. Invierte entre un 30% y un 75% de su cartera en renta variable nacional e internacional, y el resto en activos de renta fija. En el último año ha logrado un rendimiento del 11,85%, y su rentabilidad media anual en cinco años ha sido del 8,8%, casi el doble de lo obtenido de media en su categoría.

En VDOS también destacan el BBVA Plan Horizonte 2020, que persigue que el partícipe pueda recuperar para al cierre del ejercicio 2020 el capital aportado por el partícipe. En los últimos tres años ha logrado una rentabilidad media anual del 10,59%.

El plan Ahorro Previsión –considerado como de renta variable mixta agresiva y comercializado por Unicaja y por Caja España Duero– cuenta también con cinco estrellas de VDOS, consiguiendo situarse en el grupo de cabeza de su categoría durante los últimos cinco años. Su rentabilidad media desde el ejercicio 2012 ha sido del 12,66%. Otro plan de la misma familia y gestora, el Futurespaña 30, ha acumulado una rentabilidad del 35,78% durante los últimos tres ejercicios. En su último informe trimestral explicaba que su exposición a renta variable era del 66,63%.

6. Pensiones de bolsa: los pura sangre, solo aptos para jóvenes arriesgados

La teoría de la inversión colectiva mantiene que la Bolsa es el activo que más rentabilidad ofrece en el largo plazo. Así se ha demostrado en términos generales, por lo que, para aquellos que tienen por delante varias décadas hasta el momento de su jubilación, ¿por qué no aprovechar para invertir en la tipología de activo más ventajoso?

En teoría, parece evidente, pero hay que tener mucha sangre fría y visión para mantenerse en un plan de pensiones de renta variable cuando las Bolsas están desplomándose. Además, no todas las gestoras y planes logran replicar o superar el resultado de los índices bursátiles, por lo que es muy importante apostar por los planes de Bolsa que reúnan mayor talento y hayan demostrado buenos resultados a lo largo del tiempo.

Para Amílcar Barrios, analista de inversiones de Tressis, BBVA Renta Variable Global es, dentro de todo el espectro de renta variable, “el que mejor consistencia ha demostrado a lo largo del tiempo y a lo largo de diferentes entornos económicos, por lo que se ha sabido ajustar muy bien al parámetro básico de rentabilidad-riesgo”. En los últimos tres años ha conseguido una rentabilidad acumulada 29,79%. En su último informe trimestral explica que su principal posición está en fondos de inversión –como el BBVA Bolsa Latam–, en fondos cotizados –como el iShares Msci Emergings Markets Latin America– o en grandes compañías como Roche, Royal Dutch Shell, Nestlé o Sanofi.

José María Luna, de Profim, destaca el buen rendimiento de Santander Plan Renta Variable USA, cuyo equipo ha demostrado muy buenas capacidades de gestión, con una rentabilidad media del 17,78% durante los últimos tres años. Para aquellos inversores que confíen más en la buena marcha de las Bolsas europeas apuesta por Santander Dividendo Europa, que ha logrado una rentabilidad del 11% en lo que va de año, y lleva dos ejercicios consolidado como uno de los mejores de esta categoría. Desde 2012 lleva un rendimiento acumulado del 43,29%.

Para los que prefieren la inversión nacional, la opción destacada por Luna es el plan Bankia Bolsa Española. Con cinco estrellas VDOS, este producto lleva tres años batiendo al mercado, obteniendo una rentabilidad acumulada del 57,65%. Sus principales posiciones declaradas son un contrato de futuro sobre el Ibex 35, y acciones de los blue chips del parqué español: Telefónica, BBVA, Santander, Inditex, Iberdrola y Repsol.

Otro producto con excelentes resultados en los últimos años es el plan Bestinver Global, con un 70% de Bolsas internacionales y el resto en Bolsa española. En los últimos cinco años ha logrado un rendimiento anual medio del 12,2%, logrando sacar cada ejercicio tres puntos porcentuales más que su índice de referencia.

Al igual que el producto anterior, el Abanca Variable 100 también cuenta con una categoría cinco estrellas y ha conseguido un 10% de rendimiento en lo que va de 2015, a pesar de las dificultades del mercado.

Por último, en el mercado acaba de lanzarse el MG Lierde Plan de Pensiones Bolsa, que replicará la estrategia marcada por la Sicav del mismo nombre. Este vehículo, a través del que invierte César Alierta y su familia, atesora 21 años de trayectoria, durante los que ha obtenido una rentabilidad media anual del 16,2%, frente al 7% logrado por su índice de referencia, el EuroStoxx 600.