Valores para ganar en la nueva etapa de las renovables

Gamesa avanza un 85% en el año y Abengoa, un 72% El mercado mantiene una visión positiva del sector

La reforma energética que aprobó el Gobierno en 2013 supuso un varapalo para las compañías con más exposición a las energías renovables.Transcurridos dos años, la internacionalización de las empresas, su diversificación en distintas áreas de negocio y la visión positiva del mercado sobre el sector permiten a estas compañías levantar cabeza y sobresalir en lo que va de año.

De hecho, las dos empresas del selectivo que más avanzan en 2015 son compañías con presencia en el sector de las energías renovables: Gamesa, que avanza un 85%, y Abengoa, que tras el castigo del año pasado por las dudas sobre su deuda sube un 72%.

Abengoa: respaldo a la nueva dirección y al modelo de crecimiento

La multinacional especializada en soluciones tecnológicas para producir energía solar, biocombustibles y desalar agua de mar ha vivido un mes de mayo convulso. La renuncia del consejero delegado de Abengoa, Manuel Sánchez Ortega, pilló por sorpresa a los mercados.

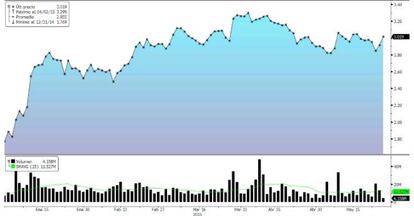

Abegonga B perdió un 6,5% en la semana, pero en los días posteriores recuperó el tono, hasta recuperar de nuevo los tres euros que había perdido. Los inversores han mostrado así su respaldo al nuevo consejero delegado, Santiago Seage, y su compromiso con los planes de crecimiento de la compañía.

Tras el anuncio, el nuevo consejero delegado y su predecesor iniciaron un road show por Londres, Boston y Nueva York para garantizar a los inversores un periodo de transición sin sobresaltos.

La evolución de la cotización de la compañía durante 2015, fundamentalmente en enero, ha sido espectacular, con un 72% de revalorización hasta la fecha, llegando a rozar los 3,3 euros en abril (máximo anual). Abengoa B lograba así sobreponerse a un malentendido sobre su nivel de endeudamiento, que le provocó drásticas caídas en noviembre de 2014.

Los analistas se han mostrado muy positivos respecto a los resultados del primer trimestre. Desde Citigroup subrayan “el crecimiento del negocio, el buen funcionamiento de las inversiones y la credibilidad de la historia de desapalancamiento”.

Desde Exane BNP Paribas destacan la gran apuesta del grupo por centrarse en su negocio principal, la ingeniería y la construcción de plantas (solares, térmicas y desaladoras) y su capacidad para aumentar la generación de caja.

/* Style Definitions */

table.MsoNormalTable

{mso-style-name:"Tabla normal";

mso-tstyle-rowband-size:0;

mso-tstyle-colband-size:0;

mso-style-noshow:yes;

mso-style-priority:99;

mso-style-qformat:yes;

mso-style-parent:"";

mso-padding-alt:0cm 5.4pt 0cm 5.4pt;

mso-para-margin-top:0cm;

mso-para-margin-right:0cm;

mso-para-margin-bottom:10.0pt;

mso-para-margin-left:0cm;

line-height:115%;

mso-pagination:widow-orphan;

font-size:11.0pt;

font-family:"Calibri","sans-serif";

mso-ascii-font-family:Calibri;

mso-ascii-theme-font:minor-latin;

mso-fareast-font-family:"Times New Roman";

mso-fareast-theme-font:minor-fareast;

mso-hansi-font-family:Calibri;

mso-hansi-theme-font:minor-latin;

mso-bidi-font-family:"Times New Roman";

mso-bidi-theme-font:minor-bidi;}

Gamesa: con viento a favor pese a subir un 85% en el año

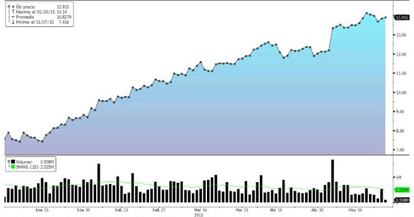

Cerca de un 85% avanzan las acciones de Gamesa en el parqué en lo que va de año. Es la empresa líder este 2015 en el selectivo.A pesar de su fuerte revalorización, la mayoría de los expertos consultados cree que conserva potencial alcista. Sus resultados en el primer trimestre del año, cuando la empresa cuadriplicó beneficios, han sido el último gran catalizador de Gamesa.

Los expertos de Citi elevaron el precio objetivo a doce meses de la empresa de 6,5 a 12 euros tras la presentación de las cuentas. El banco estadounidense, que mantiene una recomendación “neutral/alto riesgo” alaba los sólidos resultados de la compañía y confía en que “el crecimiento de Gamesa en los tres próximos años se vea relanzado por su negocio enAmérica Latina e India, donde tiene la posición de líder del mercado”.

Daniel García, analista de XTB, también mantiene una visión positiva del valor. “Gamesa es la joya de la corona del sector”, afirma. Este experto destaca que sus negocios de aerogeneradores y turbinas le han proporcionado unos beneficios estables y constantes en estos últimos años con el consiguiente aumento de su cotización en el parqué “Otra clave de su buen comportamiento es que ha sabido capear los cambios regulatorios enEspaña orientando su negocio al extranjero”, añade.

Los expertos de BNP Paribas dan a la empresa, cuyos dos principales mercados sonIndia y China, un precio objetivo un 6% superior a su precio actual, debido a su rally. Desde la firma británica destacan que el tipo de cambio ha beneficiado a Gamesa en el primer trimestre del año y prevé que siga haciéndolo aunque también indican que “los resultados fueron más fuertes de lo esperado, incluso si excluimos este factor”.

Acciona: la constructora que mutó en energética

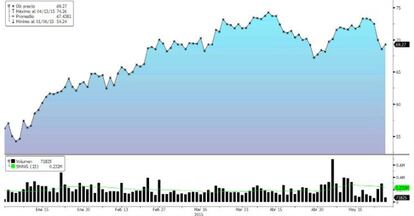

En el primer trimestre del año, Acciona obtuvo un ebitda de 280 millones de euros. Un 86% procedió de su división de energía, un 10% de la de infraestructuras y el 4% restante, de otras divisiones. Esta distribución de sus áreas de negocio demuestra hasta qué punto la compañía presidida por José ManuelEntrecanales, otrora gran constructora, es ahora, sobre todo, una compañía del sector energético. Por eso, se vio muy golpeada por la reforma de la legislación de renovables enEspaña y perdió 1.972 millones en 2013. Desde entonces la compañía se ha recuperado.El año pasado obtuvo un beneficio de 185 millones y en el primer trimestre de 2015 ganó un 28,5% más que en el mismo periodo del ejercicio anterior.

La recuperación del negocio se ha trasladado al parqué.En lo que va de año,Acciona sube un 24%. Un 40,9% de los expertos que siguen al valor recomienda comprar acciones de la empresa; un 36,4%, mantener y un 22,7%, vender.

Los expertos de Bankinter explican que los resultados de la empresa en el primer trimestre del año “confirman el punto de inflexión que ha experimentado la compañía en 2014 y que podría verse impulsada por alguna operación corporativa”. En este sentido, se refiere a la posibilidad de que emprenda alguna operación con su sociedad inmobiliaria, para la que estiman un valor en libros de 600 millones, o la salida a Bolsa en Europa de su filial de renovables. Por eso, mantienen una recomendación de comprar.

Desde un punto de vista técnico,David Galán, director de Bolsa General, señala que el valor “está consolidando niveles y presenta su primer soporte en los 66,73 euros y en la zona de los 65 euros. Todo apunta a que habrá una continuidad alcista en próximos meses”.

Saeta Yield: la recién llegada que busca enderezar su rumbo

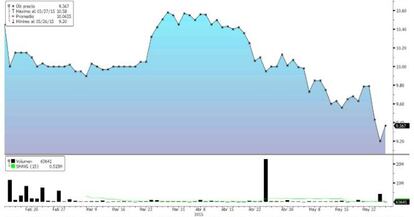

La filial de renovables de ACS dio el salto al parqué el 16 de febrero.Saeta Yield, que presenta su atractiva política de retribución al accionista como principal aliciente, descendió aquel día un 4,3%. Desde entonces ha seguido una errática senda en Bolsa. Primero prolongó las caídas, para recuperarse después y alcanzar un máximo en los 10,58 euros (cotizó a 10,45) a finales de marzo.Sin embargo, a partir de ese momento volvió a los números rojos, de forma que cae un 6% desde su debut.

Hasta ahora, los bancos de inversión que han empezado a cubrir a la compañía dan una recomendación de comprar. Así,Fidentities le otorga un precio objetivo a doce meses de 11,95 euros por acción, lo que implicaría un potencial de revalorización del 22,6%. Por su parte, Société Générale cree que dentro de un año la filial de renovables de ACS valdrá 12 euros por acción, un 23% más.

En paralelo a la salida a Bolsa, ACS vendió a un fondo estadounidense de infraestructuras GIP el 24,4% del capital de su filial de renovables.

El viernes,Saeta Yield repartió un dividendo de 0,082 euros por acción. En su salida a Bolsa, la compañía se comprometió a pagar un dividendo de al menos 57 millones de euros en 2015 y en 2016.La primera yieldco de Europa perdió 35,3 millones hasta marzo por el aumento de los gastos financieros.

Buenas perspectivas en Europa

Tras varios años años difíciles para el sector eléctrico en Europa (con exceso de deuda y sobrecapacidad), las políticas de ajustes empiezan a dar sus frutos y podría comenzar a ofrecer rentabilidades interesantes a partir de 2016. Esta es la tesis que sostiene el último informe sobre la industria divulgado por el banco estadounidense Citigroup la semana pasada. “Por primera vez en cuatro ejercicios hemos revisado al alza las previsiones de crecimiento de los beneficios. En 2016 crecerán un 2,5%, respecto al año anterior, y en 2017 aumentará otro 1%”, explica el análisis. Para estos expertos, los precios actuales no recogen estas perspectivas de crecimiento.

Engie (Ex GDF Suez)

La antigua compañía GDFSuez –ahora llamada Engie– es una de las que más gusta a los analistas de Citi. Estiman que, a los precios actuales, el valor debería subir un 11%. La firma se beneficiara de la estabilización de los mercados mayoristas y el potencial de crecimiento orgánico de su división GDP. La división de suministro de agua y tratamiento de basuras puede aprovechar oportunidades de crecimiento de estos segmentos.

SNAM y Terma

Estos dos grupos italianos dedicados al transporte y almacenamiento de gas licuado (SNAM) y a las redes de suministro eléctrico (Terna) gustan especialmente a los analistas por los buenos dividendos que ofrecen. En el primer caso, puede aprovechar la reestructuración de las redes de distribución en Italia para crecer. El potencial de revalorización de la acción es del 10%. Terna, por su parte, se beneficiara de los ajustes de costes realizados y tien e un potencial de revalorización del 4%.

A2A

La tercera mayor compañía elécrica de Italia también gusta mucho a los expertos de Citigroup, por su “sólida historia de reestructuración”. El crecimiento que esperan de sus beneficios se basará en un ligero incremento de los ingresos y, sobre todo, en la fuerte caída de los gastos financieros. Su potencial de crecimiento es enorme. Desde los precios actuales, podría revalorizarse un 37%.