Economía ‘se apropia’ del semáforo de riesgo de CNMV

El ministerio convierte la circular en una orden ministerial El Banco de España y la Dirección General de Seguros también estarán implicados

El miércoles, la presidenta de la CNMV, Elvira Rodríguez, se quejó en el Congreso por el tratamiento que el Ministerio de Economía había dado a su circular para identificar a simple vista el diferente peligro de los productos financieros para los clientes, un proyecto que arrancó el año pasado. La jefa del supervisor, que dependía del ministerio para que su circular viera la luz, aseguró que Economía no lo había enviado, como le había reiterado, al Consejo de Estado y le conminaba a que lo hiciera. Es más, lo puso por escrito en su discurso.

Es cierto que la cartera dirigida por Luis de Guindos ha frenado la circular de la CNMV, que se proponía que hubiera entrado en vigor en el primer trimestre de este año, pero lo ha hecho para ampliar su capacidad de influencia. Es más, ha cogido la idea, la ha hecho suya y ha elaborado un borrador de orden ministerial que cubrirá prácticamente todos los productos que se pueden comprar en una sucursal bancaria.

Eso sí, la entrada en vigor volverá a retrasarse. Pese a que, tras el aviso el miércoles de Elvira Rodríguez, el equipo de Luis de Guindos ha colgado hoy mismo el proyecto a consulta pública, fuentes jurídicas advierten que la norma no entrará en vigor hasta el próximo año. Además, la propia CNMV, el Banco de España y la Dirección General de Seguros (DGS) habrán de elaborar posteriormente, siempre que lo consideren necesario, normativas propias que desarrollen la orden ministerial.

La buena noticia es que las advertencias incluirán también a los depósitos bancarios, a los seguros de ahorro –los planes individuales de ahorro sistemático (PIAS) y los planes de previsión asegurados– y a los fondos de pensiones. El indicador de riesgo diseñado por el supervisor de los mercados solo se hubiera podido aplicar a los productos financieros supervisados directamente por la CNMV.

La CNMV tomó esta decisión para que quedara inequívocamente el claro el riesgo de algunos productos, después del fiasco de las participaciones preferentes, colocadas en avalancha por la banca en 2009. Se vendieron más de 12.000 millones entre los pequeños inversores.

Los principales objetivos de la normativa inicialmente diseñada eran los bonos contingentes convertibles (cocos), los bonos estructurados, contratos por diferencias (CFD, por siglas en inglés), swaps (permutas financieras) o derivados OTC (aquellos que no cotizan en mercados oficiales).

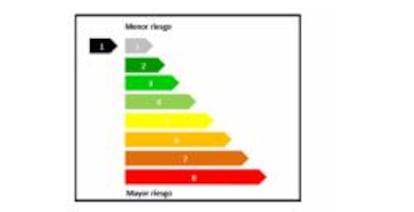

Los que siguen excluidos de la clasificación continúan siendo los fondos de inversión, que tienen su propia escala de clasificación de riesgo, del 1 al 7, en la que el 1 significa menor riesgo y el 7, mayor riesgo. Esencialmente, la idea pergeñada por la CNMV se mantiene, si bien el semáforo diseñado en un principio, que contaba con cinco colores básicos (verde oscuro, verde claro, amarillo, naranja y rojo) se ha ampliado hasta ocho (véase imagen).

Además de la clasificación de los riesgos en función de la escala de colores, cada uno de los respectivos supervisores –el Banco de España en el caso de los depósitos, la DGS en el de los fondos de pensiones y los seguros de ahorro, y la CNMV para todos los demás– podrá incluir advertencias sobre la liquidez, junto al icono de un candado (cuando el compromiso de devolución del capital solo sea a vencimiento y la venta anticipada pueda provocar pérdidas) o dos candados (cuando los eventuales problemas de liquidez sean más acusados, debido, por ejemplo, a que la venta o cancelación anticipada no sea posible o pueda implicar pérdidas relevantes).

También, para productos especialmente complejos, se incluirán dos exclamaciones, en las que se añadirá que el “instrumento financiero que no es sencillo y puede ser difícil de comprender”.