La actividad productiva pierde crédito

Una de las mejores radiografías del modelo productivo en España es el destino de los préstamos vivos concedidos por la banca a los sectores residentes y su evolución refleja los cambios reales de tranformación de la economía. Durante la crisis se ha producido un intenso desapalamcamiento desde los elevadísimos niveles de endeudamiento que fueron, entre otras cosas, el desencadenante de la recesión.

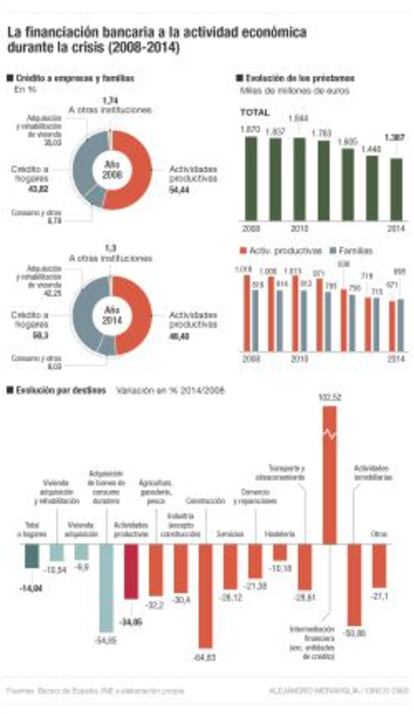

El desapalancamiento ha sido más intenso entre las empresas que entre los hogares, que disponen de menor capacidad para afrontarlo, pero ha sido generalizado. En total, el crédito a los sectores residentes ha pasado de los 1,869 billones de euros con los que cerró 2008 a 1,386 billones con los que cerró 2014 (tercer trimestre), lo que supone un ajuste de 483.022 millones de euros, un 25,8% del total. Si cuando estalló la crisis 60 de cada 100 euros de crédito se destinaban a la vivienda y sus alrededores (construcción de casas, adquisición de casas y servicios inmobiliarios), ahora solo se destinan 57,3 euros. Ha cedido, por tanto, la actividad inmobiliaria, pero lo han hecho de forma más intensa las de carácter productivo, las que tenían en su mano un giro en el modelo productivo nacional para hacerlo menos dependiente de la construcción residencial y su comercialización.

Los datos del Banco de España revelan que la financiación destinada a actividad productiva ha cedido seis puntos en su participación en el crédito total, mientras que la destinada a financiar a los hogares ha crecido algo más (6,49 puntos y vuelve a superar el 50% del crédito total) y la específica para comprar o rehabilitar viviendas lo ha hecho en 7,22 puntos (desde el 35,03% al 42,25%).

De hecho, en 2014 se ha producido un acontecimiento desconocido en todo el siglo XXI: el crédito a los hogares (cuya parte del león se destina a la compra de casas) supera por vez primera al préstamo destinado a actividad productiva. En el tercer trimestre de 2014 se destinaban a éstas 671.336 millones, mientras que la cantidad destinada a aquél llega a 697.741, aunque en ambos casos están en tendencia descendente.

La caída de la financiación a proyectos productivos (entre los que está también la construcción) ha sido de 346.712 millones, un 34,05% durante los años de crisis (casi seis puntos porcentuales cada año), desde 1,018 billones en 2008 a los citados 671.336 millones del año pasado. En el caso de la financiación de los hogares, pierde en el mismo trecho temporal 121.671 millones, desde los 819.412 millones a los 697.741; el descenso es del 14,8% durante los años de la recesión.

Las cantidades en las que desciende el crédito vivo para comprar y rehabilitar casas es muy inferior (69.000 millones), y el descenso relativo es del 10.45%. Si se mira solo la financiación para la compra de vivienda, mayoritariamente con garantía hipotecaria, el descenso es de 62.000 millones, un 9,9%, poco más de un punto porcentual al año.

Caídas muy desiguales

Más allá de una incapacidad para cambiar el modelo productivo, hay que destacar que las familias no disponen de la necesidad de desapalancarse más allá del ritmo natural de amortización de sus créditos y, por ello, los volúmenes de deuda tienen una gran resistencia a reducirse, aunque se congele la concesión de crédito nuevo. Las empresas, por contra, precisan reducir su endeudamiento para evitar en muchos casos situaciones cercanas a la quiebra, y para recomponer su posición frente a los mercados financieros.

Los mayores descensos en la financiación a las actividades productivas durante los seis años analizados (2008 a 2014) se producen en el crédito a la construcción, lo que en parte sí apunta a una reducción de una actividad hipertrofiada y a una corrección de los desequilibrios de la oferta y del propio modelo de producción. Otra cuestión es si el crédito vivo actual, tras seis años de ajuste, se ha dirigido dentro de cada sector, a actividades más intensivas en tecnología e innovación o a potenciar modelos más exportadores. Pero tal detalle no aparece discriminado en la información que las entidades entregan al Banco de España.

Por grandes partidas, el crédito a la construcción desciende un 64,83%, desde los 151.848 millones de euros de 2008 a los 53.403 del tercer trimerstre de 2014. La pérdida de crédito por parte de la industria es de solo un 30,4%, desde los 156.141 millones a los 108.673. De absorber cantidades similares, la industria ha pasado a suponer dos euros de crédito por cada uno de la construcción; tal evolución puede suponer un pequeño giro en el modelo económico, pero lo que desde luego significa es una gibarización del aparato productivo. De otra forma: puede haberse producido una mejora cualitativa del modelo, pero una pérdida cuantitativa.

De hecho, todas las ramas de la actividad industrial, con la excepción del refino de petróleo, han reducido su presencia en el crédito total. Algunas han registrado descensos limitados, como fabricación de material de transporte, la industria química o la alimentación. Hay que advertir, en todo caso, que una reducción tan pronunciada en el crédito no significa descensos similares en la producción, que en ningún caso se han registrado. Las empresas han optado en muchos casos por producir con ahorro en otros costes y con uso más intensivo de recursos propios.

Los servicios, que suponen dos de cada tres euros de préstamo a las actividaes de producción, han perdido un 28% del crédito en los siete años transcurridos de la crisis (192.000 millones). La actividad inmobiliaria ha sido la más castigada, lógicamente, con un descenso del 50% (de 318.000 millones a 156.000), mientras que el destinado al comercio baja un 21,3%, un 10% el destinado a financiar negocios de hostelería, o un 28% en el caso de los transportes y logística.

En cuanto al comportamiento de la financiación para la adquisición de bienes de consumo duradero, los préstamos vivos han descendido a la mitad (un 54,8%) desde que comenzó la crisis, pese a que ya en 2014 se ha producido un repunte en las nuevas operaciones.

La financiación nueva para casas sube el triple

La crisis no ha cambiado ni la estructura del crédito ni las tendencias. La partida de préstamos que más incremento relativo experimentó en 2014, primer año en el que se registra ya avance en las nuevas operaciones de la banca con la clientela residente, fue la destinada a la compra o rehabilitación de vivienda. Las nuevas operaciones para tal destino llegaron a 26.988 millones de euros, con un incremento del 23,49%.

Las nuevas operaciones registradas en 2014 para actividad empresarial de menos de un millón de euros se han incrementado en un 8,64%, prácticamente una tercera parte de las que financian la vivienda. Por volúmenes, es muy superior el crédito destinado a la actividad de las empresas, que llegó en 2014 (solo en nuevas operaciones) a los 146.059 millones de euros en operaciones de menos de un millón de euros.

Sin embargo, tomando todo el crédito a empresas (todas las cuantías) se produce un descenso en 2014 del 9,43%, hasta los 355.604 millones, como consecuencia de la contracción de préstamos de más de un millón de euros.

Esta combinación de tendencias en el primer año en el que existe recuperación de la financiación de la banca nacional a residentes nacionales incrementa el diferencial entre crédito a hogares para vivienda y crédito a empresas para actividades productivas. De hecho, es en 2014 el primer año en el que se produce ese sorpaso en el stock de crédito: la financiación a las familias supera a la de las empresas.

Los préstamos a los hogares para costear el consumo de bienes de uso duradero también experimentaron un avance notable, que llegó al 18,47%, hasta los 16.458 millones de euros, según los datos revelados por el Banco de España.