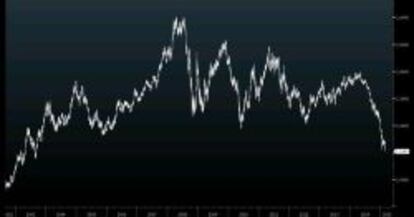

El euro cae de los 1,1 dólares por primera vez desde 2003

La reunión de hoy del Consejo de Gobierno del Banco Central Europeo (BCE) ha sido la que menos ha agitado a los mercados en muchos meses. Como de costumbre, los inversores han seguido de cerca la rueda de prensa de Mario Draghi y durante su intervención se ha registrado algún que otro movimiento brusco, sobre todo en la cotización del euro, pero el encuentro no ha sido tan decisivo como los anteriores. Esta vez la comparecencia del banquero central ha servido sobre todo para consolidar las tendencias que el mercado seguía en las últimas semanas.

Así que, sin la efusividad de anteriores ocasiones, los inversores han dado su visto bueno a los detalles del programa de compra de deuda del BCE. El mercado de divisas es donde más se siente la decisión del banco central de inyectar liquidez en el sistema. El plan supone poner más euros en circulación (60.000 millones al mes, en concreto) y, por lo tanto, depreciación de la moneda única. El euro baja hasta los 1,099 dólares, su menor nivel desde 2003. Es la primera vez en doce años que no pierde el nivel de las 1,1 unidades del billete verde.

Las Bolsas, mientras, esperaban la comparecencia de Draghi con subidas y, apenas sin cambios, así es exactamanente como acaban la sesión. El Ibex 35 avanza un 0,66% hasta los 11.124,4 puntos, sin alcanzar el máximo del lunes. La mayor subida del día es la de Indra, que se dispara un 10,9% tras publicarse un informe positivo de UBS sobre el valor. En el resto de Europa, números verdes también. El Dax alemán sube un 1%; el Cac francés, un 0,9% y el FTSE Mib italiano, un 1,2%.

Fuera de la órbita de acción del BCE, en Estados Unidos, hoy ha habido varias referencias macroeconómicas algo decepcionantes, lo que podría alejar la subida de tipos de la Reserva Federal estadounidense (Fed). Así, las peticiones semanales de subsidio de desempleo han subido hasta las 320.000 personas, cuando se esperaba que cayeran hasta las 295.000. Mañana se conocerá el dato de empleo del mes pasado en Estados Unidos, una cifra que sigue de cerca el organismo central presidido por Janet Yellen. Tampoco agrada el dato de pedidos a fábrica, que cae dos décimas, frente al alza, también de dos décimas, previsto. Esas cifras débiles dejan a Wall Street sin saber muy bien qué camino seguir. El Nasdaq tecnológico avanza un 0,2%, pero todavía sin poder regresar al simbólico nivel de los 5.000 puntos. El Dow Jones de industriales sube apenas un 0,1% y el selectivo S&P cotiza prácticamente plano.

Apoyo para las Bolsas

Natalia Aguirre, directora de análisis y estrategia de Renta 4, considera que el mensaje lanzado hoy por Draghi confirma que las condiciones de fondo favorables para la renta variable seguirán, aunque se puedan dar algunas tomas de beneficios. “La depreciación del euro es muy positiva para las empresas exportadoras, al igual que lo son las condiciones de financiación de las empresas y la búsqueda de rentbilidad en la Bolsa ante la falta de alternativas en otros activos de inversión”, destaca.

Jesús de Blas, analista de Credit Agricole, cree que “lo más positivo es su revisión al alza de las previsiones de crecimiento para los próximos años”. Es otra de las causas que llevan a los inversores a recibir con entusiasmo el inicio del plan de estímulos del BCE, que ahora prevé que la zona euro crezca un 1,5% este año, frente al 1% de su anterior previsión.

Parte del mercado esperaba que el presidente del BCE lanzara un mensaje claro sobre Grecia, pero, como otras veces, ha dado una de cal y otra de arena. Por un lado, ha aumentado en 500 millones el fondo de liquidez extraodinaria (ELA) para su banca, pero por el otro ha mantenido la decisión de no aceptar como colateral la deuda soberana griega hasta que el país no esté bajo un programa de rescate y ha reiterado que, al menos hasta julio, no podrá comprar bonos griegos. Lo mismo que sucede con Chipre, inmerso en la revisión de su rescate. Tras estos mensajes, el Ase heleno sube un 0,99% al cierre con la banca anotando alzas del entorno del 5%, mientras que la rentabilidad de la deuda griega a una década baja hasta el 9,49%.

Otro de los detalles que ha aportado Draghi en su comparecencia es su decisión de poner un tope a la deuda con rentabilidad negativa que comprará el organismo: nunca por debajo del –0,2%. Toda la deuda alemana por debajo de los seis año, así como la holandesa y la austríaca por debajo del lustro, cotiza en negativo. Hoy, el BCE ha dejado claro que no alimentará esta anomalía más allá del límite de sus tipos de depósitos (-0,2%). .

La rentabilidad del bono español a una diez años cae hasta el 1,28x%, cerca de su mínimo histórico, con la prima de riesgo en los 92 puntos básicos y toda la deuda europea con intereses a la baja.

En este escenario,el Tesoro Público ha vuelto a los mercados y sigue saldando con éxito cada subasta de deuda. Hoy ha vendido el máximo previsto en bonos a dos, cinco y 17 años, con tipos en mínimos históricos: pagará el 0,18%, el 0,517% y el 1,927%, respectivamente. De la referencia a más corto plazo, ha colocado 1.081 millones; de la deuda a cinco años; 2.388 millones; y de la que expira en 15 años, 1.531 millones.