La banca vuelve a la carga con las hipotecas

El préstamo hipotecario, el gran olvidado de la banca en los últimos años desde el pinchazo de la burbuja inmobiliaria vuelve a estar entre los objetivos del sector ante el cambio de las condiciones económicas. “La liquidez en general, en el mercado, ha mejorado para los bancos. Además, hay menos riesgo en el negocio hipotecario y a esto hay que añadir que las cifras de paro comienzan a bajar y la economía de los españoles está mejor”, explica Ignacio Lozano, director de particulares y redes a distancia de Bankinter. La entidad dio el pistoletazo de salida a la nueva batalla de las hipotecas con un producto competitivo en septiembre del año pasado con un diferencial del 1,95%. Con la Hipoteca Sin Mas, Bankinter moderó el constante encarecimiento de las hipotecas durante 2013, cuando los intereses llegaron a superar el 3% y conseguir hipotecarse era casi una misión imposible.

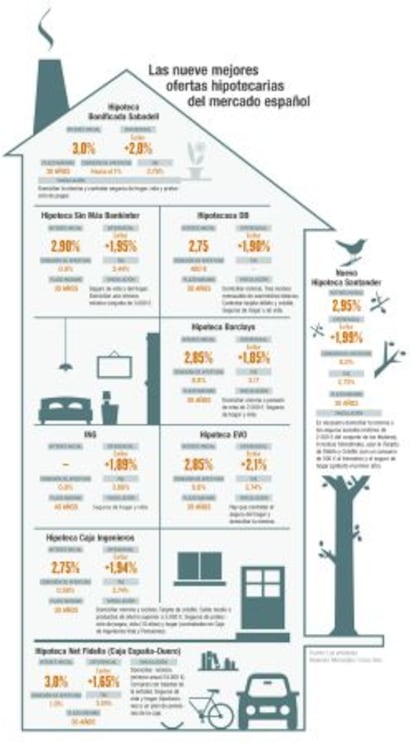

Aunque Bankinter y Cajasur fueron las primeras en ir a contracorriente a finales del año pasado, con hipotecas con diferenciales del 1,95% y del 1,25% respectivamente, fue Banco Santander el que rompió el mercado al lanzar el pasado enero su nueva hipoteca a euríbor más 1,99% con máxima vinculación.

Fue a partir de ese momento cuando otras entidades se sumaron rápidamente a la rebaja de las hipotecas para poder competir. Las siguientes fueron ING Direct, Caja Duero-España, Cajastur, Caja Rural de Granada, Deutsche Bank y Barclays. Todas con diferenciales que no alcanzan el 2%, aunque sea por una sola décima, y se han reducido hasta el 1,65% en el caso de la Hipoteca Net Fidelis.

“Vuelve la batalla por las hipotecas. En especial por las hipotecas buenas y de buenos clientes. Las hipotecas son un buen negocio para la banca, tanto por el propio producto en sí (margen de intereses), como por la venta cruzada que incorpora este producto. Hay liquidez en el sistema y hay que rentabilizarla”, asegura Ramón Gras, director de productos de particulares de Banco Sabadell.

En los cuatro primeros meses del año, la entidad catalana ha crecido en nueva producción un 51% en importes y un 48% en operaciones. En ese sentido, Deutsche Bank también se vuelca en este negocio en España. Monserrat Nuño de la Rosa, responsable de hipotecas de Deutsche Bank España, asegura que la hipoteca “es una operación fundamental en la vida de una persona y ser el banco que le acompaña en ese momento nos permite ganar un cliente fiel para muchos años”.

Y es que la forma de comercializar hipotecas ha cambiado desde el punto de vista del banco, que ha tomado nota irremediablemente de la importancia de los riesgos a la hora de conceder un crédito y desde el punto de vista del cliente, ya que la normativa exige a los bancos que sean más transparentes y más claros a la hora de explicar la letra pequeña de este producto. Así, bancos y cajas están obligados a explicar las condiciones del contrato hipotecario de forma entendible a todo tipo de solicitantes.

En esta línea, y siempre que se firme una hipoteca, las entidades de crédito deben entregar un folleto informativo en el que se especifiquen con claridad las condiciones del préstamo. El objetivo de este requisito es hacer comprensibles las implicaciones financieras del contrato a los clientes, que deben estar atentos al diferencial que se cobra pasado el primer año, en el que se concentra la oferta de la entidad y el tipo de interés más bajo.

La entidad busca clientes solventes con buenos ingresos y alta vinculación con el banco. Frente a los excesos del pasado, la banca limita el importe máximo que se presta al cliente al 80% del valor de la vivienda mientras que hace unos años, algunas entidades llegaron a prestar el 100% y más. Si la hipoteca que concede la entidad es para una vivienda que tiene en su cartera, las condiciones serán previsiblemente más flexibles, aunque esto era más evidente hace varios meses. “Las mejoras actuales en los precios de los diferenciales son para todo tipo de operaciones, tanto nuevas hipotecas como subrogaciones y viviendas en cartera”, explica Nuño de la Rosa, de Deutsche Bank. Por otro lado, tambien aplican la máxima de que la letra mensual de la hipoteca no suponga más del 30% de los ingresos familiares.

Una de las condiciones que se han endurecido en esta nueva ofensiva hipotecaria ha sido el requisito de nómina mínima. En algunos casos, la nómina que tiene que tener un cliente para que le concedan una hipoteca debe superar los 2.500 euros, o en el caso de Bankinter, 3000 euros de ingresos conjuntos, aunque este punto tambien es negociable.

Contratar productos

Los bajos diferenciales son un importante señuelo a la hora de contratar un préstamo hipotecario pero hay entidades que exigen más de un requisito para poder beneficiarse de estos tipos de interés competitivos. Domiciliar la nómina y contratar un seguro de hogar y uno de vida es algo más que habitual en la mayor parte de los préstamos para comprar vivienda actualmente en el mercado.

La hipoteca de Caja Ingenieros ofrece uno de los diferenciales más bajos del mercado pero a cambio el cliente tiene que domiciliación nómina, recibos, tarjeta de crédito (gratuita con un consumo mínimo de 1.000 euros al año). Hay que tener un saldo medio o productos de ahorro superior a 3.000 euros. Además, la entidad financiera exige la contratatación de seguros de protección de pagos, vida (10 años) y hogar (contratados en Caja de Ingenieros Vida y Pensiones).

Bankinter lleva seis meses comercializando Hipoteca Sin Mas y la contratación de este producto se “ha incrementado de manera muy notable”, tal y como explican desde el banco. De enero a marzo de este año, la entidad concedió nuevos préstamos para vivienda por valor de 279 millones de euros, frente a los 77 millones del mismo período un año antes, lo que significa que ha multiplicado por casi cuatro veces esta cifra y para este su previsión pasa por seguir aumentando. Esta tendencia viene cambiando en los últimos trimestres. Ya en los tres últimos meses de 2013, esta cifra fue de 250 millones de euros.

Las 5 claves a tener en cuenta antes de contratar una hipoteca

1 Tipo de interés. El euribor es el índice de referencia en las hipotecas. Al euribor, en el 0,604% en abril, se le suma el diferencial y ese será el tipo de interés que se pagará en la hipoteca. Normalmente, las hipotecas se revisan anualmente.

2 Comisiones. Es un punto muy negociable. Las más comúnes son las de estudio y apertura, que pueden llegar al 1%. La comisión de amortización parcial y total es otra de las que se aplican.

3 TAE. Es la tasa anual equivalente y, es fundamental a la hora de comparar hipotecas. La TAE nos indica el coste real de lo que pagamos por el dinero prestado en cada uno de los años de la vida del préstamo incluyendo costes adicionales (comisión de apertura, coste de productos adicionales, no se incluyen gastos relacionados con notaría ni similares).

4 Productos vinculados. La mayoría de las hipotecas exigen al cliente un grado de vinculación al contratar otro tipo de productos como seguros o planes de pensiones, además de la domiciliación de nóminas o recibos.Los expertos aconsejan conocer el coste de estos productos y si merece la pena contratarlos aun sabiendo que bajarán el diferencial que nos aplicarán.

5 Claúsula suelo. Se trata de una cláusula que establece un mínimo a pagar en las cuotas de la hipoteca aunque los intereses ordinarios que se han acordado con la entidad financiera estén por debajo de ese límite. No es ilegal aunque sí se reconoce su carácter abusivo si las entidades no informan con transparencia de su presencia.