Repsol, el atractivo de un potencial alcista del 14%

Repsol celebra este viernes una Junta General de Accionistas en la que se votará el acuerdo entre la compañía petrolera y Argentina por la expropiación de YPF, el llamado “Convenio de Solución Amigable y Avenimiento de Expropiación”. En el acuerdo se establece que la empresa recibirá como compensación bonos estatales por valor de 5.000 millones de dólares (unos 3.630 millones de euros) y renunciará a los litigios judiciales por la medida adoptada por el gobierno argentino. El final de este conflicto, que comenzó en 2012, puede suponer un impulso para la compañía en Bolsa.

Luis Padrón, analista de Ahorro Corporación, explica que “si incluimos la compensación vía bonos, con el importe máximo, el impacto sería de 2,8 euros por acción. El acuerdo quita un foco de incertidumbre a la compañía y monetiza la compensación en activos más líquidos de los que se proponían inicialmente”. El precio objetivo que le otorga esta firma a la compañía es de 21,45 euros, lo que implica un potencial de revalorización a un año del 20%.

El precio objetivo a doce meses que el consenso de los analistas recopilado por Bloomberg concede a la compañía es de 20,41 euros, un 14,21% por encima de su cotización actual. Otro factor que añade atractivo a la compañía es que cotiza por debajo de su valor en libros. Su precio de mercado es 0,83 veces su valor contable.

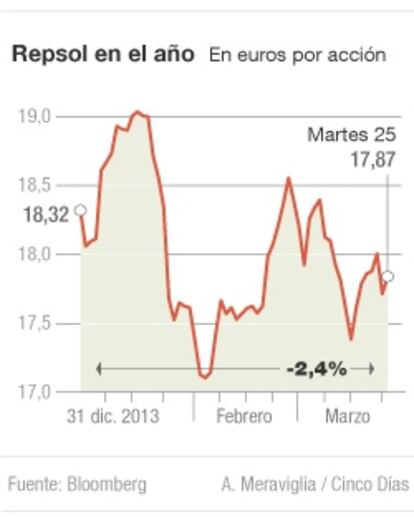

A pesar de su frágil comportamiento desde inicios del año (cae un 2,4%), los expertos creen que la empresa tiene recorrido alcista. Diego González, socio director de la Eafi Bull4All afirma que “a corto plazo, el principal catalizador al alza para el valor será la compensación por el 51% expropiado de YPF”. Este experto añade que Repsol cotiza con un descuento medio del 37% en relación a sus comparables europeos, algo que “no creemos que tenga un fundamento claro”, apunta.

Por su parte, Victoria Torre, analista de Self Bank, piensa que el acuerdo por YPF implica para Repsol “la posibilidad de obtener una fuente adicional de liquidez que puede destinar a nuevas inversiones o incluso a adquisiciones”. Padrón cree que es posible que a medio plazo haya mejoras del rating de Repsol, actualmente ya en investment grade (grado de inversión).

Más cauto se muestra Javier Urones, analista de XTB, quien cree que “el sector petrolero puede ser clave en los próximos meses aunque el comportamiento mostrado por Repsol en este año nos genera dudas de que pueda liderar esta recuperación”. La francesa Total le parece la opción más atractiva.

Los expertos consultados también señalan como un aspecto importante las desinversiones que ha llevado a cabo la empresa como la venta de su negocio de gas natural licuado o la venta a Enagás del 10% que poseía de la Transportadora de Gas del Perú (TgP). Estas operaciones mejoran la estructura financiera del grupo. A ellas se añadiría la posible venta del 30% de Gas Natural que conserva la compañía petrolera.

Natalia Aguirre, analista de Renta 4, resalta que los fundamentales de la compañía son sólidos, con la división de exploración y producción como motor del crecimiento. Aguirre destaca la “excelente” ratio de reemplazo de reservas (la división entre las nuevas reservas incorporadas en el periodo y la producción durante ese tiempo), que se situó en el 275% en 2013 frente al 204% de 2012. “Es el máximo histórico de la compañía y la tasa de reemplazo más alta del sector a nivel mundial”, explica.

Otro de los puntos fuertes de Repsol que destacan los expertos consultados es la retribución al accionista de la compañía, que ha mejorado recientemente. El último dividendo se pagó en enero de este año a cuenta de los resultados de 2013 y se realizó por medio del programa dividendo flexible, es decir, la fórmula del scrip dividend que emplean varias compañías del Ibex en la que el accionista puede optar entre quedarse con nuevas acciones de una ampliación de capital o cobrar el dividendo en efectivo a un precio al que se compromete previamente la compañía.

En este caso, el precio que pagó Repsol a los accionistas que optaron por cobrar en efectivo el dividendo fue de 0,477 euros por derecho. Los accionistas que representan un 69,01% del capital de la empresa petrolera eligieron cobrar el dividendo en nuevas acciones.

Aguirre pone el acento en la mejoría en la política de retribución al accionista de Repsol como uno de sus principales atractivos para el inversor. En este sentido, explica que la nueva política de la empresa “añade al habitual dividendo la intención de recomprar acciones propias representativas de un máximo del 2,05% del capital social para su amortización, lo que permite compensar el efecto de dilución del scrip dividend”. Esta fórmula de pago del dividendo supone una dilución del capital para los accionistas que decidan cobrarlo en nuevas acciones. Su participación vale menos al aumentar el capital de la empresa debido a la ampliación que esta realiza para la retribución al accionista.