Ocho claves de la venta del 7,5% de Bankia por el Estado

El Fondo de Reestructuración Ordenada Bancaria (FROB) inició la desinversión en Bankia al vender el 7,5% del capital de la entidad a inversores institucionales, un paquete valorado en el mercado en unos 1.300 millones de euros a precios de ayer. La suspensión se levantará a las 10 horas.

Estas son las ocho claves de la operación:

1. El precio al que el Estado ha vendido las acciones de este primer paquete incluye un descuento respecto al cierre de ayer del 4,4%. La Caixa vendió el 5,26% del capital de CaixaBank en noviembre con un descuento del 7,5% respecto al precio al que concluyó del día en el que se anunció la operación.

2. Economía se propone ir ampliando el free float –capital que cotiza libremente en Bolsa–progresivamente. Tras la venta iniciada ayer, rozará el 40%. La privatización puede durar hasta dos años.

3. El plan inicial diseñado por Luis de Guindos incluye deshacerse de alrededor del 18% de la entidad a lo largo del primer trimestre de este año.

4. Los institucionales demuestran gran interés en Bankia. Ahora controlan más del 10,5%, lo que supone más que doblar el 4,4% que tenían antes de la ampliación de Bankia.

5. Los pequeños inversores, en su mayoría exdueños de preferentes y bonos subordinados, controlan menos del 19% del capital.

6. El Estado recuperará todo el dinero inyectado si logra vender, de media, a 2,85 euros por acción.

7. Santander asigna a Bankia un precio objetivo de 1,79 euros por título.

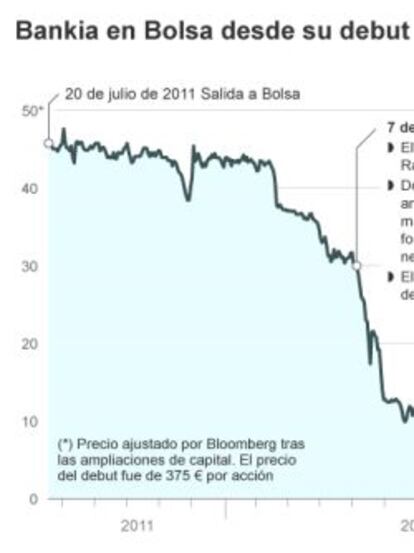

8. La acción ha subido un 185,2% desde los mínimos del pasado junio.