El FROB ya gana un 2% en Bankia y prepara la privatización

Promete ser la colocación bursátil protagonista del año. O al menos el mandato por el que suspira la banca de inversión y la operación que el Gobierno contempla como señal definitiva con la que consolidar su mensaje político de recuperación de la economía española. La venta en Bolsa de una parte del 68% del capital de Bankia en manos del FROB – que posee a través de la presencia de Banco Financiero y de Ahorro en su filial cotizada– es una posibilidad que ha comenzado a tomar cuerpo, en especial después de que la acción de la entidad financiera superara hoy el precio al que el Estado entró en su capital.

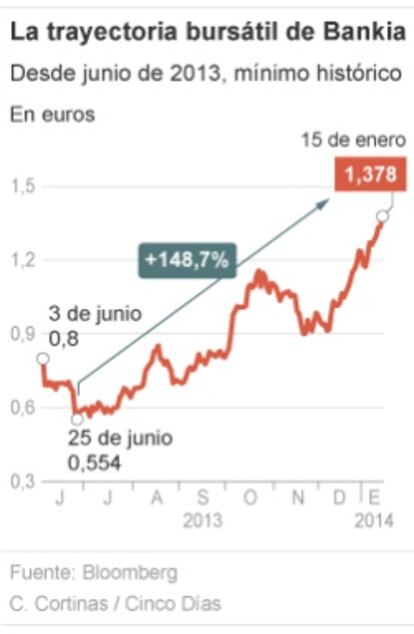

Los títulos de Bankia cerraron en los 1,378 euros por acción, ya por encima de los 1,35 euros a los que el FROB suscribió el pasado mes mayo una macroampliación de capital por 10.620 millones con la que se materializó el salvamento y recapitalización definitiva de la entidad, nacionalizada en mayo de 2012.

El Estado acumula ya por tanto unas leves plusvalías latentes del 2% que han puesto sobre la mesa la posibilidad de empezar a plantear una venta de acciones con la que comenzar a recuperar parte de la inversión. Tras los insistentes rumores de los últimos días y a la vista del alza imparable de la acción, el ministro de Economía, Luis de Guindos terminó por reconocer hoy que el FROB, propietario de esas acciones, y la dirección de Bankia definirán en las “próximas semanas o meses” la estrategia para privatizar la entidad. El proceso buscará “maximizar e incrementar el máximo posible” el retorno de las ayudas públicas concedidas a bankia, y que alcanzan un total de 22.424 millones de euros. “Bankia es una entidad muy importante desde el punto de vista de la credibilidad de la política económica del Gobierno. Tiene que ser elemento fundamental para recuperar gran parte de las ayudas inyectadas en las entidades financieras y las cajas de ahorros”, aseguró Guindos en declaraciones a los medios antes de participar en el Spain Investor Day.

El terreno está abonado y se trata ahora de elegir el momento más oportuno, tanto en lo financiero como en lo político. La celebración de las elecciones europeas en el mes de mayo es una primera referencia para propiciar una colocación en la que el Gobierno pueda presentar un mediático logro económico, si bien la gran cita electoral serán las elecciones de noviembre de 2015.

“Mantener el ritmo del actual rally bursátil es complicado, pero quizá dentro de un año el Gobierno rentabilice más la inversión”, señalan fuentes financieras. Así, el dilema está en aprovechar el momento actual para una colocación más o menos rápida o esperar con miras más a medio plazo. Por lo pronto, “la acción afronta una resistencia muy fuerte entre los 1,35 y 1,40”, advierte Luis Benguerel, responsable de renta variable de Interborkers, que añade que a los niveles actuales, “ahora sería imprudente entrar en el valor”.

El rally, por el que Bankia se ha disparado el 148% desde los mínimos de junio, está teniendo ya su reflejo en las recomendaciones de los analistas. Natixis ha elevado el precio objetivo de Bankia de 0,79 a 1,04 euros, si bien mantiene la recomendación de reducir. Y N+1, una de las escasas firmas que había apostado por la compra de Bankia, un consejo que mantenía desde junio, rebajó hoy el consejo sobre el valor a neutral, avisando de que volvería a entrar de nuevo a niveles cercanos a los 1,10 euros.

Varias ofertas por el Valencia C.F.

Bankia ha confirmado hoy que ha recibido varias ofertas en el proceso de búsqueda de inversores para lograr una solución global a la situación del Valencia Club de Fútbol.

Tras una primera revisión de las ofertas recibidas, que se han ajustado a las condiciones planteadas por la consultora KPMG, asesor de Bankia, se abre un periodo para hacer un análisis que permita seleccionar las mejores e iniciar un proceso de recepción de ofertas vinculantes.

El tiempo de duración de este proceso dependerá de la información que soliciten los inversores y de la disponibilidad de estos datos.

Fuentes de la entidad han explicado que, para la buena marcha de este proceso, es necesario que, como sucede habitualmente en estas operaciones, se desarrolle bajo los términos de confidencialidad que normalmente piden los inversores.

Esta confidencialidad, remarcaron estas fuentes, es “imprescindible” para que la operación llegue a buen término y se pueda cerrar en el menor plazo posible con el mejor proyecto “deportivo, social y económico” para el Valencia CF.

Por todos estos motivos, desde Bankia han explicado que no se pueden ofrecer detalles ni del número de ofertantes ni el nombre de ninguno de ellos, con el fin de permitir el correcto desarrollo de la operación.

Todas las desinversiones desarrolladas por Bankia se ejecutan “bajo criterios de concurrencia, transparencia e igualdad para todos los inversores”.