Los fondos internacionales se consagran como los nuevos gestores del ladrillo español

Los expertos consideran que se consolidará en dos o tres únicas manos en solo unos años.

En lo que tarda el verano en asomarse al invierno, apenas en los cuatro últimos meses, el renovado interés despertado por el ladrillo español entre los grandes inversores del capital riesgo internacional se ha transmutado en importantes operaciones que consolidan a seis fondos extranjeros como los nuevos gestores del grueso de la carga inmobiliaria de la banca.

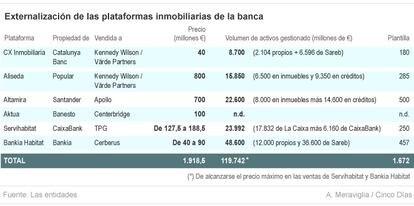

Por una inversión conjunta que no alcanza los 2.000 millones de euros, los estadounidenses Cerberus, Apollo, Texas Pacific Group, Centerbridge, Kennedy Wilson, y Värde Partners, se han hecho con la comercialización de 119.742 millones de euros en inmuebles y créditos de Popular, Santander, CaixaBank, Banesto, Bankia, Catalunya Banc y Sareb.

Los fondos entran en las plataformas con un negocio asegurado: el de vender a comisión la carga inmobiliaria de las entidades, que son quienes siguen manteniendo el ladrillo en sus balances. A partir de ahí, tratarán de aumentar sus ingresos dando servicio a otras entidades y a Sareb. Las plataformas, además, permiten a los fondos estar en primera línea para comprar ellos mismos los activos más atractivos.

Los consultores coinciden, en todo caso, en que habrá una segunda ronda de consolidación de estos servicios de gestión inmobiliaria (servicers) en los próximos años y que serán dos o tres únicas manos quienes acaben acaparando un negocio, el de dar salida al lastre inmobiliario de la banca, que tiene al menos entre 10 y 15 años por delante.

Aunque la banca seguirá dando hipotecas para potenciar la venta de sus propios inmuebles, que gestionarán los fondos, todos asumen que el crédito y las ventas masivas de vivienda tardarán cerca de un lustro en volver y algunos fondos no trabajan a tan largo plazo. El negocio, en muchos casos, estará en poner en valor estas plataformas y volver a venderlas a mayor precio en unos años.

La primera y la última de estas grandes operaciones corren por cuenta del consorcio de fondos formado por Kennedy Wilson y Värde Partners, que acaban de consagrarse como uno de los grandes jugadores en el prometedor negocio de la gestión de los inmuebles de la banca. A comienzos de agosto, ambos fondos lograron hacerse con CX Inmobiliaria, la plataforma de gestión de ladrillo de la nacionalizada Catalunya Banc por unos 40 millones de euros, en un concurso al que se habían presentado 25 potenciales compradores.

A falta de concretar qué ocurrirá con los 180 empleados de la firma, Kennedy Wilson y Värde Partners se hicieron con la gestión de 8.700 millones de euros en activos: 2.104 millones de la fusión de cajas catalanas y 6.596 más de la carga traspasada a Sareb. Ayer, Popular anunciaba que este mismo consorcio se hacía con su inmobiliaria Aliseda por unos 800 millones de euros, acaparando 15.850 millones más de activos en vivienda y préstamos al ladrillo (ver información adjunta).

Entre medias, otras tres entidades han vendido sus plataformas inmobiliarias al capital riesgo internacional. El siguiente movimiento lo hizo Bankia, que en los primeros días de septiembre anunciaba el traspaso por 10 años de la labor de su plataforma Bankia Habitat al fondo Cerberus por una cuantía mínima de 40 millones que podría elevarse a 90 millones en función de los resultados que obtenga en dicho periodo.

La operación convierte a Cerberus, al menos inicialmente, en el mayor jugador del nuevo mercado de los servicers ya que pasa a gestionar 12.000 millones de euros de la propia Bankia y, al menos de momento, otros 36.600 de la carga que la nacionalizada traspasó a Sareb pero siguió comercializando. La transacción incluyó también el traspaso de 457 empleados.

CaixaBank fue la siguiente entidad en externalizar la gestión de sus activos inmobiliarios, esta vez dando entrada al fondo Texas Pacific Group (TPG) en el 51% del accionariado de Servihabitat por unos 158 millones de euros. La cifra final oscilará entre 127,5 y 188,5 en función de las ventas que logre formalizar el fondo en los 10 años en que gestionará los 23.992 millones de euros en activos que suman los 17.832 del grupo La Caixa y los 6.160 millones del propio CaixaBank.

Finalmente, Banco Santander anunciaba el pasado jueves que ha alcanzado un principio de acuerdo para traspasar su inmobiliaria Altamira al fondo Apollo, por un importe aproximado de 700 millones de euros, según estimaciones de mercado. La firma estadounidense pasará a gestionar 8.000 millones de euros en inmuebles y está por concretar si el conjunto o solo parte de los 14.650 millones en créditos con finalidad inmobiliaria que maneja la plataforma.

Un acuerdo que convierte a Apollo en el recién llegado más polifacético del sector financiero español, en el que ya se hizo con EVO Banco, filial de Novagalicia, por 60 millones de euros, la división de tarjetas de crédito de Bank of America, por 400 millones, la firma de créditos al consumo de Citibank y la de Bankia, FinanMadrid, por 1,6 millones.

Aunque estos cuatro meses concentran los cinco traspasos realizados hasta la fecha de plataformas inmobiliarias de la banca, el grupo que preside Emilio Botín ya había sellado una operación similar hace ahora un año al vender Aktua, la central de recobros de Banesto, por unos 100 millones de euros al fondo Centerbridge, acuerdo que incluía la comercialización de 20.000 inmuebles de la entidad ahora absorbida por Santander.

Se espera que en los próximos meses nuevas entidades, como Sabadell, opten por externalizar sus plataformas inmobiliarias. De hecho, el FROB estuvo a punto de vender en verano la división de Novagalicia, pero la operación fue cancelada en su recta final ante la percepción de que mantenerla en la entidad potenciaría el precio de la nacionalizada en la subasta que ultima estos días.

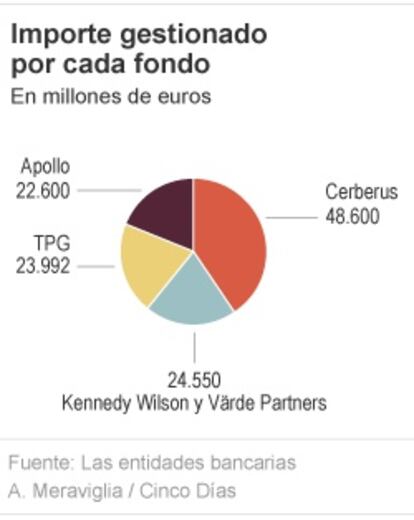

De entre las grandes, solo Anida, la filial de BBVA, no tiene visos de ir a ser vendida en el medio plazo. Mientras tanto, cuatro grupos se han convertido en los nuevos gigantes del negocio de gestión de activos inmobiliarios: Cerberus, con una carga de 48.600 millones; la joint venture de Kennedy Wilson y Värde Partners, con 24.550 millones; TPG, con 23.992 millones y Apollo, con 22.600 millones.