Las emisiones de deuda corporativa marcan récord en todo el mundo

Las emisiones de bonos han crecido un 23% en lo que va de año El exceso de liquidez en los mercados facilita esta vía de financición

Las grandes empresas han encontrado en las emisiones de bonos la gran alternativa a la financiación bancaria. Las dificultades que atraviesan las entidades financieras –con nuevas normas que endurecen notablemente las exigencias de capital–, unidas al momento excepcionalmente positivo que viven todos los mercados de renta fija, han creado el caldo de cultivo perfecto para la eclosión de la deuda corporativa.

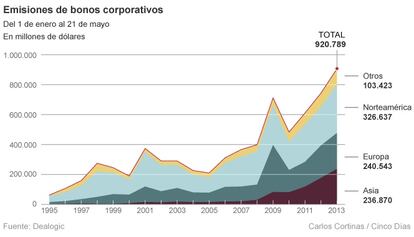

En lo que va de 2013, las emisiones de bonos por parte de compañías no financieras de todo el mundo ha crecido un 23%, hasta los 920.789 millones de dólares (714.486 millones de euros), según datos de Dealogic. La cifra es récord absoluto, algo notable teniendo en en cuenta que 2012 ya fue un año especialmente bueno en las emisiones de bonos de empresas.

“Estamos viviendo un momento histórico”, explica Ricardo Gabilondo, responsable de renta fija de Citi en España. “Las empresas están cambiando la forma de financiarse. Los bancos están en un proceso de desapalancamiento y cada vez son mas selectivos a la hora de hacer uso de su balance para conceder créditos, lo que ha derivado en un aumento en las emisiones de bonos”.

Fiebre de emisiones en España

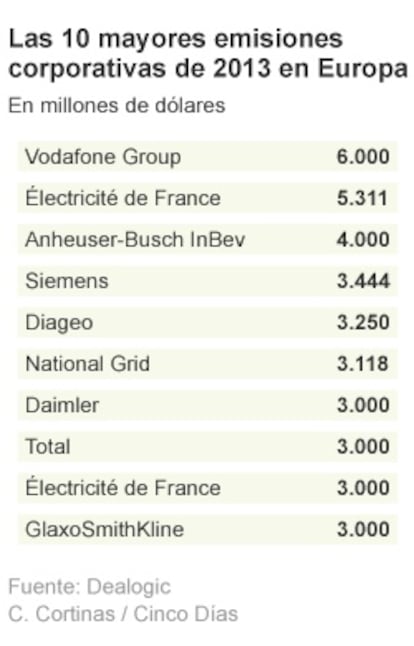

Las empresas de España y del resto de países de la periferia europea se han visto especialmente beneficiados por el auge de la deuda corporativa. La semana pasada, Telefónica, Repsol y Red Eléctica emitieron bonos a los precios más baratos de su historia, por debajo incluso del precio de financiación del Tesoro.

“La deuda corporativa periférica se está viendo beneficiada por el acusado descenso de la prima de riesgo soberana y ello supone una ventana de oportunidad ante los niveles exigentes de financiación que le quedan hasta final de año al soberano”, comenta Joaquín González-Llamazares, director de renta fija de Deutsche Asset & Wealth Management. “En las grandes empresas se está produciendo un proceso de desintermediación: acuden más a los mercados de capitales para compensar la reducción de la financiación bancaria”.

Estados Unidos fue pionero en este movimiento. Allí, la financiación a través de bancos representa tan solo el 30% del total en las grandes empresas. Sin embargo, después de cinco años de crisis bancaria global, la tendencia se ha ido extendiendo a otras zonas del planeta.

En Asia, las emisiones de deuda corporativa han llegado en lo que va de 2013 a 236.870 millones de dólares, una cifra que multiplica por 12 el nivel de emisiones que se produjo en el mismo periodo de 2007. Entonces, las emisiones de este continente representaban el 5,3% de las emisiones mundiales de bonos de empresa, mientras que ahora esa proporción ha subido al 25,6%.

También Latinoamérica está teniendo una fiebre de emisiones corporativas. La semana pasada, Petrobras protagonizó la mayor emisión de bonos en la historia de esta región, al captar 11.000 millones de dólares en el mercado.

Una vía de financiación vetada para las pymes

El recurso a los mercados de capitales está resultado básico para muchas grandes compañías que ven cómo la banca está cerrando líneas de financiación. Pero, ¿qué ocurre con las pequeñas y medianas empresas?

La posibilidad de emitir bonos está prácticamente vedada para ellas. Para acceder a los mercados internacionales de deuda, la inversión mínima es de 200 millones de euros. La explicación es fácil: los costes fijos de estas emisiones son muy altos. Por una parte, es necesario contar con una calificación crediticia realizada por una firma de rating internacional (Standard&Poors, Moody’s o Fitch). Por otro lado, es necesario contratar a bancos colocadores que vendan los títulos y, a menudo, dar a conocer la empresa por medio de conferencias ante potenciales inversores.

Esto, desde el punto de vista de la oferta de bonos, pero desde el de la demanda, las aseguradoras y el resto de grandes inversores cualificados no quieren invertir menos de 15 millones de euros y quedarse con menos del 10% de la inversión (para diversificar riesgos).

Desde hace meses, se está intentando poner en marcha en España el Mercado Alternativo de Renta Fija (MARF) para que empresas de tamaño medio puedan invertir bonos sin asumir tantos gastos. La firma Axesor, registrada como agencia de calificación crediticia antes las autoridades europeas, lleva meses reuniéndose con compañías españolas interesadas en participar. “Hay al menos una docena que están pendientes de que se ultime la regulación para poder emitir bonos”, explica Adolfo Estévez, director de negocio de Axesor Rating. “Son empresas muy solventes que quieren diversificar sus fuentes de financiación y no depender 100% de la banca”.

“Al interés de las empresas por diversificar sus fuentes de financiación se está añadiendo un entorno de demanda de bonos excepcionalmente bueno”, explica Adolfo Estévez, director de negocio de Axesor Rating. “Las políticas expansivas de los bancos centrales de Japón, Estados Unidos o la Eurozona están provocando que los niveles de rentabilidad de la deuda pública caigan hasta niveles muy bajos. También con los bonos de empresas de mayor solvencia, lo que está provocando que los inversores busquen la rentabilidad en emisiones de deuda con peor rating”.

Las cifras de Dealogic así lo demuestran. Las emisiones de los conocidos como bonos basura (los high yields, empresas con una baja calificación crediticia) están también batiendo récord. En lo que va de 2013 se han captado por esta vía 206.429 millones de dólares, un 44% más que en el mismo periodo del año anterior. Tradicionalmente, tan solo en Estados Unidos había un mercado potente para este tipo de emisiones pero, poco a poco, están tomando fuerza en Europa y en Asia.