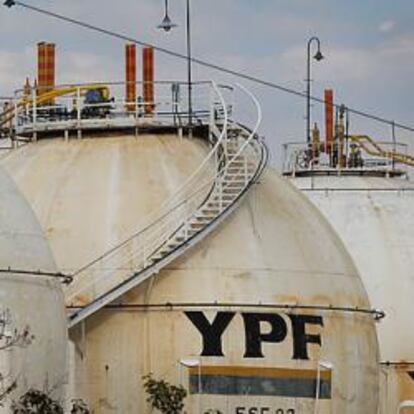

Repsol alcanzará un 12% de YPF si Eskenazi no le paga sus créditos

Repsol da por hecho que su socio argentino en YPF no podrá sufragar los préstamos que le concedió para entrar en el capital. Eskenazi no ha pagado los 400 millones de dólares que correspondían a su deuda con los bancos. De ser ejecutados, Repsol se haría con un 6% de YPF que, sumado al paquete que no le ha sido expropiado, le daría el 12%.

La situación en la que ha quedado el grupo Petersen (propiedad de la familia Eskenazi) tras la expropiación de un 51% de YPF por parte del Gobierno argentino tendrá graves consecuencias para sus bancos acreedores y la propia Repsol (además de como acreedora, como vendedora en su día del 25,4% del capital a Petersen). Esta desinversión se produjo en dos fases: la venta en 2007 del 14,9%, financiada en un 90% a través de sendos préstamos de un grupo de bancos y de Repsol, por 1.018 y 1.015 millones de dólares, respectivamente; y el ejercicio de una opción por otro 10%, ejecutada hace un año a través de otros dos créditos de 670 millones de otro sindicato de bancos y, subsidiariamente, la petrolera.

Según el acuerdo de accionistas firmado entre Repsol y Eskenazi en febrero de 2008, que contó con el beneplácito del Gobierno de Kirchner, YPF repartiría el 90% de su beneficio para facilitar al empresario argentino el pago de la deuda. En el caso de que Repsol redujera su participación del 50,01% o "no realizase los actos societarios" para aprobar dicho nivel de dividendo, el grupo español estaría obligado "adquirir la totalidad del senior loan y convertirse en titular de los derechos". Esto es, debería asumir su préstamo y el del resto de los bancos. Por el momento, estos podrán ejecutar los 400 millones de dólares que Eskenazi debía pagar este mes y a los que no ha podido hacer frente.

Ante una posible interpretación desfavorable a Repsol de estas cláusulas (de no cumplirse, el acuerdo incluye además una compensación a Eskenazi de 500 millones de dólares), en la petrolera dicen estar tranquilos, pues la pérdida de control no ha sido voluntaria, sino "por una confiscación". En cuanto al dividendo, en el consejo de YPF previo a la expropiación se acordó su pago en acciones, "pero el acuerdo no obliga a que sea en efectivo". Además, fue aprobado por el propio Eskenazi, señalan en Repsol.

Fuentes empresariales dudan de que los bancos vayan a reclamar, por su parte, que Repsol les pague, aunque la tentación pueda existir: la banca tiene pignorado un 19,5% del capital, que hoy vale unos 1.000 millones, frente a una deuda de la que es acreedora de 1.200 millones de dólares. Por tanto, no cobrará, se quedará con unas acciones devaluadas (han caído un 60% en lo que va de año) y sin perspectivas de rentabilizar las acciones en un empresa nacionalizada. En todo caso, una hipotética denuncia del acuerdo estaría sujeta a la jurisdicción española, pues la sociedad con la que Petersen adquirió su paquete tiene su sede en Madrid.

Lo que sí parece haber descontado ya Repsol es que su socio argentino pueda pagarle, aunque el primer vencimiento de su deuda se producirá el año que viene. De ejecutarla, Repsol recuperaría un 6% del capital de YPF (el que tiene pignorado), que, con el 6% que no le ha sido nacionalizado, sumaría el 12%.

Para la banca acreedora, la ventaja de una ejecución de la deuda es que, convertida en accionista, podrá recurrir a los tribunales para reclamar sus derechos. Otra ventaja, de paso, para Repsol, que contaría con otro aliado en sus pleitos contra la expropiación.

La petrolera 'perdió' 90 millones en la venta del 10%

En diciembre de 2007, Enrique Eskenazi, presidente del grupo Petersen, firmaba con Repsol un acuerdo de compra de un 25% de YPF, tras valorar la compañía en 15.000 millones de dólares. El empresario compró con financiación de Repsol un 14,9% (límite para lanzar una opa en Argentina) y varios bancos y firmó una opción de compra por otro 10%, que se ejecutó hace un año y requirió de la financiación externa de Repsol y la banca. Sin embargo, según fuentes del sector, Eskenazi tenía que haber pagado 1.396 millones de dólares, según los cálculos estipulados en la opción de compra, pero solo pagó 1.304 millones. Tras la aplicación de nuevos cálculos, Repsol cobró unos 90 millones de dólares menos e intereses menores por otros 40 millones, según las mismas fuentes. Aunque las condiciones de la opción eran las mismas a la primera compra, en ese caso Eskenazi no puso dinero propio, como ocurrió en 2007, en que aportó un 10% del precio.En febrero de 2008, Repsol y Petersen firmaron un acuerdo de accionistas por el cual se repartían los primeros puestos ejecutivos de YPF, aunque, en la práctica, fueron ocupados por el grupo argentino. Esta argentinización de la gestión no sirvió de mucho ni frenó ante la expropiación de una participación de control por parte del Gobierno de Kirchner, que no tiene relación alguna con el accionista nacional de YPF.Pese al coste de la alianza con Eskenazi, en Repsol la consideran positiva: sin un socio local jamás hubiese podido colocar un paquete del 17% a través de distintas OPV en Wall Street. Por otro lado, la provincia argentina de Neuquén ha acordado devolver a la nacionalizada YPF las licencias para operar en cuatro áreas petroleras que había retirado.

Un socio pequeño sin capacidad financiera

El grupo de bancos acreedores del primer crédito de Petersen para comprar YPF, encabezado por Credit Suisse e integrado por Goldman Sachs, BNP Paribas y Banco Itaú Europa, certificó el viernes a través de una carta registrada en la SEC (regulador del mercado estadounidense) que el grupo argentino había incurrido "en impago" de los 400 millones de dólares que vencían la semana pasada. Queda así abierta la puerta a una ejecución de las acciones que avalan dicha deuda y que rondaría el 10% del capital de la petrolera argentina.Según fuentes empresariales, en los últimos meses Eskenazi ha intentado renegociar sus créditos, pero ahora los contactos se limitan a tratar de buscar un mecanismo o protocolo para la ejecución del paquete de acciones que los avalan. Es más que evidente que Eskenazi no podrá pagar a la vista de la intención declarada del Gobierno argentino de reinvertir los beneficios de YPF y no repartir dividendos.Fuentes locales aseguran que la entrada de Eskenazi en YPF, elegido por el presidente de Repsol, Antonio Brufau, y consensuado con Kirchner, "enturbió la situación y despertó susceptibilidades". Sobre todo, "teniendo en cuenta de que se trata de un empresario pequeño, desconocido y con poca capacidad financiera", como ahora demuestra la situación de default a la que le aboca la nacionalización de YPF. Se llegó a asegurar que la participación de Eskenazi también se expropiaría, lo que hubiese equivalido a expropiar una deuda.

Las cifras

4.400 millones de euros es la exposición al riesgo por YPF (incluido Eskenazi) calculada por Repsol en la presentación de sus resultados trimestrales.4.174 millones es la deuda financiera del grupo, que aún incluye los créditos con el socio argentino.

Formalizar la ruptura

Repsol cree que el pacto con Eskenazi no supone ningún peligro, pese a las cláusulas de ejecución de los créditos. Y aunque tras la expropiación de YPF se puede considerar invalidado, la petrolera quiere formalizar "su conclusión" para mayor seguridad jurídica.