Valores con gancho por dividendo

En la Bolsa española, una docena de empresas del Ibex 35 cuenta con una ratio que supera tanto a la inflación como a otros activos más tradicionales como las letras del Tesoro.

'En el entorno en el que nos movemos de desaceleración de la economía española, nuestra apuesta son los grandes valores, con una rentabilidad por dividendo elevada y una recurrencia de ingresos sólida', afirma Nuria Álvarez, de Renta 4.

En este sentido, destaca a los dos grandes bancos españoles, Santander y BBVA, con una ratio del 5,1% y del 5,5%, respectivamente, según los datos de la consultora JCF. 'Tienen su negocio más diversificado y ofrecen una mayor visibilidad de sus ingresos, ya que no dependen tanto del mercado nacional', explica. A pesar de estar en el podio de la Bolsa española, se sitúan en el furgón de cola europeo por rentabilidad por dividendo, donde los británicos Lloyds y Royal Bank of Scotland son los casos más llamativos con un 8% y un 9%.

La rentabilidad del cupón de Santander, BBVA y Telefónica es de más del 5%

En la lista de favoritos de Renta 4 también figuran Telefónica y BME, con una ratio del 5,2% y del 5,7%, respectivamente.

Endesa y Telecinco, con rentabilidades por dividendo superiores al 10%, lideran la tabla. La primera, sin embargo, ha perdido el brillo de los últimos años y ya no goza del aplauso de los analistas. Además, sólo cotiza un 7,9% de su capital. En el año, sus acciones se han depreciado un 14,72%. A Telecinco le está pasando factura la caída de sus ingresos y desde enero pierde en Bolsa más de un 32%.

Algunos expertos, sin embargo, opinan que este gancho puede quedar algo deslucido en un futuro. José Luis Martínez, de Citi, advierte que las expectativas sobre los beneficios empresariales no son muy favorables, lo que repercutirá a medio plazo en el porcentaje del beneficio que reparten las compañías entre sus accionistas. 'Esperamos caídas en las empresas del Standard & Poor's e incrementos de resultados del entorno del 4% en Europa. Nada que ver con los crecimientos entre el 10% y el 15% de los últimos años', apunta. Y añade que, para 2009, tampoco se prevé una recuperación espectacular.

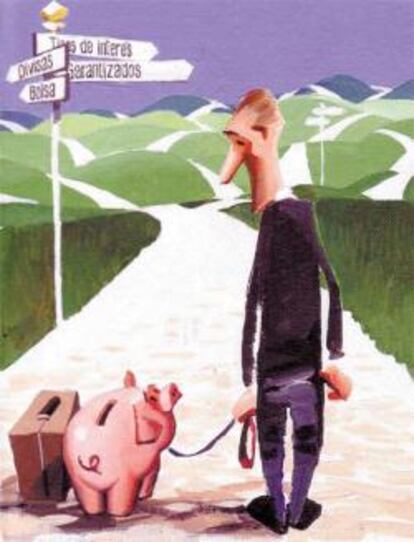

Por eso, algunas firmas de análisis proponen caminos alternativos para protegerse de la escalada de la inflación en todo el mundo. En un reciente informe, Citi plantea cuatro opciones: invertir en compañías que operen en las áreas responsables del incremento de los precios (energía, materiales y mercados emergentes); seguir los flujos de inversión de los beneficiados por la subida de inflación (mercados emergentes); centrarse en empresas pertenecientes a sectores con nula elasticidad de la demanda (alimentos básicos) y, por último, comprar valores de sectores regulados (infraestructuras y utilities).