British alcanza el 13,15% de Iberia y no descarta aumentar su participación

Tras un año de indolencia, por fin British Airways ha realizado un gesto (en apariencia amistoso) para demostrar su apuesta por Iberia al comprar un 3,2% que le sitúa con un 13,15% del capital... Eso sí, a un precio de ganga de 2,34 euros por acción. Advierte que el núcleo estable de Iberia no podrá ampliar un 2% en un año sin lanzar una opa. Mientras, Caja Madrid calla.

British Airways ha tardado doce meses en mostrar sus planes sobre Iberia, pero finalmente lo ha hecho por sorpresa y, a la vez, con claridad. Ayer, en un comunicado a la Comisión Nacional del Mercado de Valores (CNMV) informó que ha adquirido 28.745.767 acciones de la aerolínea española, lo que le permite incrementar su participación en el capital al 13,15%. Hasta ayer controlaba el 9,95%.

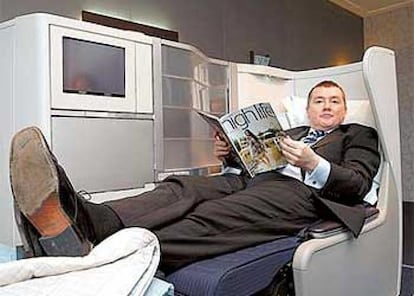

El consejero delegado de la británica, Willie Walsh, ha asegurado que 'esta adquisición refleja la importancia estratégica que le damos a nuestra relación con Iberia y nuestra confianza continuada en su equipo directivo'. El primer ejecutivo de British apostilló su declaración con un lacónico 'consideraremos futuras oportunidades de incrementar nuestra participación'. Fuentes oficiales de British Airways en Madrid tuvieron interés en añadir a las declaraciones institucionales hechas desde Londres que 'por ahora no entra en nuestros planes lanzar una opa'.

El inesperado movimiento accionarial de British se interpreta como un gesto muy medido para demostrar a sus socios en el núcleo estable de Iberia, Caja Madrid y El Corte Inglés, su voluntad de ocupar con firmeza el espacio de 'socio tecnológico' en el capital de la española, sin renunciar a nada en un futuro a medio plazo. El mensaje se hace extensivo a las otras grandes aerolíneas europeas, Lufthansa y Air France, a las que se quiere dejar claro que la británica no va a dejar escapar sus posiciones en España.

La operación de compra se hace, además, con sentido de la oportunidad ya que, según ha informado la propia British Airways el precio medio de compra por título, 2,34 euros por acción, es una ganga si lo comparamos con los 3,6 euros por acción que Caja Madrid pagó en diciembre por hacerse con los paquetes del BBVA (6,99%) y de Logista (6,42%).

Ayer no fue posible arrancar una valoración del accionista mayoritario de Iberia, Caja Madrid (23,04%). Diferentes indicios apuntan a que el movimiento de British le pilló de sorpresa. Sin embargo, sólo la referencia del comunicado en el que expresa 'nuestra confianza continuada' con el equipo directivo de Iberia muestra indicios de que sus relaciones con Caja Madrid no sean fluidas.

El resto de las circunstancias que han acompañado a la compra del 3,2% indican que podría haberse realizado de manera concertada con Caja Madrid y El Corte Inglés o, al menos, que no se produce en un ambiente hostil. En una 'nota a los editores', el comunicado a la CNMV explica que 'bajo la normativa de opa española, la participación máxima que British y del resto de los miembros del núcleo estable pueden adquirir en un periodo de 12 meses sin desencadenar la obligación de presentar una oferta obligatoria es del 5%'.

Según la nota, British ha actuado como parte del 'núcleo estable de Iberia' y su compra parece ajustarse a unos limites que concuerdan con el interés de sus socios para no desencadenar el lanzamiento de una opa. En todo, caso parecería poco razonable que la aerolínea británica, después de un año en una posición pasiva, pasara en sólo 24 horas a disputar la supremacía de Caja Madrid en una actitud hostil.

Nucleo estable

Según la nueva ley de opas, el núcleo estable de Iberia sólo es legal porque se creó antes de la entrada en vigor de esta normativa. Como sus miembros controlan el 39,08% de las acciones, sólo podrán comprar un 5% por año sin lanzar una oferta por el 100%.

Vuelos conjuntos en la T3 de Londres

La inauguración de la nueva Terminal 5 del aeropuerto de Londres-Heathrow permite vislumbrar una prueba más del presunto entendimiento que parece consolidarse entre los propietarios del renovado núcleo estable de Iberia. El grueso de la operación mundial de British Airways va a concentrarse en estas nuevas instalaciones del aeródromo londinense que comenzarán a prestar servicio el próximo día 27 de marzo. Existen, sin embargo, algunas excepciones. Y una de las más significativas es la que se refiere a los aviones de la compañía británica que operan para la empresa conjunta que mantiene con Iberia a fin de realizar 56 vuelos diarios conjuntos entre Londres y Madrid y Londres y Barcelona. Tales aeronaves (tanto las de Iberia, como los de British Airways) aterrizarán en la Terminal 3 del aeropuerto de Heathrow (ahora lo hacen en la T1 y T2). Esto ocurrirá a partir del próximo 17 de septiembre una vez que el gestor aeroportuario de Londres (la empresa española Ferrovial, a través de BAA) haya remozado por completo este edificio.Las cuentas de la empresa conjunta de ambas compañías se consolidan y sólo se hacen públicas en la memoria de responsabilidad social. En el ejercicio 2006, Iberia realizó servicios por 34,5 millones para British, mientras que recibió prestaciones de su socio y accionista por 9,3 millones.

Enfado de los accionistas minoritarios

El protagonismo en la propiedad de Iberia ha vuelto a los accionistas que forman parte del núcleo estable. Ahora importa saber si Caja Madrid y British se entienden o mantienen ocultas sus actitudes hostiles.Sin embargo, durante los meses de 2007 que la compañía estuvo en venta, la voz cantante la tuvieron los accionistas minoritarios que hicieron subir la cotización por encima de 4 euros por acción, animados por la perspectiva del lanzamiento de una opa con varios postores.La fiesta terminó para ellos cuando Caja Madrid, en dos golpes de mano, se hizo con el 23,04% de las acciones y segó de raíz la presentación de las ofertas compradoras que, con serias dificultades había estado gestándose durante meses.El brusco cambio de escenario cogió a los minoritarios por sorpresa y en los últimos cuatro meses los títulos de la compañía se han depreciado en más de un 20%.El pequeño accionista de Iberia se queja amargamente de la inhibición de la CNMV ante el comportamiento de los accionistas de referencia de la aerolínea que pasaron de una posición de vendedores a otra de compradores sin ofrecer al mercado las informaciones que un principio elemental de transparencia exige, lo que les ha causado ingentes pérdidas.