Razones para invertir (o no) en banca tras los resultados

La expectativa de alza de tipos ha servido para impulsar en Bolsa a un sector que cotizaba con fuerte descuento

La suerte comenzó a cambiar en Bolsa para los bancos a finales de septiembre, cuando comenzó a calar la idea de un cambio de rumbo en los tipos de interés que la victoria de Donald Trump terminó por disparar.Con el nuevo presidente de EE UU ha llegado el principio del fin de la era de los tipos cero y aunque en la zona euro todavía tardarán en subir –no antes de finales de 2018–, la banca se beneficia ya del alza de rentabilidades de la deuda, que va a servir para impulsar el maltrecho margen de intereses.

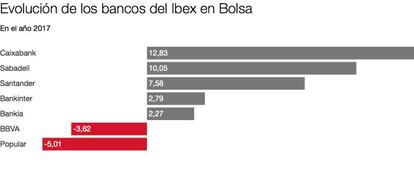

La expectativa de alza de tipos ha servido para impulsar en Bolsa a un sector que cotizaba con fuerte descuento e incluso ha dejado en un segundo plano la elevada factura que va a suponer la aplicación de la sentencia europea por cláusulas suelo, que apenas ha incidido en las cotizaciones. Pero tras un rally que desde finales de septiembre oscila del 16% para el que menos (BBVA) y el 62% para el que más (CaixaBank), la banca tendrá que dar nuevos argumentos al mercado y pasar de las expectativas a los hechos para prolongar las ganancias bursátiles.

El análisis por valores se hace oportuno, visto el perfil global de los dos grandes y el desigual ritmo al que los bancos se siguen aligerando de ladrillo, con Banco Popular claramente a la cola.

Santander, el banco del Ibex con más consejos de compra

La entidad que preside Ana Patricia Botín es el banco español que más recomendaciones de compra acapara. El 42% del consenso de mercado aconseja tomar posiciones en el valor, según los datos de Factset recogidos por Link Securities, lo que supone duplicar las recomendaciones positivas respecto a principios de 2015, cuando el banco tuvo que encajar el golpe de la macroampliación de capital por 7.500 millones de euros. Santander ha logrado sobreponerse al impacto de la crisis económica en Brasil –y a la devaluación de su divisa– y al golpe inicial que le supuso el brexit, considerando que Reino Unido genera el 20% del beneficio del grupo. De hecho, las mejores perspectivas de negocio para su filial brasileña, una vez superado el bache, son uno de los principales argumentos de los analistas que apuestan por el valor. El otro elemento es la visión más positiva, aunque aún prudente, lanzada para el negocio Reino Unido y en España, donde Santander se ha ahorrado las costosas provisiones por cláusulas suelo en hipotecas –que no comercializó– y que sí sufren sus competidores.

“La diversificación de ingresos y la recuperación del real brasileño juegan a favor de Santander de cara a la mejora en resultados durante los próximos trimestres”, señala el departamento de análisis de Bankinter, que tiene a la entidad que preside Botín con recomendación de compra. Tras la presentación de resultados del pasado día 22, UBS ha elevado su consejo sobre Santander a comprar desde neutral y su precio objetivo desde los 4,15 a los 5,85 euros por acción, lo que supone un potencial de revalorización del 10%, adicional al rally cercano al 40% que acumula la acción desde finales de septiembre. Fue entonces cuando el sector bancario comenzó a cotizar un cambio de rumbo en los tipos de interés, con alza de rentabilidades en la deuda que se aceleró con el triunfo de Donald Trump en noviembre.

UBS valora el buen momento de resultados de Santander –ganó 6.204 millones de euros en 2016, el 4% más– al que además concede una prima por rentabilidad. De hecho, el ROE de Santander, del 6,99%, es el más elevado de la banca española gracias a la diversificación del grupo y aunque quede lejos del previo a la crisis.Citi también ha elevado el precio objetivo para la entidad tras la presentación de resultados, de 5,8 a 6,05 euros por acción, con recomendación de compra. Espera una mejora en el margen de intereses de Brasil y España y unas menores provisiones de la filial brasileña, si bien por otra parte no cree que la filial estadounidense alcance el objetivo de ROE del 10% previsto para 2018. Así, el negocio de EE UU ha registrado la mayor caída de beneficios de entre las filiales, del 41,8%.

Con recomendación de venta (el 15% del total) aparecen KBW y Berenberg.

BBVA, inquietud por México y Trump

BVA ha presentado unos resultados sólidos en el ejercicio 2016, a pesar de haber realizado una provisión neta por 404 millones de euros para la devolución en las hipotecas con cláusulas suelo tras la sentencia de la justicia europea de finales de diciembre. El mercado sin embargo viene penalizando las acciones del banco desde la victoria en las presidenciales estadounidenses de Donald Trump, que ha iniciado un ataque directo contra su vecino mexicano, al que amenaza con la construcción de un muro fronterizo y con fuertes aranceles a la importación de sus productos.

BBVA es el banco español que menos ha subido en Bolsa desde finales de septiembre, el 16%, cuando el sector inició un rally alentado por la expectativa de alzas de tipos. Y las recomendaciones de compra han menguado desde el 44% sobre el total del mes de octubre, según el consenso de Factset, al 28% actual, frente a otro 44% de recomendaciones de mantener y otro 28% de venta. México ha sido la gran fuente de beneficios para BBVA en 2016 y ha aportado el 46,3% del total. Pero, aunque el banco espera que el impacto de las políticas de Trump sea menor en su negocio que sobre el conjunto de la economía mexicana, las incertidumbres sobre la filial azteca están pesando sobre la cotización. Desde que el magnate ganara las elecciones, el pasado 8 de noviembre, los títulos de BBVA han caído el 3,4%, frente a un alza del 6% del Ibex. Turquía es también otro foco de inquietud.

Tras la presentación de resultados, KBW ha rebajado su recomendación sobre BBVA a infraponderar y el precio objetivo a 5,5 desde 6,3 euros por acción, con el argumento principal del impacto de un menor crecimiento económico en México. A pesar del mensaje positivo que ha dado la entidad, pensamos que el mercado continuará poniendo en duda la evolución de México y Turquía. Además, creemos que la guía para España es algo débil”, añade Renta 4, con recomendación de mantener.

CaixaBank, momento dulce en Bolsa

as acciones de CaixaBank respondieron con un alza a la publicación de resultados el jueves, a pesar de que la entidad rebajó su objetivo de rentabilidad para 2018. La previsión de rentabilidad sobre recursos propios tangibles (ROTE) –la nueva métrica que emplea la banca– cae a un nivel de entre el 9% y el 11%, frente a la banda del 12% al 14% fijado hace dos años. Esta nueva previsión es más realista con un entorno de tipos cero que se mantendrá todo este año y con el ROE al que ha cerrado el banco 2016, de apenas el 4,5%. Aun así, CaixaBank atraviesa un momento dulce en Bolsa: es el banco que más sube desde finales de septiembre, cuando comenzó el rally del sector, y el que menos recomendaciones de venta tiene, el 18% del total.

Para RBC, “Caixabank está en la mejor posición para sacar partido del alza de los precios inmobiliarios en España”. Renta 4 destaca la aceleración en el ritmo de descenso de la cartera de activos adjudicados vista en los resultados. “Asimismo, los beneficios por las ventas de inmuebles se elevan al 11% sobre el precio de venta, frente al 2% del tercer trimestre de 2016”, añade. Los expertos alaban la recuperación de ingresos del banco, aunque la recuperación de compra no es mayoritaria, del 32% frente al 50% de mantener.

Bankia, atractivo en retroceso

Bankia ha perdido claramente posiciones entre las preferencias de los analistas. Si en julio era sin duda el banco español que más recomendaciones de compra acaparaba, por el 60% del total, ese porcentaje se reduce ahora al 33%, en la misma proporción que las recomendaciones de mantener y de vender el valor.

Las acciones repuntan el 74% desde los mínimos de 2016, marcados en junio, lo que ha llevado a algunas firmas a revisar su visión sobre el valor. Respaldada por la fuerte inyección de ayudas públicas, Bankia tiene el mejor ratio de capital del sector –13,02% en términos fully loaded–, aunque su morosidad sigue siendo elevada, del 9,8%. Su margen de intereses ha caído el 18,1%, arrojando en el cuarto trimestre la menor cifra en los dos últimos años. En el horizonte está además la incertidumbre sobre su fusión con BMN, que en cualquier caso no debería tener impacto negativo sobre los accionistas ya que el Estado posee aún el 60% del capital.

Sabadell, a la espera de nuevas metas

Las acciones de Sabadell cotizan ya en su precio objetivo, tras un alza cercana del 30% desde finales de septiembre. El consenso de mercado tiene una recomendación mayoritaria del 50% de mantener el valor, según los datos de Factset, frente a un 30% de recomendaciones de compra y un 20% de venta. La entidad ha superado las previsiones de los analistas en el margen de intereses, que ha crecido el 20% en 2016, y en unas provisiones menores de lo esperado, según apunta Citi, que tiene una recomendación neutral sobre el valor.

Pero Sabadell no ha logrado cumplir con su objetivo de su plan trienal, que auguraba beneficios de 1.000 millones en 2016 frente a los 710 logrados, y afronta 2017 como un año de transición antes de dar nuevos objetivos. “Seguimos a la espera de la publicación del nuevo Plan Estratégico 2018-2021 para conocer cifras más concretas en un entorno donde se mantendrá la incertidumbre derivada del brexit”, explican en Renta 4. El banco ha provisionado además el 83% de su riesgo por cláusulas suelo.

Popular, renovada presión para ampliar capital

La dimisión de Ángel Ron como presidente de Banco Popular y su relevo por Emilio Saracho, que se materializará en febrero, ya elevó la expectativa de una nueva ampliación de capital por parte del banco, después de la realizada en mayo por 2.500 millones con la que digerir la pesada carga del ladrillo. Pero a la vista de las cuentas de 2016, esa expectativa ha terminado por dispararse. “Las mayores pérdidas y un ratio de capital más débil de lo esperado alimentan la cuestión”, reconoce Jefferies. Después de unas provisiones por 5.700 millones de euros, que dejan pérdidas de 3.485 millones, el ratio de capital CET1 fully loaded cae al 8,17%. Llegar al 11%, el umbral que reclaman los inversores de cara a este año y que ya superan CaixaBank, Bankia y Sabadell, supone una necesidad de capital adicional para Popular de 1.800 millones de euros, según apunta Jefferies.

Los inversores ya esperaban un esfuerzo importante en saneamientos, que han ido más allá de la limpieza del ladrillo, pero los resultados de 2016 abren nuevas incógnitas a la vista de cómo las fuertes pérdidas han debilitado el capital. La entidad insiste en que tiene recursos para generarlo, que pasan por la venta de activos no estratégicos, pero el consejero delegado también ha reconocido que “la posición más prudente sería revisar nuestros objetivos”. Por lo pronto, Popular se comprometió en octubre a recuperar el dividendo en 2017, un propósito ahora mucho más complicado. En espera de qué decida Saracho, las recomendaciones por ahora se dividen entre el 30% de compra y el 35% de mantener y vender.

Bankinter, rentabilidad con escaso premio

La valoración es unánime en cuanto a sus ratios de capital y la limpieza de su balance, apenas contaminado por el pinchazo del ladrillo como tampoco por la venta de hipotecas con cláusula suelo. Bankinter es sin embargo el banco con menos recomendaciones de compra, de apenas el 5% según el consenso recogido por Factset y facilitado por Link Seucrities, la más reducida del sector. La razón está en que el banco no cotiza con descuento. De hecho, lo hace por encima de su valor en libros, después de un alza superior al 20% desde finales de septiembre.

En 2016 ha logrado un beneficio récord de 490 millones de euros y un ROE de 10,9%, sin contar Portugal.

Liberbank, mirando más allá de la cláusula suelo

Aún no ha presentado resultados de 2016, pero Liberbank es el banco que más recomendaciones de compra tiene, el 45% del total, pese a no cotizar en el Ibex y al fuerte impacto que le va a suponer la sentencia europea por claúsulas suelo. Liberbank, que ganó 100 millones de euros hasta septiembre, ha provisionado por estas cláusulas 115 millones sobre un riesgo total de 214 millones. “Una vez materializado uno de los principales riesgos como era la retroactividad total de las cláusulas suelo, no identificamos ningún otro riesgo importante de cara a 2017”, señalan en Renta 4, donde destacan “los múltiplos atractivos a pesar de la presión en ingresos”.