RoCE: el mejor indicador para predecir la futura rentabilidad, pero la menos utilizada por los inversores

El Retorno sobre el Capital Empleado

El mes pasado hablábamos del error que cometen muchos inversores a la hora de valorar una empresa como barata o cara solo por los beneficios que tiene en un año determinado. En general, el inversor pondera mucho la valoración de cualquier compañía en el año en curso con variables típicas como el PER, EV/EBITDA, Rentabilidad por Dividendo, Free Cash Flow Yield o el valor en libros sin tener en cuenta la variable más importante con mucha diferencia de todos los ratios que se analizan, en nuestra opinión: el Retorno sobre el Capital Empleado (RoCE).

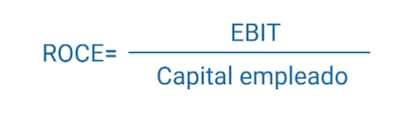

El RoCE (Return on Capital Employed), es un indicador financiero que mide la eficiencia con la que una empresa utiliza su capital para generar beneficios, es decir, nos indica cuánto beneficio genera la empresa por cada euro de capital que ha invertido.

Un RoCE elevado indica que la empresa está utilizando su capital de manera eficiente para generar el mayor beneficio posible con el uso del capital disponible, y nos muestra la capacidad de una empresa o negocio en la obtención de un alto retorno de su inversión, lo que, en última instancia, conduce a un crecimiento más rápido y a una mayor rentabilidad a largo plazo. Por el contrario, un RoCE bajo suele ser un motivo de preocupación ya que puede estar indicando que la empresa no está utilizando su capital de manera eficiente o que tiene problemas para generar beneficios.

Este acercamiento a la inversión en acciones ha sido enfatizado por muchos de los mejores inversores de todos los tiempos como: Warren Buffet, Peter Lynch, Mohnish Pabrai, Howard Marks, Charlie Munger o Terry Smith.

Warren Buffet, por ejemplo, manifestó en 1989 en su carta a los accionistas que: “Buscamos empresas que, con el tiempo, puedan generar altos rendimientos sobre el capital invertido (RoIC)”.

Peter Lynch, por su parte, comentó: “Es importante buscar empresas que tengan una ventaja competitiva sostenible que les permita generar altos retornos sobre el capital a largo plazo.”

Mohnish Pabrai en su carta anual de 2020 dijo: “Un RoCE que es superior al coste del capital indica que la empresa está creando valor para sus accionistas y viceversa.”

Para Howard Marks: “El RoCE es la medida más importante de la rentabilidad de una empresa.”

Charlie Munger nos dejó una afirmación clave en el uso de este ratio “A largo plazo, es difícil que una acción obtenga una rentabilidad mucho mayor que la rentabilidad que obtiene la propia empresa. Si la empresa gana un 6% sobre el capital durante 40 años, los accionistas no van a obtener mucho más que un 6% de rentabilidad anual, aunque la haya comprado originalmente con un gran descuento. Por el contrario, si una empresa gana un 18% sobre el capital a lo largo de 20 o 30 años, aunque pagues un precio que parece caro, acabarás obteniendo un resultado anual muy similar al 18% de rentabilidad anual.”

Por último, Terry Smith también menciona ampliamente en sus artículos y cartas anuales la importancia de invertir en negocios con un alto RoCE sostenible: “El RoCE es la mejor medida de la calidad de una empresa. Las empresas con un alto RoCE tienen más probabilidades de generar altos rendimientos para los accionistas a largo plazo que las que no lo tienen”.

Razones para analizar el RoCE

Si la mayoría de los mejores inversores de todos los tiempos hacen tanto énfasis en la inversión en compañías con alto Retorno sobre el Capital, ¿no es buena idea emplear recursos en el análisis del RoCE como criterio esencial de inversión en detrimento de otros ratios que han demostrado no servir para predecir el futuro rendimiento de las acciones?

Algunos de los motivos por los que invertir analizando el RoCE son:

1. La mayor eficiencia de una empresa en el uso del capital muestra que se están tomando decisiones estratégicas acertadas.

2. Un RoCE sosteniblemente elevado, indica que la empresa ostenta ventajas competitivas. Si el RoCE no es sostenible, la rentabilidad futura tampoco lo será.

3. Las empresas con un Retorno sobre el Capital alto pueden reinvertir parte de sus beneficios en el negocio, incrementando ampliamente el beneficio generado en el futuro.

4. Las empresas con un RoCE alto suelen tener una valoración más cara que las empresas con un RoCE bajo, ya que el mercado valora los beneficios futuros de una empresa y no los pasados.

En cualquier caso, el análisis del Retorno sobre el Capital no debe ser la única variable de análisis a la hora de decidir si invertir o no en una empresa. La inversión no es una ciencia exacta y hay muchas variables que pueden afectar al futuro comportamiento de las acciones de una empresa, pero, analizar el RoCE y su tendencia a lo largo del tiempo es la mejor manera de empezar el análisis fundamental. Investigar las razones por las que una empresa tiene un RoCE alto nos ayuda a saber si es o no sostenible. Compararlo con otras empresas de su mismo sector nos pueden aclarar si la compañía tiene ventajas competitivas sostenibles en el futuro más predecible o por el contrario, los retornos altos no serán replicables en el futuro.

En cualquier caso, el análisis del RoCE no debe ser la única variable a la hora de decidir si invertir o no en una empresa.

La relación de la valoración de una compañía con el RoCE es muy importante a la vez que sensible, incrementado la valoración que le da el mercado a aquellas compañías que mejoren sus retornos en los siguientes años y penalizando a aquellas que lo empeoren. Por eso es tan importante realizar un análisis pormenorizado del liderazgo de una empresa, un sector, un producto o un servicio con el paso del tiempo, porque tiene implicaciones muy relevantes en la valoración y el precio de las acciones de las empresas.

Tanto la dificultad para hacer un cálculo correcto del RoCE como el inevitable dinamismo de la economía y las empresas complican el uso del indicador y quizás sea el motivo por el que la mayoría de los inversores no prestan suficiente atención al Retorno sobre el Capital como variable clave en la previsión del rendimiento futuro de una empresa, su valoración y su comportamiento bursátil.

Nosotros creemos que el Retorno sobre el Capital Empleado (RoCE) es el ratio financiero de largo plazo más importante a la hora de invertir en las acciones de una empresa pero que, obviamente, tiene sus limitaciones y hay que analizar otras muchas cuestiones, especialmente las relativas a la sostenibilidad de los retornos en el largo plazo. De nada sirve invertir en una compañía que un año determinado tenga unos retornos elevados si cinco años atrás no lo eran y dentro de tres tampoco lo serán.

Algunas de las compañías europeas con mayor RoCE de la última década son: Novo Nordisk, ASML, SAP, LVMH o L’Oreal, que, como se puede ver en el gráfico inferior han obtenido retornos para sus accionistas muy por encima del rendimiento de la bolsa europea.

En Renta 4 Gestora, insistimos mucho en la inversión en compañías de alta calidad y para nosotros la calidad se mide por la predictibilidad del crecimiento del beneficio, las ventajas competitivas y barreras de entrada que tenga, que el negocio goce de elevados márgenes y que estos sean sostenibles, que no tengan deuda o al menos que la deuda sea baja, que tengan Retornos sobre el Capital Empleado (RoCE) altos y que estén gestionadas por un buen equipo directivo.

Las empresas en las que actualmente encontramos las compañías que cumplen nuestros criterios de calidad, se encuentran fundamentalmente en el sector salud, consumo, tecnología e industrial.