¿Por qué los bancos racanean con lo que pagan por los depósitos?

El sector bancario español es el que menos está remunerando el pasivo de toda Europa

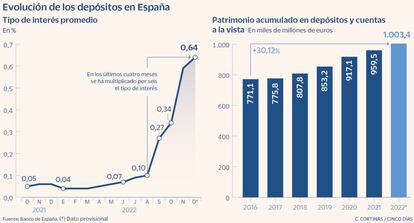

En la página web del milanés Banco Progetto se promociona su nueva cuenta de ahorro, Conto Progetto que paga un 2,5% TAE para los nuevos clientes. En los depósitos a dos años, el banco llega a ofrecer un 3,6% anual. ¿Y en España? De acuerdo con los últimos datos, correspondientes a diciembre, en las nuevas cuentas a la vista se estaba pagando un 0,04% y en los depósitos un 0,64%.

La industria bancaria española se sitúa en el furgón de cola en la retribución del pasivo, con remuneraciones especialmente bajas. En la eurozona se paga de media un 70% más, de acuerdo con datos del Banco Central Europeo (BCE).

En la tierra de Banco Progetto, Italia, la media de remuneración de los depósitos entre 1 y 2 años era ya en noviembre del 1,83%, en las operaciones vivas (no en las nuevas operaciones). En cambio, en España estábamos en el 0,59%, lo que está empujando a los particulares a comprar letras del Tesoro, que pagan casi el 3%.

Esta racanería de la banca tiene dos caras:

- Para los clientes bancarios es un problema, puesto que están viendo cómo suben los precios de todo tipo de productos y cómo se les encarece la hipoteca, mientras sus ahorros apenas crecen.

- Para quienes invierten en bancos, en cambio, es una buena señal, porque cuando éstos suben la retribución de los depósitos se estrechan sus márgenes y dan menores beneficios.

Ricardo Seixas es responsable de Bolsa ibérica en Bestinver, una de la gestoras de fondos más prestigiosas de España. “Estamos viendo cómo los bancos españoles están teniendo la capacidad para seguir manteniendo una retribución del pasivo muy baja, aun cuando están subiendo los tipos de interés, algo que no ocurre en otros países. Eso implica mejores resultados y más dividendos”.

La métrica que se utiliza para ver la predisposición a mejorar la retribución del pasivo se denomina en la jerga “la beta de los depósitos”. De acuerdo con cálculos de la firma de análisis crediticio Scope “los bancos españoles están subrayando que su beta de depósitos está en el rango del 25-30%”.

¿Qué quiere decir esto? Que cuando el euríbor estaba en el 1% ellos podían seguir pagando por los depósitos entre un 0,25% y un 0,3% TAE. Y ahora que el índice hipotecario de referencia ha superado el 3%, llegarían a pagar como mucho entre el 0,75% y un 0,9% por el pasivo.

Lejos quedan, al menos por ahora, las llamadas guerras del pasivo. Hace 11 años, las entidades nacionales se peleaban por el dinero de los clientes pagando extratipos. Un buen ejemplo es el Depósito Gasol, que ofrecía Banco Popular de la mano del jugador de baloncesto Pau Gasol, y que llegó a pagar un 5% TAE.

“Los extratipos son productos de otra época. De un periodo en que las entidades financieras españolas tenían problemas de liquidez, y una forma de captar recursos es apelando a los clientes minoristas”, explica otro gestor de fondos español.

Cabe recordar que Banco Popular acabó intervenido y adjudicado a Banco Santander para su rescate.

El negocio fundamental de los bancos es captar dinero para después prestarlo con intereses mayores. Las dos vías principales para financiarse son los mercados (emisiones de deuda y mercados interbancarios), a través de la llamada financiación mayorista.

La otra vía son las cuentas corrientes y los depósitos, imposiciones a plazo fijo de los clientes. Entre 2009 y 2012, las dudas generalizadas acerca de la solvencia del sector bancario español provocó que la financiación mayorista se frenara, o que se volviera prohibitiva. Por eso tuvieron que recurrir a la clientela. La competencia hizo que se disparara la remuneración de los depósitos.

La alternativa de los fondos conservadores

Gestoras. Durante los años de tipos cero, los bancos han ido ofreciendo a sus clientes conservadores la oportunidad de lograr algo de rentabilidad invirtendo en fondos de inversión de tipo mixto (que incluyen algo de Bolsa) o en fondos que invertían en deuda corporativa. Ahora, con las subidas de tipos realizadas por el BCE, los fondos puros de renta fija vuelven a ofrecer rentabilidades muy atractivas. De acuerdo con un estudio realizado por Indexa Capital, una cartera de fondos concentrada en renta fija, podría esperar una rentabilidad media anual, en el largo plazo, del 3,7%. Mientras que el retorno que podía esperar esa misma cartera, hace un año, era de tan solo un 0,6%. Ahora, los rendimientos ofrecidos por los fondos conservadores sí son una alternativa muy clara respecto a los depósitos.

Ahora, las cosas han cambiado mucho. Tras el colapso de buena parte del sistema financiero, con el rescate público de las cajas de ahorros y escándalos como el de las participaciones preferentes, y el endurecimiento de la normativa sobre requerimientos de capital, la solidez de los balances del sector ha mejorado mucho.

Mónica Pina, responsable de la plataforma de ahorro Raisin en España, explica que “durante años, gracias a los bajos tipos de interés oficiales y a otras medidas del BCE, los bancos no sabían qué hacer con el exceso de liquidez. Incluso intentaron reducir su volumen de depósitos con tipos de interés negativos y comisiones”.

Desde el año pasado, el BCE ha puesto fin a un largo periodo de tipos cero, y ha empezado a encarecer con rapidez el coste del dinero. Pero la banca ya se había curtido. Esa medida, por el momento no ha hecho más que favorecer a la industria financiera, que está ingresando mucho más gracias a los créditos referenciados al euríbor, sin que todavía hayan tenido que sufrir casi nada por el encarecimiento del coste de pasivo.

Además, durante los años de travesía del desierto, con tipos cero y márgenes estrechos, los bancos españoles aprendieron a sobrevivir reenfocando el negocio a los ingresos por la gestión de fondos de inversión y por la venta de seguros. No hay ninguna prisa por pagar más por los depósitos.

La presentación anual de resultados de la banca española ha evidenciado la mejora de márgenes gracias a que el alza de tipos se refleja de entrada solo en los créditos. BBVA, por ejemplo, explicaba la gran mejoría de su “diferencial de la clientela”. Este indicador mide la diferencia entre el rendimiento medio de la cartera crediticia y el coste medio de los depósitos de sus clientes. A finales de 2021 era, en España, del 1,73%, mientras un año después es del 2,21%. Eso ha permitido al grupo mejorar los ingresos de su margen de intereses de forma sustancial. En 2022 sumó 19.513 millones de euros en lo que se conoce como el negocio bancario más básico. La cifra es un 30% superior que la de 2021.

Banco Santander sumó 38.600 millones de margen de intereses, un 9% más que el año anterior. En su caso, el diferencial de la clientela mejoró del 2,41% al 2,51%.

Esta tendencia beneficia a toda la banca española. En el momento más duro de las crisis financiera en España, en 2012, la diferencia entre el euríbor y lo que pagaban de media los depósitos bancarios era de 1,6 puntos porcentuales. El pasivo estaba extratipado. Ahora está infratipado. Más que nunca. El euríbor está 2,3 puntos más alto que lo que pagan los depósitos.

Además, en el anterior ciclo económico, los bancos también utilizaban los depósitos para captar clientes. En los últimos años, en cambio, el sector ha apostado por fidelizar a los clientes previos con ventas cruzadas de fondos de inversión, planes de pensiones y seguros. No con depósitos.

Una de los elementos más llamativos de este asunto es que los clientes, a pesar de los pobres rendimientos de los depósitos, siguen confiando ampliamente en este producto. A diciembre, el importe acumulado en imposiciones a plazo fijo y cuentas a la vista superó el billón de euros, algo que nunca antes había ocurrido.

La industria de gestión de activos llevaba una década confiando en que, con los tipos cero, muchos clientes irían trasladando parte de sus ahorro en depósitos hacia fondos de inversión conservadores. Pero no fue así. O al menos no tanto como pensaba el sector. Año tras año, el volumen total de depósitos de las familias españolas ha ido creciendo sin parar.

Mónica Pina, de la plataforma Raisin, considera que al final los bancos españoles “tendrán que pagar mejor el pasivo y, de hecho, algunas entidades de menor tamaño ya han dado ese paso”. Un fenómeno que por ahora se limita al segmento de las fintech y la banca online, no a la gran banca española. Esta semana, el banco español Myinvestor (propiedad del grupo Andorrano Andbank) anunció que pagaría un 2% TAE para todas las aportaciones de hasta 50.000 euros en sus cuentas corrientes.

En los depósitos, el mejor rendimiento es ahora el 2,83% TAE a 24 meses que ofrece Renault Bank a partir de 500 euros. Wizink ofrece el 2,30% a 25 meses, y EBN ofrece el 2,40% TAE a 36 meses. BFF Bank paga incluso un 2,27% TAE en sus depósitos a seis meses y un año.

Ahora, después de que los grandes bancos han presentado los mejores resultados de su historia, y cuando el precio del dinero acaba de subir al 3%, queda esperar que alguno abra las hostilidades y lance un depósito rompedor. De acuerdo con la firma de análisis crediticio S&P tienen margen de sobra.