El fraude fiscal aumenta según crece la renta: el 0,1% más rico oculta el 23% de sus ingresos

El fraude en el IRPF supone una merma recaudatoria de 7.000 millones Las rentas ocultas en el extranjero suponen un 30% de las sí declaradas

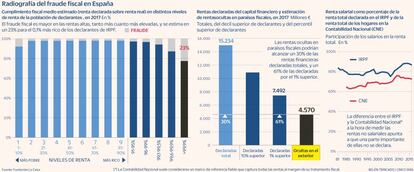

El fraude fiscal en España, centrándose únicamente en los ingresos que consiguen escapar del impuesto sobre la renta de las personas físicas (IRPF), se agrava a medida que crece la riqueza de los contribuyentes. En consecuencia, la brecha recaudatoria en esta figura impositiva ronda los 7.000 millones de euros al año.

En la gran mayoría de los tramos poblacionales analizados el cumplimiento tributario es casi pleno, ya que la inmensa mayoría de los contribuyentes ocultan una parte mínima de su renta, aproximadamente el 3%. El fraude, sin embargo, va aumentando según lo hace el patrimonio, llegando al 13% de ingresos no declarados en el IRPF en el 0,4% más rico y a un máximo del 23% en el caso del 0,1% más acaudalado de la población. Al otro lado, el 10% más pobre ocultaría en torno al 8% de su renta, una cifra similar a la que deja de declarar el 5% mejor posicionado.

Los datos provienen del informe Desigualdad y pacto social, coordinado por el catedrático y economista Luis Ayala y elaborado por la Fundación La Caixa. El documento consta de varios artículos y el que hace referencia al fraude está redactado por Sara Torregrosa, associate senior lecturer en el Departamento de Historia Económica de la Universidad de Lund, en Suecia. En él, la investigadora explica que “el cumplimiento desciende a medida que ascendemos en la escala de rentas, especialmente entre el 5% más rico”, algo que impacta de lleno en la progresividad del sistema tributario y en la recaudación.

La ocultación de rentas incluye la evasión, elusión y vaciamiento de la base impositiva del impuesto. Por ello, “dado que el fraude se concentra en determinados tipos de renta, y entre los que tienen niveles de renta altos, la progresividad efectiva del impuesto acaba siendo menor”, explica el informe.

A su vez, al ser el IRPF un impuesto progresivo, que el fraude se concentre entre la población con más renta conlleva una fuerte pérdida de recaudación. La brecha tributaria asociada a estas prácticas, según estiman desde la fundación de la entidad bancaria, se situó en 7.101 millones de euros en 2017 (último año con datos disponibles), que corresponden a un 9% de la recaudación potencial por IRPF en dicho ejercicio y a un 0,7% del PIB.

Para elaborar todos estos cálculos, Torregrosa ha comparado los datos de recaudación del IRPF con los obtenidos a través de la Contabilidad Nacional del Instituto Nacional de Estadística (INE). Así, mientras que la participación del trabajo en la renta declarada en el impuesto ha oscilado alrededor del 80% en los últimos 40 años, en los datos de Estadística dicha participación es de unos 10 puntos menos (en torno al 70%). “Como la Contabilidad Nacional suele considerarse un marco de referencia fiable, que captura todas las rentas al margen de su tratamiento fiscal, este hecho apunta a que una parte importante de las rentas no salariales no se declaran correctamente en el IRPF”, apuntan.

Dentro de todos los apartados vinculados al fraude fiscal, el informe de la Fundación La Caixa anima a prestar especial atención al procedente de los rendimientos de inversiones no declaradas en el exterior, “dado que el uso de paraísos fiscales suele estar protagonizado por grandes fortunas”. Según los cálculos, las rentas ocultas podrían alcanzar el 30% de las rentas financieras sí declaradas (unos 15.000 millones), por lo que las rentas encubiertas rondarían los 4.500 millones de euros.

Soluciones

Existen una serie de aspectos y cambios normativos que pueden limitar el fraude y sus efectos inequitativos y regresivos. El documento, por ejemplo, recomienda dejar de tratar las rentas de modo diferente según su origen, mediante privilegios fiscales o mecanismos de valoración e imputación deficientes. “Estos tratamientos diferenciados generan desigualdad entre los contribuyentes, por mucho que se haga de manera legal”. En concreto, podría aplicarse una definición amplia de la base imponible que limite privilegios fiscales y exenciones. Esto incluye “gravar los valores reales de las rentas, por ejemplo, mediante la eliminación de la estimación objetiva y el uso de valores más próximos a los del mercado en las rentas imputadas”.

Otro aspecto a tener en cuenta sería la posible armonización autonómica, ya que la existencia de diferenciales fiscales entre regiones incentiva cambios en la residencia fiscal de los contribuyentes. El documento, por ello, propone “impulsar la armonización fiscal, tanto internacional como dentro del estado autonómico, con el objetivo de dificultar la ocultación de rentas en paraísos fiscales y las dinámicas de competencia a la baja.