OPDE paga un 25% menos de comisiones a la banca que sus pares

La empresa de energías limpias desembolsa 10,8 millones. La cuantía es un 38% superior a lo que abonaron los Entrecanales

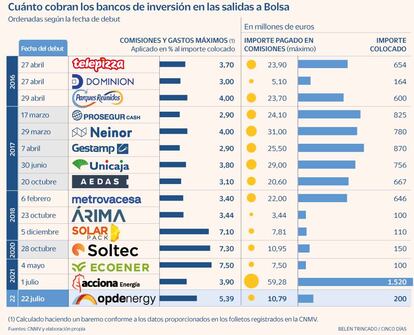

OPDE ha logrado su objetivo: convertirse en una empresa cotizada. La compañía de energías renovables consiguió el viernes dar el salto a la Bolsa, pero lo hizo con no pocos esfuerzos y finalizó la jornada en tablas. La banca de inversión ha logrado llevar a buen puerto una operación que se paralizó el año pasado y por la que recibirá, en concepto de gastos y comisiones para asegurar y asesorar el debut, unos ingresos un 25% inferiores de media a los percibidos en 2020 y 2021 con las colocaciones de firmas como Solarpack, Soltec y Ecoener, cuando disparó sus emolumentos en pleno furor de los inversores por las energías limpias.

OPDE desembolsará al ejército de bancos colocadores un total de 10,788 millones de euros por su estreno en Bolsa, según consta en el folleto de la operación. En concreto, percibirán 9,968 millones en concepto de comisiones y gastos de la salida a Bolsa, más otros 0,82 millones si se cumplen una serie de criterios: la ejecución de la ampliación de 200 millones de euros, que el tramo destinado a los empleados no se suscriba en su totalidad y se incremente el tramo para inversores institucionales, y que la sobreasignación de títulos, green shoe en la jerga–un 10% de la oferta– sea ejercida en su totalidad. Un importe que supone el 5,39% de todo lo colocado en Bolsa por los accionistas de OPDE. Dentro de esa cuantía se incluyen también las tasas que hay que abonar a la CNMV, a BME y a Iberclear.

OPDE ha logrado así pagar menos en comisiones a la banca de inversión que otras pequeñas firmas de energías limpias que lo hicieron en los últimos años. Así, Ecoener llegó a abonar en mayo del año pasado un 7,5% para llevar a buen puerto su estreno. Un debut en el que se vio obligada a reducir al 50% la ampliación de capital prevista y captar 100 millones. Algo menos tuvieron que pagar Soltec y Solarpack. La primera desembolsó a los bancos colocadores un 7,3% del total captado en el mercado, mientras que Solarpack repartió un 7,1%. del total.

Eso sí, la empresa pagará más a los bancos que su predecesora en el parqué, Acciona Energía, que hace poco más de un año abonó en torno a 59,28 millones, un 3,9% de todo lo colocado en Bolsa por la familia Entrecanales. El 5,39% pagado por OPDE es, con todo, casi el doble de lo desembolsado por Gestamp en su colocación de 2017.

El ejército de bancos colocadores que han trabajado en la operación de OPDE puede respirar casi tranquilo, a la espera de ver si se ejecuta o no el green shoe. Santander, Barclays Bank Ireland y Société Générale han sido los encargados de liderar la colocación. JB Capital Markets Sociedad de Valores ha actuado como joint bookrunner, Banco Cooperativo Español y GVC Gaesco Valores se han situado un escalón por debajo. Y Banca March y Renta 4 Banco han sido los agentes colocadores.

En una primera mitad de año marcada por la guerra en Ucrania, OPDE ha roto la sequía de salidas a Bolsa, a la que se suma además un mercado de deuda cerrado casi a cal y canto ante la incertidumbre sobre la evolución de la economía y el encarecimiento del coste de financiación por el alza de tipos. Sin embargo, las dudas sobre la evolución de la segunda mitad de año hacen que la banca de inversión mantenga la cautela tras un 2021 récord. Fuentes del sector reconocen que el mercado de M&A y de emisiones de deuda no se reactivará hasta que haya mayor visibilidad sobre el techo de la inflación y sobre cómo será la respuesta de los bancos centrales.

Más financiación para su plan de crecimiento

Liquidez. En menos de una semana, OPDE ha logrado ampliar capital por 200 millones de euros, captar 250 millones en deuda y firmar un acuerdo de financiación verde de 350 millones de euros con BBVA y el BEI. Total, 800 millones con los que tiene por delante el reto de financiar su plan de crecimiento para alcanzar los 3,3 GW de energía renovable.

Cartera solar en España. Los fondos comprometidos con BBVA y el BEI estarán destinados a financiar una cartera de proyectos de energía solar fotovoltaica en España con una capacidad instalada bruta agregada de 605 MW. Proyectos que están ubicados en Zaragoza, Teruel, Ciudad Real y Cuenca.

Planes de futuro. La empresa reconoce en su folleto que para cumplir con sus planes de crecimiento precisa de inversiones por 2.000 millones, cifra muy superior a estos 800 millones.