Las emisiones globales de deuda caen a su nivel más bajo en siete años

La venta de bonos alcanza los 3,56 billones de dólares

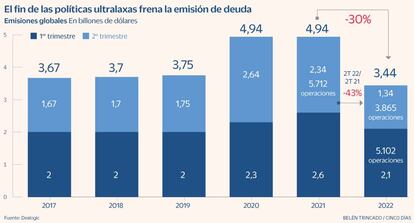

La retirada de los estímulos monetarios para poner freno a la inflación, las alertas de recesión y la volatilidad son los ingredientes que explican la caída de la actividad en el mercado de capitales. Después de la explosión vivida en 2021 al calor de las políticas ultralaxas de los bancos centrales, el aumento de los costes y las menores necesidades de financiación se han traducido en una caída de los volúmenes de emisión a nivel global. En el segundo trimestre de 2022, la venta de bonos alcanzó los 1,34 billones, un 42,7% menos que en el mismo periodo del año anterior. El descenso del volumen se vio acompañado de una caída de las operaciones. Entre abril y junio se contabilizaron 3.865 acuerdos, 1.847 menos que en 2021.

Aunque la menor apelación al mercado se ha visto acentuada en el segundo trimestre, la caída del volumen de emisiones ha sido una constante a lo largo del ejercicio. Según datos de Dealogic en los seis primeros meses del año la emisión de deuda alcanzó los 3,56 billones de dólares, su nivel más bajo de 2015. En aquel entonces mientras el BCE ampliaba los estímulos, la Reserva Federal se preparaba para decir adiós a siete años de tipos a cero.

El volumen de deuda de los tres mercados principales (Europa, EE UU y Asia Pacífico) registró niveles muy por debajo de la venta de bonos previa al estallido de la pandemia. En el caso de América el importe se limitó a los 566.500 millones de dólares (unos 553.946 millones de euros), un 43,6% menos que en 2021. La caída para Europa, Oriente Medio y África (EMEA) fue del 41,6% (416.468,6 millones de euros) y para la región de Asia Pacífico el recorte alcanzó el 42,8% (339.655 millones de euros).

Por tipología de emisor, los descensos más pronunciados correspondieron las emisiones corporativas. En un entorno marcado por los temores de recesión, las empresas posponen sus planes de inversión. Esto unido a unos colchones de liquidez holgados, se ha traducido en una caída del 47,7% hasta los 399.900 millones de dólares (390.990,5 millones de euros). La crisis inmobiliaria que atraviesa China con Evergrande en la diana de los inversores provocó que en el primer semestre ningún representante del sector en el gigante asiático saliera al mercado.

El sector financiero continúa trabajando en la construcción de los colchones anticrisis para absorber pérdidas. El cumplimiento de los requisitos regulatorios ha llevado a los bancos a colocar 415.900 millones de dólares (406.474,6 millones de euros), un 30,6% menos que en 2021. Las emisiones soberanas y de agencias cayeron un 41,8% (306.111 millones de euros) ante las menores necesidades de financiación de los Tesoros a medida que las economías recuperaban el pulso perdido.