Aena pierde 123 millones y ya provisiona por el conflicto de las tiendas

El gestor de aeropuertos vuelve a generar una caja operativa positiva de 240 millones de euros entre junio y septiembre

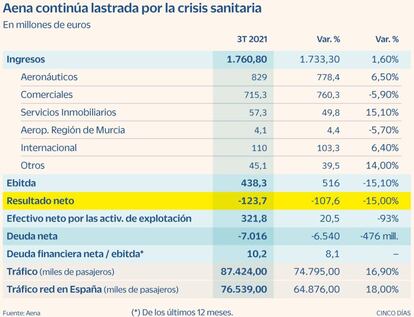

El aumento de viajeros en las terminales de Aena hasta septiembre, en un 18% (76,5 millones) en comparación con los tres primeros trimestres de 2020, no ha permitido a la compañía salir de los números rojos. Las pérdidas alcanzan los 123,7 millones por el impacto de la crisis sanitaria. Frente a los volúmenes de tráfico de 2019, la red de aeropuertos está aún en un 35,8% de recuperación.

La facturación a septiembre es de 1.760,8 millones, un 1,6% más. De esa cifra, los ingresos aeronáuticos suman 864 millones de euros, con un alza del 6,5%, mientras que los ingresos comerciales, con 723,5 millones, bajan un 6,2%. Las cuentas de Aena siguen registrando en este 2021, desde el punto de vista contable, ingresos por Rentas Mínimas Anuales Garantizadas (RMGA) por un total de 388,1 millones. Se trata de los alquileres de espacios comerciales en la red de aeropuertos, en buena parte sin cobrar por la judicialización de los contratos, y la compañía advierte que realiza este apunte en cumplimiento de las normas de contabilidad (NIIF16-arrendamientos).

Los casi 400 millones de euros por rentas se suman a los 620,3 millones de euros registrados a 31 de diciembre de 2020. El conflicto abierto en los tribunales con los inquilinos obliga ya a provisionar por riesgo de crédito (NIIF 9), dotándose provisiones por 30,3 millones.

El pasado mes de septiembre salió del Congreso de los Diputados una Ley (13/2021) que obliga a Aena a descontar de los alquileres idéntico porcentaje al de la caída del tráfico en cada aeropuerto. La dirección que lidera Maurici Lucena había estimado un impacto de 1.500 millones hasta 2025, cantidad que se ve matizada ahora hasta los 1.350 millones. Pese a este mandato, Aena subraya que no se ve afectado su derecho a exigir el pago de la Renta Variable establecida en los contratos en función de los ingresos derivados de las ventas en los diferentes locales.

La dirección había estimado un impacto de 1.500 millones hasta 2025 por el mandato del Congreso de rebajar los alquileres, cifra que se ve recortada ahora hasta los 1.350 millones

En la nueva previsión de recorte de ingresos en 1.350 millones, la empresa pública tiene en cuenta las reducciones de rentas ya ofrecidas por Aena a los arrendatarios el 18 de enero de 2021 para el periodo comprendido desde el 15 de marzo de 2020 y hasta el 8 de septiembre de 2021 de todas las actividades comerciales.

También indica que el descuento o incentivo total aplicado a los contratos desde el 15 de marzo de 2020 hasta el 2 de octubre de 2021 se imputará linealmente a los resultados de forma prospectiva “durante el periodo remanente de vigencia de cada contrato, es decir, desde el 3 de octubre de 2021 hasta la finalización del contrato en cuestión”.

Cinco puntos menos de margen ebitda

El ebitda en los nueve meses marca 438,3 millones de euros, lo que implica un descenso del 15,1%, incluyendo 8,6 millones de euros de la consolidación de Luton y 79,6 millones en rojo del Grupo Aeroportuario del Nordeste (Brasil). El margen baja al 24,9% (29,8% en el mismo periodo de 2020), afectado por el reconocimiento de las RMGA durante todo el periodo, la evolución del tráfico y por los deterioros.

El apunte positivo en las cuentas es la vuelta a la generación de caja operativa positiva, con 240 millones de euros entre junio y septiembre de 2021. Pese a ello, desde enero se ha producido una disminución del efectivo neto generado por las actividades de explotación del 93,6%, hasta los 20,5 millones, frente a 321,8 millones de euros en el mismo periodo de 2020.

Aena declara una deuda financiera neta de 7.541 millones de euros, subiendo desde los 7.031 millones del cierre de 2020. La ratio de deuda financiera neta frente al ebitda consolidado pasa a 11,8 veces frente a 9,8 veces a 31 de diciembre de 2020.

La posición de caja y facilidades crediticias es de 2.306 millones, a lo que se suma la posibilidad de realizar emisiones a través del programa de Euro Commercial Paper (ECP) de hasta 900 millones de euros, de los que se encuentran disponibles 845 millones.

Para este año la firma de aeropuertos habrá ejecutado inversiones por 806 millones, de los que a 30 de septiembre se han desarrollado ya 447 millones.

Archivado En

- Aena aeropuertos

- Coronavirus Covid-19

- Enaire

- Coronavirus

- Pandemia

- Aeropuertos

- Enfermedades infecciosas

- Virología

- Epidemia

- Empresas públicas

- Enfermedades

- Microbiología

- Sector público

- Transporte aéreo

- Empresas

- Medicina

- Administración Estado

- Economía

- Transporte

- Biología

- Salud

- Administración pública

- Ciencias naturales

- Ciencia