Sareb acelera en la devolución de deuda y prevé amortizar más de 1.000 millones

La entidad prevé ingresar más de 2.000 millones este año

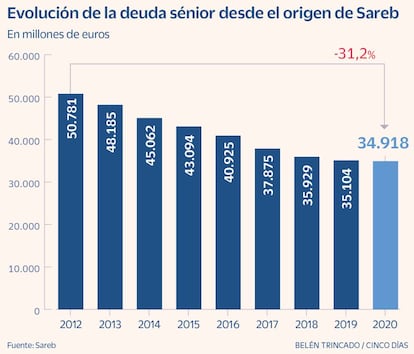

Sareb vuelve a la senda de crecimiento de negocio tras la pandemia y, gracias al aumento de los ingresos, también recuperará un mayor ritmo de devolución de la deuda con la que nació la entidad en 2012, de 50.781 millones de euros. La entidad presidida por Javier García del Río prevé este año superar la cifra de los 1.000 millones en amortización de deuda, según fuentes de la sociedad.

Debido a la pandemia y la consecuente crisis económica, el pasado año fue anómalo para la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria, que vio rebajar sus ingresos un 38%, hasta los 1.422 millones. Igualmente, prácticamente frenó la devolución de deuda, ya que amortizó únicamente 186 millones.

Sin embargo, el conocido como banco malo ha visto a lo largo de 2021 cómo se recuperaba el negocio. De hecho, la entidad espera superar los 2.000 millones de ingresos, en línea con la actividad previa al impacto del Covid-19. Gracias a esos mayores ingresos, se va a acelerar la devolución de la deuda, debido a la nueva estrategia de maximizar la generación de caja y encauzarla a amortizar deuda. En julio y agosto de este año, Sareb ya ha amortizado 350 millones.

Aparte de la superación de la crisis del Covid-19, la nueva estrategia de maximización de ingresos es posible gracias a un cambio legislativo. El Real Decreto 6/2020 de marzo del año pasado permitió a Sareb operar con fondos propios negativos y, además, poder vender activos apuntándose pérdidas. Hasta ese momento, la entidad solo podía enajenar propiedades con plusvalías, lo que había permitido transaccionar los mejores activos a la vez que se acumulaba en la cartera el resto. De esta forma, desde ese momento la compañía puede vender a un ritmo mayor.

Cuando el banco malo nació en 2012, emitió los 50.000 millones en deuda sénior avalada por el Tesoro para comprar los activos procedentes de las entidades financieras con problemas. En los primeros años, la reducción de la deuda se produjo a un mayor ritmo coincidiendo con la venta a fondos de las grandes carteras de préstamos fallidos. Pero esa estrategia se agotó y viró hacia un interés más inmobiliario, buscando maximizar el valor de los activos a través de la venta minorista.

A finales de marzo, la oficina estadística Eurostat decidió incorporar la deuda de Sareb dentro del perímetro de las cuentas del Estado. Desde ese momento, el Gobierno está valorando cómo convertir la entidad en pública, dando salida a los accionistas privados (bancos, fundamentalmente) que controlan más del 50% del capital.

Concurso de búsqueda de nuevos 'servicers'

Sareb se encuentra en un momento en el que tiene abierto un proceso de renovación de los contratos de los gestores de su cartera, que actualmente recaen en Altamira (DoBank y Santander), Haya (Cerberus), Servihabitat (Lone Star y Caixa) y Solvia (Intrum y Sabadell). La intención del banco malo es ajustar en precios para reducir costes. Además, se han sumado otros dos candidatos al proceso, la firma española Hipoges y Anticipa (Blackstone), según se ha publicado en prensa y confirman fuentes conocedoras del proceso. Igualmente, la entidad lanzó concursos para la gestión de suelo, que recayó en Servihabitat; para finalizar obras, para lo que seleccionó a Domo; y para la promoción, con la que se asoció con Aelca (Värde) para levantar 17.000 viviendas a través de Árqura Homes.