La gestión pasiva acapara ya en Europa el 31% del dinero invertido en Bolsa

Los fondos que replican índices ya suman 2,46 billones de euros

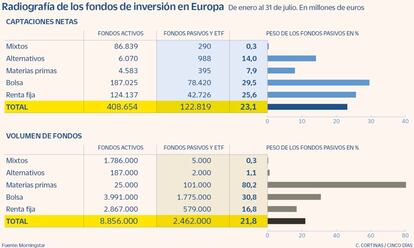

Los fondos de gestión pasiva continúan su avance imparable. Este tipo de productos carece de un gestor que compre y venda acciones o bonos y se dedican únicamente a replicar la evolución de índices bursátiles o de deuda, con comisiones mínimas. En Europa, el 30,8% del dinero que hay en fondos de renta variable está en vehículos de gestión pasiva, un porcentaje sin precedentes.

El último informe de la firma de análisis Morningstar señala que en el Viejo Continente hay ya 1,775 billones de euros en fondos cotizados (ETF, por sus siglas en inglés) y fondos de inversión convencionales especializados en seguir índices bursátiles, frente a los 4 billones de euros que están en fondos activos de Bolsa.

Esta proporción no ha dejado de crecer año tras año. En Estados Unidos superó el 50% en 2019. Si se toman en cuenta el conjunto de fondos de inversión (los de renta fija, los de materias primas, los mixtos...) el importe total de fondos de gestión pasiva asciende a 2,46 billones de euros, lo que representa el 21,8% de la industria en Europa.

Justo este año se cumplió el 50º aniversario del primer fondo indexado. En su origen, se creó para invertir los fondos de pensiones de los empleados de Samsonite. Estudios académicos han demostrado que es muy difícil para un gestor batir sistemáticamente a los mercados financieros, y que una buena alternativa es tener una cartera con las mejores compañías cotizadas, sin necesidad de ir comprando y vendiendo, una operativa que genera muchos gastos.

Los últimos movimientos

Renta fija. Los fondos indexados se desarrollaron primero en el ámbito de la inversión bursátil, donde más altas eran las comisiones. Progresivamente, este tipo de productos se ha ido introduciendo también en los fondos de bonos, tras el desarrollo de índices que monitorizan la evolución de la deuda soberana de Estados Unidos, Europa o Asia. Entre enero y agosto, los fondos pasivos han atraído en Europa 42.726 millones de euros a productos especializados en renta fija, lo que representa el 25,6% de las captaciones.

Renta variable. En lo que va de año han llegado a fondos pasivos de Bolsa, en Europa, 78.420 millones de euros. Una de las estrategias que más está atrayendo la atención de los inversores es comprar ETF que replican la Bolsa china, para aprovechar las últimas caídas.

Fondos de fondos. Muchas veces los ETF son adquiridos por gestores de fondos, que los utilizan para hacer apuestas tácticas o estratégicas en un país o sector, para una parte de la cartera del vehículo que gestionan.

Los fondos indexados, especialmente en su formato ETF, se empezaron a extender con fuerza en Estados Unidos en los años 70 gracias especialmente a John Bogle y su gestora Vanguard, hoy la segunda mayor del mundo, con 6,5 billones de euros de activos bajo gestión. Más o menos el mismo importe que atesora en fondos pasivos y ETF su rival BlackRock.

En Europa, la llegada de la gestión pasiva ha sido más lenta, pero durante la última década no ha dejado de crecer. Si en 2010 tenían una cuota total del 10% ahora superan el 21%. En Estados Unidos la cuota supera el 40%.

Si el desarrollo ha sido más rápido en Norteamérica es, en buena medida, por la estructura del mercado. En países como Alemania, Francia, Italia o España, la banca controla la distribución de fondos de inversión y cobra un pequeño porcentaje cuando vende fondos de gestoras internacionales. Por eso prefieren vender sus propios productos o, en todo caso, fondos con comisiones altas.

La diferencia en las comisiones es aún abismal y sigue marcando mucho la rentabilidad que obtiene en cliente. Por ejemplo, un fondo de inversión activo de Bolsa europea tiene en España unas comisiones anuales que rondan el 2%. Su equivalente en fondos indexados (que replican el índice Stoxx 600) presenta comisiones que van del 0,08% al 0,2%. Para una inversión de 100.000 euros, al diferencia es pagar 2.000 euros al año por el fondo activo o pagar 100 euros al año por el pasivo.

Para que un fondo activo merezca la pena tiene que conseguir de forma sistemática rentabilidades significativamente mejores a su índice de referencia. En Europa, el 75,2% de los fondos de Bolsa lograron peores rentabilidades que el mercado en los últimos cinco años, según el último informe elaborado por la división de índices de Standard & Poors.