La CNMV impone las multas más altas de Europa por fallos en la protección al inversor

En 2020 sancionó a CaixaBank y Santander con 2,3 millones

La entrada en vigor de la segunda edición de la directiva Mifid en 2018 extremó la protección para los pequeños inversores en toda la Unión Europea. El objetivo era, y sigue siendo, acabar con las malas prácticas del sector financiero: que las entidades comprueben los conocimientos financieros de los inversores con exámenes sobre los productos y que éstos adquieran un producto financiero con las mayores garantías.

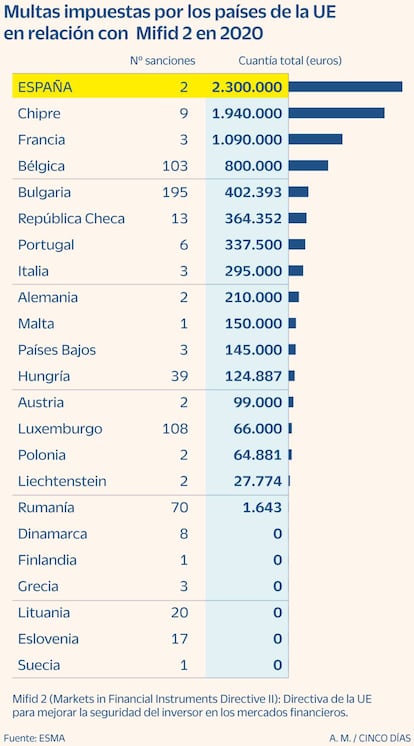

En el año de la pandemia, los vigilantes de los mercados europeos, que tienen potestad para imponer sanciones por incumplimiento de la directiva europea, reforzaron su control para proteger a los pequeños inversores. La mayor vigilancia coincide con un periodo en el que los minoritarios se lanzaron con avidez a la renta variable ante la fuerte corrección de las Bolsas y se elevó de forma más que considerable el ahorro de las familias. Así, el supervisor de los mercados europeos, la ESMA, ha hecho balance de todas las sanciones impuestas en 2020 en el marco de Mifid 2 y cifra en 8,4 millones de euros el importe agregado de las multas impuestas.

De esa cuantía, la mayor partida corresponde a las multas fijadas en España por la CNMV, que impuso 2,3 millones de euros, el 27,4% del total. El supervisor del mercado español tan solo puso dos sanciones en 2020 relacionadas con el cumplimiento de Mifid 2: una a CaixaBank y otra a Santander. En ambos casos, por fallos en la evaluación al cliente concretados en el artículo 25.3 de la directiva.

La más cuantiosa, de dos millones, fue impuesta a CaixaBank. El regulador aprobó el pasado diciembre, pero fue dada a conocer en enero, una sanción muy grave ante el incumplimiento por parte de la entidad de la obligación de los intermediarios financieros de recabar información del perfil del cliente de cara a evaluar la conveniencia de que invierta en determinados productos. En su caso, incumplió con la labor de perfilado del cliente para la venta de productos financieros complejos.

Según el artículo 214 de la Ley del Mercado de Valores (LMV), las entidades deben "solicitar al cliente, incluido en su caso los clientes potenciales, que facilite información sobre sus conocimientos y experiencia en el ámbito de inversión correspondiente al tipo concreto de producto o servicio ofrecido o solicitado, con la finalidad de que la entidad pueda evaluar si el servicio o producto de inversión es adecuado para el cliente".

A su vez, Santander fue sancionada con 300.000 euros por otra infracción muy grave al vulnerar la parte relativa a la directiva europea relativa a la información recabada de clientes minoristas, personas físicas, para evaluar la conveniencia de determinados productos de inversión. En este caso el supervisor apunta a la falta de medidas o políticas de gestión de conflictos de interés o su inaplicación, no ocasional o aislada, por parte de la entidad, según el artículo 284 de la LMV.

Fuera de España, los supervisores de los mercados europeos fijaron un total de 613 sanciones el año pasado, de las que 23 tuvieron que importe económico por un valor conjunto de 8,4 millones. Un número de sanciones muy superior a las 371 impuestas en 2019, 15 ellas con sanción monetaria y que ascendieron a 1,829 millones. O a la registradas en 2018, primer año en el que fueron analizadas por la ESMA, en el que se computaron 117 sanciones, 12 de ellas monetarias, por importe conjunto de 1,264 millones. Con todo, la ESMA reconoce que aún existen diferencias a la hora de tipificar estas sanciones entre los distintos países, por los diferentes criterios adoptados en materias Mifid 2, por lo que recomienda cautela a la hora de analizarlas.

El país europeo que fijó el año pasado un mayor número de sanciones relacionadas con Mifid 2 fue Bulgaria, con 195. Si bien el importe conjunto se redujo a 787.000 levs búlgaros (402.393 euros). Le siguieron Luxemburgo, con 108 sanciones, y Bélgica, con 103, mientras que Rumanía impuso 70 el pasado año.

Por cuantía, tras España se situó Chipre, que en nueve sanciones fijó un importe total de multas de 1,94 millones, seguido por el supervisor del mercado francés (AMF, por sus siglas en francés) que impuso sanciones valoradas en 1,09 millones de euros.

La CNMV levantará el blindaje a los precios de las opas en marzo de 2022

El blindaje que impuso la CNMV a los precios de las opas en la Bolsa española acabará el 12 marzo de 2022. El supervisor del mercado español ha decidido que esa será la fecha a partir de la cual las ofertas de adquisición (opa) voluntarias dejarán de estar obligadas a contar con un informe de valoración de un experto independiente para justificar el precio pagado. El estallido de la pandemia activó este escudo legislativo que fue creado en 2012, tras la expropiación de YPF a Repsol. En ese momento se decidió que las opas sobre empresas que hubieran sufrido expropiaciones tendrían que contar con una tasación objetiva en los 24 meses siguientes. Pero además, ese informe sería requerido cuando “los precios de mercado, en general, o de la sociedad afectada en particular, se hayan visto afectados por acontecimientos excepcionales tales como por catástrofes naturales, situaciones de guerra o calamidad”. Es decir, como la pandemia del Covid-19.