Economía impulsa las operaciones en BME Growth con la reforma de sociedades

Abona el terreno para que entren en juego los fondos de capital riesgo

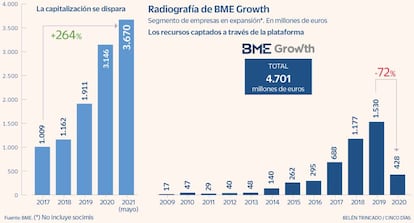

Economía facilita las operaciones corporativas en BME Growth con la última reforma de la ley de sociedades. Las empresas podrán ejecutar ampliaciones de capital ultrarrápidas, así como emitir acciones preferentes, rescatables y con doble voto, entre otras cuestiones. Esto facilita que los fondos de capital riesgo se fijen en un mercado con un total de 44 firmas, sin incluir socimis, que suman una capitalización de casi 3.700 millones a cierre de mayo.

Las empresas de la plataforma de compañías en expansión no se consideraban cotizadas en la antigua ley de sociedades, de forma que carecían de sus privilegios. Pero los cambios legislativos que entraron en vigor el 3 de mayo han solucionado el agravio comparativo. Las clases sociales entre el BME Growth y el mercado regulado –la Bolsa clásica– han sido eliminadas desde el punto de vista normativo.

La clave de bóveda de estos cambios está en que varios de los capítulos de la ley de sociedades también se aplican ahora a las firmas con acciones admitidas en sistemas multilaterales de negociación. La de BME, denominada MAB hasta el pasado mes de septiembre, nació en 2006 sin estas prebendas, y aun así ha permitido que las empresas que se negocian allí hayan captado recursos por unos 4.700 millones desde su creación.

La nueva vuelta de tuerca será un motor para las fusiones y adquisiciones (M&A), así como para otras operaciones en este mercado, según los expertos consultados. Enrique Carretero, socio de M&A en Baker McKenzie, explica que “la última reforma dota a las empresas de BME Growth de los mismos instrumentos financieros con los que cuentan las compañías que cotizan en el mercado regulado”. Y, además, el abogado añade que “en este caso estos tienen más sentido para fomentar operaciones corporativas, especialmente para fondos de capital riesgo”.

Entre el nuevo abanico de posibilidades que pueden emplear están las acciones rescatables, privilegiadas –por ejemplo, las que tienen preferencia en el cobro de dividendo– o sin voto y, además, las compañías tienen la capacidad de acelerar las ampliaciones de capital con exclusión del derecho de suscripción preferente. Este último punto es capital. Ahora las empresas de BME Growth pueden delegar en el consejo de administración la posibilidad de ampliar capital siempre que no se supere el 20%. Lo mismo ocurre con las obligaciones convertibles.

Otra mejora es que se acorta la duración de las ampliaciones de capital en la que se respeta la preferencia de los socios. Jesús González Nieto, director gerente de BME Growth, indica que “la reforma supone un avance muy importante para el mercado, pues permite acelerar procesos de financiación, como las ampliaciones de capital con derechos, cuya negociación se puede acortar a dos semanas cuando antes era un mes como mínimo”. Las acciones con doble voto o de lealtad también están disponibles para los accionistas con más de dos años en el capital si se aprueban en los estatutos.

También disfrutan de facilidades adicionales. Entre ellas, que las ampliaciones sin derechos por menos del 20% del capital no requieran ya de un informe de un experto independiente, que el acuerdo de aumento de capital puede inscribirse en el Registro Mercantil antes de su ejecución y que las compañías tienen derecho a identificar a los accionistas y a los beneficiarios últimos de la inversión.

Se fomenta además que las compañías de BME suban al mercado regulado. Aquellas que lo hagan, durante un periodo transitorio máximo de dos años, no están obligadas a cumplir con la obligación de publicación y difusión del segundo informe financiero semestral.

El límite de autocartera se reduce a la mitad

Del 20% al 10%. La ley aprobada por el Ministerio de Asuntos Económicos se centra en hacer la vida más fácil a las empresas en general, en especial a las de BME Growth. Pero también limita algunos de sus derechos, como el de comprar autocartera. La cuantía máxima pasa al 10% del capital social, a imagen y semejanza del umbral de las empresas que cotizan en la Bolsa clásica. Hasta ahora, las compañías que se negociaban en BME Growth podían guardarse acciones propias por hasta el 20%.

Información no financiera. Otra exigencia para las compañías de la plataforma de BME, que cuenta con el sello europeo para pymes en expansión desde septiembre del año pasado, será la de hacer públicas cuestiones sociales relativas al personal, procedimientos y mecanismos con los que cuenta la empresa para fomentar la implicación de los trabajadores en la gestión de la compañía. La obligación, en este caso, no será inmediata, pues habrá un periodo de transición hasta el 13 de abril del próximo año.