ACS sufre menos por Abertis y eleva un 3,8% su beneficio, hasta los 195 millones

La concesionaria aporta 11 millones menos de ebitda y 6 millones en pérdidas

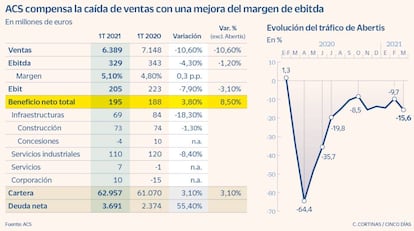

El tráfico en las autopistas de Abertis va remontando y eso tiene reflejo en los resultados de ACS, propietaria de un 50% del capital. El beneficio neto atribuible al cierre del primer trimestre es de 195 millones de euros, lo que supone un avance del 3,8% en comparación con el mismo periodo de 2020. Excluida la aportación de la concesionaria catalana, con pérdidas por 6 millones, el resultado neto de ACS subiría un 8,5%, según ha declarado ante la CNMV.

El grupo que preside Florentino Pérez fía una previsión de crecimiento del 30% en el resultado neto en el presente ejercicio, hasta el entorno de los 750 millones, al exito en la vacunación, la reactivación de la movilidad, y a la vuelta de Abertis a terrenos de alto rendimiento. En este primer trimestre la evolución positiva de los resultados financieros no ordinarios, frente al impacto negativo en el periodo comparable, y la recuperación del área de Servicios explican el crecimiento del beneficio neto.

Tocada aún por las restricciones a la movilidad, Abertis ofrece 11 millones menos de ebitda y 9 millones menos de beneficio que a marzo de 2020. Su tráfico cayó un 14,6% en enero, un 9,7% en febrero y un 15,6% en marzo respecto a los mismos meses del pasado ejercicio. El pico en el desplome, sin embargo, fue marcado en las semanas de confinamiento de abril, con un 64% de pérdida de tráfico. De hecho, Abertis lastró en 280 millones el beneficio neto de ACS en 2020.

Abertis ha facturado 1.069 millones, con un alza del 2%, y su ebitda crece un 6%, hasta los 709 millones en el primer trimestre

La incorporación de nuevas autopistas en EE UU (Elizabeth River Crossing) y México (RCO), junto con la gradual recuperación del tráfico hacen que Abertis haya alcanzado en este primer trimestre unos ingresos de 1.069 millones de euros, con un alza del 2%, y un ebitda creciente en un 6%, hasta los 709 millones de euros.

Al margen de este negocio, sobre el que ACS pretende cimentar su futuro, el resto de actividades han comenzado el año con ganancias, pero algo menos que en el inicio de 2020.

El área de Infraestructuras presenta un beneficio de 69 millones (73 millones por Construcción y 4 millones en rojo por Concesiones), lo que representa un descenso del 18,3%. Servicios Industriales, reclasificada por el proceso de venta a Vinci, ganó 110 millones, un 8,4% menos que en el trimestre comparable. Los activos no incluidos en la desinversión, principalmente activos de energía en operación o aún construcción, generaron unas ventas y un ebitda de 35 y 11 millones de euros, respectivamente. Y la filial de servicios Clece aporta siete millones de euros al resultado neto, desde el millón en rojo de marzo de 2020.

Caen las ventas y el ebitda

ACS llegó al 31 de marzo con un ebitda de 329 millones, lo que supone una rebaja del 4,3% (un 1,2% de caída si se excluye Abertis). Pese a ello, la empresa resalta la mejora en los márgenes de la división de obras (5,3%), con mayor rentabilidad operativa en Australia y Norteamérica. El ebit, de 205 millones, es un 7,9% menor al de hace un año.

Los ingresos también han ido a a la baja en un 10,6%, quedándose en 6.389 millones. Un retroceso que ACS achaca a las medidas sanitarias relacionadas con el coronavirus. El otro efecto negativo es el de la depreciaciación del dólar frente al euro, con una caída del 9%.

Para poder hacer la comparación entre el primer trimestre de 2020 y el de 2021, ACS ha suprimido las ventas por la actividad minera, donde un 50% de la filial australiana Thiess fue vendido en diciembre, y también las de Servicios Industriales, con acuerdo de venta firmado el pasado mes de marzo.

La empresa cosecha el 60% de sus ingresos en Norteamérica; un 20% en Australia; Europa es su tercera región con el 17%, y Asia y Sudamérica representan un 2% y un 1%, respectivamente. El 94% de las ventas están en cinco países: EE UU, Australia, España, Canadá y Alemania.

La cartera del grupo crece casi un 2%, hasta los 62.957 millones una vez ajustada por tipos de cambio y de perímetro. El 44% de ese colchón de actividad reside en Estados Unidos, por el 28% de Australia y un 8% de España.

La deuda neta, de 3.691 millones, crece en algo más de 1.300 millones desde marzo de 2020 al haberse reducido el saldo de factoring en los últimos doce meses en 835 millones, y reclasificar la caja del negocio industrial, de 662 millones de euros, como actividad interrumpida por su proceso de venta.