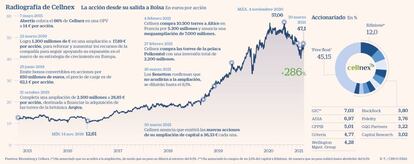

Cellnex pagará 121 millones a 22 bancos para que ejecuten su ampliación de capital

Cada acción nueva se venderá a 33,33 euros, con un descuento del 17,5%

Cellnex sale al mercado de nuevo para regocijo de sus bancos. Ha fichado a 22 y les pagará, si todo sale bien, 121 millones de euros, según recoge el folleto de la ampliación de capital de 7.000 millones que aprobó ayer la CNMV. Emitirá las nuevas acciones a 36,33 euros cada una, con un descuento del 17,5%. Las entidades comenzarán desde ya las presentaciones a inversores (road show) para colocar el papel.

La operación se anticipó el 4 de febrero, tras anunciar la compra de 10.500 torres de telefonía de Altice en Francia, día en que cerró a 48 euros. Ayer, concluyó a 47,10 euros y las acciones nuevas se venderán a 36,33 euros. Con 48 derechos se podrán comprar 19 títulos nuevos, de manera que el descuento una vez que los derechos comiencen a cotizar de forma separada, mañana mismo, el descuento será de alrededor del 17%. Respecto al precio de cierre de ayer, sería de un 17,5%.

La operación, asegurada al 100%, contará con la participación de 22 bancos que garantizarán que todo saldrá a pedir de boca: JPMorgan, Barclays, Goldman Sachs y BNP Paribas son los coordinadores, pero están escoltados por otras 18 entidades. Son Banco Santander, CaixaBank BPI, Deutsche Bank, Morgan Stanley, Mediobanca, Société Générale, BBVA, Banco Sabadell, Crédit Agricole, Intesa Sanpaolo, Mizuho Securities, MUFG, SMBC Nikko, UniCredit, ING, RBC y Natixis se arremangarán para captar inversores. Además, AZ es el asesor financiero de la compañía.

Como contraprestación, las entidades se llevarán hasta 121 millones de euros, frente a los 65 que se embolsaron en la ampliación de capital por 4.000 millones cerrada el pasado agosto. Entonces, fueron 15 entidades contratadas.

Los derechos comenzarán a cotizar separados de las acciones mañana

Todas las firmas empujarán con diferentes presentaciones a lo largo y ancho del planeta. Bien para que los actuales accionistas inyecten el dinero que les corresponde para no perder peso (unos 14,4 euros por acción), bien para que otros inversores desembarquen. Tobías Martínez, consejero delegado de Cellnex, ya anticipó en la presentación de resultados de 2020 que esta operación supone una oportunidad de que nuevos accionistas se incorporen al proyecto del grupo.

La buena noticia es que dueños de un 26,73% del capital ya han anunciado que participaran con la parte que les toca. GIC se ha comprometido a suscribir el 9,23% y ADIA, el 5,01%. Goldman Sachs, encargado de gestionar los derechos de los Benetton, que han confirmado que no acudirán, como publicó CincoDías el pasado 25 de marzo, garantiza otro 8,53%. Y otros inversores se han comprometido a comprar el 3,95% de las acciones nuevas. Lo harán en los 10 primeros días del periodo de suscripción preferente. Además, aunque los compromisos no están negro sobre blanco, Cellnex explica en el folleto que tiene información de que acudirán a la operación accionistas con otro 4,95% de la ampliación.

La operación es de un tamaño notable. Representa el 30,5% de los 22.924 millones que valía Cellnex a cierre de ayer. Pero las fuentes financieras consultadas confían en que no habrá problema en cubrirla. En la del verano pasado, la demanda alcanzó la cifra histórica de 185.000 millones para un total de 4.000 millones de euros.

Serán asignados derechos de suscripción preferente a todos los accionistas de Cellnex que hayan adquirido acciones hasta hoy. Podrán ejercer su derecho de acudir de manera preferente hasta el día 15 de abril, cuando dejarán de cotizar los derechos. La operación finalizará cuando los 192,6 millones de nuevos títulos comiencen a cotizar el día 27 del próximo mes.

El día 15 de abril finaliza el plazo para acudir a la operación de forma preferente

Con esta ampliación, Cellnex habrá captado un total de 14.700 millones desde marzo de 2019 en tres operaciones. La ampliación de capital es fundamental para que el grupo financie su crecimiento. Cuenta con una cartera de proyectos que podría alcanzar los 18.000 millones, que se ejecutarán en los 18 meses posteriores.