La banca europea acelera en Bolsa y los expertos prevén continuidad en las subidas

El sector sube el 15% en el año y se beneficia de la rotación a lo cíclico y del alza de las rentabilidades de la deuda

El viento sopla en Bolsa a favor de la banca europea. El sector se beneficia de la rotación de los inversores hacia los valores cíclicos, en la esperanza de recuperación económica, a lo que se añaden unos resultados anuales que han superado de forma moderada las expectativas y, en las últimas semanas, un alza de las rentabilidades de la deuda soberana, que está poniendo la guinda al alza que acumulan los bancos en lo que va de año.

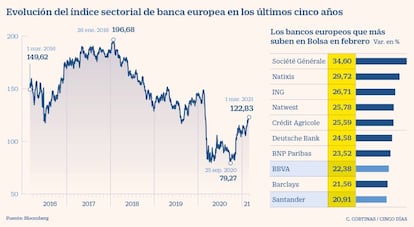

En el mes de febrero, el sectorial de bancos europeo ha repuntado más del 15%, a la par que el turismo, y su ganancia anual asciende al 13,5%. Recupera así los niveles previos a la pandemia –que sorprendió al sector cuando había retrocedido a niveles no vistos desde 2016–, en una remontada a la que inversores y firmas de análisis auguran continuidad.

“Los bancos europeos se seguirán comportando mejor que el mercado gracias al alza de las rentabilidades de los bonos y las expectativas de inflación”, señalan desde Credit Suisse. La firma suiza cree que hay margen para que las expectativas de provisiones por impagos decaigan aún más, lo que prepara al sector para una revisión al alza de sus previsiones de beneficios, y descarta que el alza del interés de los bonos vaya a ser motivo de inquietud en el mercado bursátil. Es más, Credit Suisse destaca la fuerte correlación que tiene la banca europea con la subida de rentabilidades de la deuda de EE UU y prefiere a los bancos europeos frente a los estadounidenses por su atractiva valoración.

Con tipos de interés más altos en los bonos, la banca obtendrá más rentabilidad en su cartera de deuda al renovar vencimientos, lo que supone una valiosa ayuda para los márgenes. Y ese efecto compensa por el consumo de capital que puede suponer la valoración a precios más bajos de la cartera de renta fija, según explica Nuria Álvarez, analista de Renta 4. “Habrá revisiones al alza en las cuentas de resultados. Y en septiembre, el BCE no tendrá justificación para mantener las limitaciones al dividendo”, añade.

Goldman eleva su valoración de Santander de 3,45 a 4,25 euros, con consejo de compra

Goldman Sachs destaca la mejoría bursátil del sector y cree que hay “amplio margen para mejorar más”. Ha elevado sus previsiones de beneficios para la banca europea un 11% para este año, el 5% para 2022 y el 2% para 2023, principalmente ante una menor necesidad de provisiones por impagos, según lo avanzado por las propias entidades.

Además, cree que el reparto de dividendos regresará con total libertad para el sector en septiembre de este año, después de que el BCE lo haya limitado hasta entonces a un máximo del 15% del beneficio agregado de 2019 y 2020. Fruto de esta visión más positiva para el sector, ha elevado su valoración de Santander de 3,45 a 4,25 euros por título, con recomendación de compra. Unicaja es el otro banco español que aconseja comprar.

Credit Suisse no tiene bancos españoles entre sus predilectos, que son BNP, ING, Intesa San Paolo, Lloyds, UBS y Julius Baer. Sí tiene a CaixaBank en sobreponderar y a BBVA y Santander en neutral.

En Renta 4 mantienen una visión neutral en banca española, a la espera de que se despejen incertidumbres como si habrá o no finalmente quitas a la banca en los créditos con aval del ICO. “Hasta entonces, será difícil revisar estimaciones al alza”, advierte Álvarez. En todo caso, el sector cuenta con el sentimiento positivo del mercado. “Cuando los bancos corrigen, vuelve a entrar dinero”, añade.