Los fondos más brillantes del año más oscuro

Las inversiones en Bolsa de EE UU y en tecnología han llegado a rentar más de un 30%

Lo imposible sucedió. Una pandemia asola el planeta y obliga a recluirse a la mitad de la humanidad. Fábricas paradas, comercios cerrados, aviones en tierra... y la economía más estancada que en tiempos de guerra. Los mercados financieros se hundieron, como no podía ser de otra manera. Y, sin embargo, los países, los científicos, la universidad y la industria comenzaron a trabajar denodadamente para encontrar un remedio exprés para frenar el Covid.

El 9 de noviembre, al fin, Pfizer anunció la efectividad de su vacuna, y la luz se empezó a atisbar al final del túnel. Desde entonces, los activos financieros se han disparado y la mayoría ha borrado las pérdidas de los meses previos. Algunos fondos de inversión españoles, de hecho, han logrado rentabilidades brillantes en este año tan aciago, con retornos cercanos al 30%. “2020 ha sido el año en que los mercados financieros tuvieron que lidiar con el Covid-19. Pero lo han hecho bien y van a terminar con unas rentabilidades mucho mejores de las que podíamos esperar en primavera”, explica Joaquín García-Huerga, director de estrategia global de BBVA Asset Management & Global Wealth, la filial de gestión de activos del grupo.

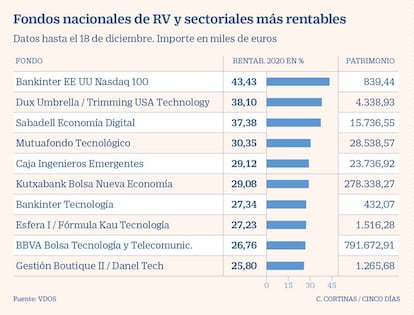

Aunque todavía faltan unas pocas sesiones bursátiles para que concluya el 2020 financiero, ya se puede ver con claridad qué fondos de inversión españoles y qué gestoras van a terminar el año con mejores retornos. Y dos constantes se repiten en los vehículos más exitosos del año: tecnología y Bolsa de Estados Unidos.

“Las compañías tecnológicas, las más disruptivas, han sido las claras ganadoras en este mundo de la pandemia”, apunta García-Huerga. Amazon ha disparado sus ventas, consumimos más horas de Netflix o HBO que nunca y las redes sociales y las aplicaciones de mensajería instantánea (WhatsApp, Instagram, TikTok) se han revelado más importantes que nunca.

Más de la mitad del dinero que hay en fondos españoles está en positivo en 2020

Así, un fondo como el Andromeda Value, de Renta 4, muy centrado en compañías tecnológicas, ha conseguido rentar un disparatado 36,74% en lo que va de año y estar marcando un retorno medio anual superior al 20%. Las grandes gestoras también tienen fondos con este perfil. Es el caso del BBVA Bolsa Tecnología y Telecomunicaciones, que renta casi un 27% en el año, o el Mutuafondo Tecnológico, con un 29%.

También los fondos especializados en captar megatendencias han funcionado muy bien. Es el caso del fondo de fondos Gestión Boutique III PFA Global (+31,2% en 2020) o el Esfera Robotics (+32%), ambos en Andbank.

Entre los fondos mixtos, que incluyen tanto Bolsa como bonos, hay varios vehículos con un comportamiento sobresaliente en 2020. Es el caso de Ginvest Dynamic Selection, que ha logrado un retorno de casi un 14%, con un nivel de volatilidad muy controlado. El fondo invierte a través de otros vehículos de inversión, y tiene una parte de su cartera en bonos de compañías sin la máxima calificación crediticia (high yield, en la jerga). También ha ido muy bien el Robust Renta Variable Mixta Internacional, de GVC Gaesco, con un 8,5% de retorno en el año.

En el conjunto del sector, gran parte de las categorías está en número rojos, pese a que en noviembre casi todos los activos financieros se revalorizaron. En esos primeros 11 meses del año, los fondos españoles lograron un retorno medio del 0,07%, de acuerdo con datos de Inverco, lo que implica que casi la mitad del dinero que había en fondos aún estaba en pérdidas. La tipología con peor evolución en el año es la de Bolsa española, que perdía al cierre de noviembre un 15,2%. También arrastran pérdidas en el año los fondos de Bolsa europea, del 7,2%.

En cuanto a los fondos más conservadores, que cerraron el primer trimestre con pérdidas de más del 2%, han logrado recuperar el terreno perdido y, por término medio, están ofreciendo retornos en 2020 de más del 1%, gracias a la decidida política de los bancos centrales.

1. Fondos de Bolsa: subidos a lomos de la tecnología

La pandemia y el confinamiento han acelerado la tendencia hacia la digitalización del trabajo y el ocio. Con miles de millones de personas encerradas en sus casas, las empresas dedicadas a la venta online, las plataformas de televisión y las redes sociales han sido un salvavidas. Quizás el mejor ejemplo sea la compañía de videollamadas Zoom, que se revalorizó un 600% en pocos meses. En cambio, las aerolíneas y los hoteles se desplomaron súbitamente.

El fondo español que va a cerrar el año con mejor rentabilidad, de los que están denominados en euros, es un fondo pasivo, de Bankinter, que replica la evolución del índice tecnológico Nasdaq. El Bankinter EE UU Nasdaq 100 lleva acumulada una rentabilidad del 40% en 2020. Una cifra sorprendente teniendo en cuenta que la economía mundial entró en recesión en el segundo trimestre del año, por las restricciones de movimiento impuestas para frenar la pandemia.

También el fondo Andromeda Value, asesorado por Flavio Muñoz, tiene una especialización total en tecnología. Sus primeras posiciones en cartera son Alteryx, una firma de programas informáticos especializada en análisis de datos; la australiana Atlassian, conocida por su programa Jira, para la administración de tareas de un proyecto, el seguimiento de errores e incidencias y para la gestión operativa de proyectos. El tercer puesto es para el omnímodo Microsoft.

Varias de las grandes gestoras han logrado muy buenos resultados en sus fondos tecnológicos. Es el caso del Mutuafondo Tecnológico, el Kutxabank Bolsa Nueva Economía, el fondo Bankinter Nueva Tecnología o el BBVA Bolsa Tecnología y Comunicaciones, con rentabilidades superiores al 25%. Todos ellos tienen posiciones en Apple, Facebook o Alphabet.. compañías que han volado en 2020 con el cambio de paradigma.

Entre las pocas excepciones a la Bolsa estadounidense destaca el Caja de Ingenieros Emergentes. Sin embargo, también en este caso, con un retorno en 2020 cercano al 30%, el predominio tecnológico en su cartera es muy fuerte. Así, tiene inversiones en el gigante chino de internet Tencent, en las firmas de ventas online Alibaba y JD.com, y en Sea Ltc (propietaria de la plataforma de juegos en la red Garena, muy popular por Free Fire). Además de estas firmas chinas, también tiene una importante posición en la rusa Yandex, la firma tecnológica más importante del país.

2. Fondos mixtos: las gestoras ‘boutique’ dominan la categoría

Cuando los mercados bursátiles colapsaron en marzo, mucho dinero pasó de fondos de Bolsa a fondos mixtos para tratar de amortiguar las pérdidas. En esta categoría, las gestoras de pequeño tamaño han conseguido unos resultados sobresalientes, con retornos en 2020 por encima del 8%, y con un nivel de volatilidad muy controlado.

Es el caso del fondo Ginvest GPS Dynamic Selection, gestionado por una pequeña firma de Girona. Esta gestora, que empezó en 2013 como una firma de asesoramiento a grandes patrimonios, ha logrado que el mencionado vehículo haya tenido una recuperación muy fuerte desde los mínimos de marzo. En la actualidad, este fondo tiene un 47% de su cartera en Bolsa (sobre todo en Estados Unidos), un 36% en bonos y el resto en efectivo. Su forma de gestión es invirtiendo en fondos de firmas internacionales, como Nordea, Amiral o Morgan Stanley. En lo que va de 2020 ha logrado una rentabilidad del 8,87%. Su rendimiento medio anual en los últimos cinco años ha sido del 4,2%.

Entre los 10 fondos mixtos agresivos con mejores rendimientos, de gestoras españolas, hay nombres como GVC Gaesco, Andbank, Gesiuris, Renta 4, Sassola... y tan solo uno de las grandes gestoras bancarias españolas, el fondo Invertres, de CaixaBank AM.

El Sassola Selección Dinámica ha rentado en 2020 más de un 9%, convirtiéndose en uno de los mejores fondos mixtos agresivos. Al igual que el anterior fondo, este vehículo invierte en fondos de gestoras internacionales. En cartera tiene productos de JP Morgan, Votobel, Polar, Robeco, BlackRock... “Buscamos los mejores gestores de cada categoría, con un criterio global, y posicionándonos muy defensivamente en los momentos bajistas y aumentando exposición en los momentos alcistas”, explican desde la entidad.

En general, todos los fondos que destacan en esta categoría se distinguen por haber mantenido una posición importante en Bolsa, ya que la renta fija casi no ha aportado rentabilidad. El fondo Robust Renta Variable Mixta Internacional, de GVC Gaesco, por ejemplo, tiene el 53% de la cartera en renta variable, y solo el 33% en bonos.

“Los fondos mixtos han cobrado mucho protagonismo este año y, en general, sus gestores han tenido que aumentar el peso de la Bolsa en las carteras para conseguir unos buenos retornos”, apunta Almudena Mendaza, jefa de ventas de Natixis IM para España y Portugal.

En este grupo de los mejores fondos mixtos agresivos también se cuela un fondo con perfil de inversión responsable, el Rural Sostenible Decidido, que ha rentado un 4% en el año.

3. Conservadores: bonos emergentes, subordinados y control de riesgos

Los gestores de fondos conservadores están viviendo una de las etapas más difíciles, tras más de un lustro con los tipos de interés de los bonos con rentabilidades cercanas al 0%, o en negativo. Y con la perspectiva de otros cuantos años con esta tónica. Para poder ofrecer a los partícipes algún retorno han tenido que agudizar el ingenio, asumir mayores riesgos y buscar nuevos activos.

El fondo español más rentable entre los mixtos conservadores, en lo que va de año, es el Gestión Boutique C2 Equilibrado, que ha rentado algo más del 5% en lo que va de 2020. ¿Su estrategia? Buscar fondos de inversión de alta calidad de gestoras internacionales (GAM, Pimco, Nordea, Muzinich...) y tener una porción de inversión en Bolsa más alta de lo que es habitual en esta categoría: un 25%, algo impensable en otros tiempos.

También se basa en la inversión a través de otros vehículos el atl Capital Best Managers Mixto, que tiene en cartera fondos como el Dunas Valor Flexible o el Cartesio Y, y ha rentado casi un 4% en el año.

Otro de los vehículos más exitosos ha sido el Amundi Estrategia Global, que utiliza el modelo de gestión pasada en la medición del riesgo de la inversión (conocida por sus siglas en inglés, Value at Risk, VaR). Esta estrategia le ha llevado a invertir en renta fija privada de alta calidad crediticia junto, según las circunstancias del mercado, con activos de peor calidad crediticia (high yield), renta variable que aporta mayor potencial y con activos monetarios que ofrecen poca rentabilidad, pero reducen el riesgo global de la cartera.

El peso de la renta variable es del 21%, y el colchón de liquidez alrededor de un 13%. En lo que va de año ha conseguido rentar casi un 5,5%.Además de la apuesta por los bonos corporativos de menor calidad, otra de las estrategias que han funcionado ha sido apostar por los emisores de países emergentes. Este es el caso del fondo Mediolanum Mercados Emergentes, que tiene inversiones en bonos emitidos por compañías petroleras y bancos de Turquía, deuda soberana de Ucrania y deuda del fabricante de pan mexicano Bimbo.

En esta categoría tan heterogénea, también han brillado algunos fondos especializados en comprar deuda subordinada (bonos, que bajo ciertas circunstancias, se pueden convertir en acciones). Es el caso de Mutuafondo Bonos Subordinados, que ha rentado casi un 4% en 2020, invirtiendo especialmente en deuda emitida por bancos (BBVA, Ibercaja, Bankia, Intesa...).

El Bankia Futuro Sostenible, que invierte en fondos con un componente de sostenibilidad, ha logrado un retorno cercano al 5%.

Archivado En

- Gestoras fondos

- Crisis económica coronavirus covid-19

- Coronavirus Covid-19

- Crisis económica

- Pandemia

- Coronavirus

- Recesión económica

- Fondos inversión

- Coyuntura económica

- Virología

- Epidemia

- Enfermedades infecciosas

- Mercados financieros

- Microbiología

- Enfermedades

- Medicina

- Economía

- Finanzas

- Biología

- Salud

- Ciencias naturales

- Ciencia