El Ibex rompe la racha alcista pero registra su mejor semana desde junio

El selectivo cede un 0,78% con el recuento electoral en EE UU como telón de fondo

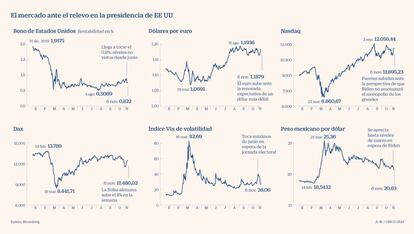

Los mercados fueron el fiel reflejo de lo ajustadas que resultaron las elecciones presidenciales estadounidenses. A medida que la incertidumbre crecía en la jornada clave, los inversores se iban adaptando al que parecía ser el resultado más probable en cada momento. Una vez que la victoria de Biden en la Casa Blanca y la republicana en el Senado se erigió como el escenario principal, las Bolsas consolidaron las alzas, la deuda estadounidense moderó su alza en rentabilidad y el euro ganó enteros frente al dólar. Finalmente, la que se antojaba como una semana llena de incertidumbre ha tenido un final positivo según la lectura de los mercados.

Así, en Estados Unidos los tres principales índices bursátiles, Dow Jones, S&P 500 y Nasdaq terminaron con un avance semanal del 6,87%, el 7,32% y el 7,16% respectivamente. En Europa, las subidas tuvieron su réplica y todos los selectivos experimentaron contundentes repuntes. FTSE italiano y Stoxx 50 corrieron con la mejor suerte al despuntar un 9,69% y el 8,31% en la semana. Dax alemán, Cac francés y FTSE británico sumaron el 7,99%, el 7,98% y el 5,97%,

respectivamente, mientras que el Ibex no se quedó atrás y confirmó un incremento del 6,48% que lo llevó a los 6.870,4 puntos en la que fue su mejor semana desde el 10,94% que ganó en la primera de junio. El tono fue tan positivo que ni siquiera la moderación que los índices vivieron el viernes con el Ibex dejándose un 0,78% fue capaz de empañarlo.

En el selectivo español, prácticamente todas las cotizadas se revalorizaron. Amadeus (+15,61%), Solaria (+11,98%) y ACS (+9,95%) acabaron la semana como las más alcistas mientras que en el lado opuesto, CIE Automotive (+0,36%), Viscofan (-0,09%) y Telefónica (-0,43%) fueron las más débiles. Estas elecciones eran de importancia capital para varios de los integrantes del Ibex. En concreto, a cierre de 2019, el mercado estadounidenses aportó para Grifols, ACS, Acerinox, CIE Automotive, Banco Santander, Iberdrola, Ferrovial y Repsol ingresos totales por 45.983,5 millones de euros, siendo Grifols y ACS los más expuestos en términos de porcentaje sobre el conjunto de los mismos al suponer un 66,5% y un 49,62% respectivamente. Ninguna de estas empresas bajó en Bolsa en la semana.

De cara al futuro, Didier Saint-Georges, managing director y miembro del comité de inversiones estratégicas de Carmignac, afirma que más allá de la incertidumbre en el corto plazo sobre el resultado definitivo, que puede llevar a sobresaltos y caóticos flujos de noticias, el mercado deberá lidiar con el mismo complejo panorama al que se enfrentaba antes. “Un delicado equilibrio con el crecimiento económico puesto en entredicho por los desafíos de la pandemia, dudas sobre la magnitud de los estímulos fiscales, la imperativa intervención de los bancos centrales y la esperanza de hallar una vacuna efectiva en algún momento del año que viene. Esta especie de continuación de la situación seguirá ejerciendo de impulso para la valoración de las cotizadas de alto crecimiento”, añade.

Sectores

Aunque no se presentaban a las urnas, los diferentes sectores del mercado también participaban en las presidenciales estadounidenses, y al igual que en la política, tienen sus propios ganadores y perdedores. En el S&P 500, las grandes tecnológicas y las farmacéuticas se perfilaron como los sectores más beneficiados por la victoria no aplastante del demócrata, con alzas semanales de más del 15%, mientras que el del petróleo y el de la construcción cerraron con caídas semanales.

En Europa, todos los sectores tuvieron alzas dentro del Stoxx 600 en la semana. Las aseguradoras (+8,79%), los servicios financieros (+8,57%) y las constructoras (+8,42%) estuvieron en la parte más alta. En la parte baja, banca (+5,57%), viaje y ocio (+5,26%) y telecomunicaciones (+3,09%) registraron subidas más tímidas. El sector automovilístico europeo, muy pendiente del resultado debido a la latente amenaza de una subida arancelaria que Trump esgrimió en diferentes ocasiones, cerró anotándose un repunte del 7,39%.

Deuda

La rentabilidad de los títulos de deuda en el mercado secundario también sirvió de termómetro. En el momento de mayor incertidumbre alcanzado el martes, el bono estadounidense a 10 años llegó a ofrecer un 0,901%, un máximo que no tocaba desde marzo, cuando lo peor de la pandemia hacía estragos en Europa y comenzaba a expandirse también en EE UU. Al cierre del viernes, el bono a 10 años quedó en el entorno del 0,82%.

En el caso de Europa, el bund alemán subió ligeramente en el terreno negativo. Así, el anterior viernes ofrecía un -0,627% y al final de esta semana, estaba en -0,621%. El bono español a 10 años quedó en el 0,097%, un nuevo mínimo en el año y a muy poca distancia de su nivel más bajo en toda la historia, el 0,035% que pagaba en agosto del año pasado. Además del terremoto político, los inversores tienen en cuenta las palabras que la presidenta del BCE, Christine Lagarde, emitió la semana pasada, cuando dejó abierta la puerta a más estímulos en diciembre.

Dólar

Si la semana previa a las elecciones el dólar había ganado fuerza respecto al euro en medio del miedo inversor, ya desde el mismo martes la divisa estadounidense cayó con fuerza desechando el repunte que había provocado la segunda ola de la pandemia. La divisa comunitaria, que arrancó la semana cambiándose a 1,1647 dólares, la terminó subiendo su valor relativo un 2,05% hasta los 1,188 billetes verdes, un nivel que no alcanzaba desde agosto y que está cercano a los máximos del año.

Con respecto al peso mexicano, moneda que sufrió enormemente cuando en 2016 Trump ganó por sorpresa, consiguió revalorizarse en la semana. En concreto, finalizó con un tipo de cambio de 20,84 pesos por dólar desde los 21,17 pesos de la anterior semana.

Volatilidad

Las aguas volvieron a su cauce también en este frente. El índice Vix de volatilidad repuntó la semana previa a los comicios hasta 34,27 puntos, cotas que no marcaba desde abril. Sin embargo, terminó el pasado viernes en los 26 enteros, el nivel en el que ha estado fluctuando desde que pasó lo peor del virus.

Materias primas

El petróleo es una de las materias primas más sensibles al sentimiento del mercado. En cuanto la incertidumbre se disipó, el petróleo volvió a su ser. El barril de Brent comenzó la semana desde los 37,46 dólares y la concluyó en 39,43 dólares. En el caso del oro, refugio por excelencia, el metal siguió una tendencia diametralmente opuesta a los síntomas de distensión que reflejó el resto del mercado. Mientras que lo lógico hubiera sido que la onza de oro se depreciara ante la relajación general, se encareció en la semana pasando de los 1.878,81 dólares a los 1.954,15 dólares. “Pensamos que el dólar seguirá perdiendo terreno, pero no debería ser suficiente para impulsar un alza del oro más duradero ya que proyectamos mayores rentabilidades en los bonos y menor demanda de activos refugio”, comenta Carsten Menke, jefe de tendencias futuras en Julius Baer.