Iberdrola compra la estadounidense PNM Resources en una operación de 3.663 millones

Avangrid, controlada al 81,5% por Iberdrola, crece en Nuevo México y Texas

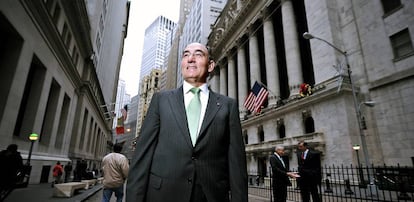

Iberdrola acelera la expansión en Estados Unidos. Avangrid, sociedad controlada al 81,5% por el grupo español, ha anunciado un acuerdo para la compra de la empresa PNM Resources, eléctrica de Nuevo México y Texas que cotiza en la Bolsa de Nueva York. La eléctrica que preside Ignacio Galán ofrece un precio en efectivo de 50,3 dólares por acción, en una operación que asciende a un total a 4.317,5 millones de dólares estadounidenses (equivalentes a 3.663,5 millones de euros), según un hecho relevante enviado a la CNMV. Iberdrola se ha obligado a facilitar a Avangrid "los fondos que sean necesarios" para el precio de la operación.

Iberdrola informa de que se trata de una operación "amistosa, aprobada y recomendada por el consejo de administración de PNM Resources a sus accionistas". El precio de compra supone una prima de 10% sobre el precio por acción de PNM al cierre del martes y 19,3% sobre el precio medio de la acción de PNM durante los 30 días anteriores.

PNM Resources, a través de sus filiales reguladas PNM y TNMP, contaba en 2019 con 2,8 GW de capacidad instalada, suministró electricidad a aproximadamente 790.000 puntos de suministro y distribuyó un total de 14,9 terawatios hora (TWh) en Nuevo México y Texas. PNM tiene una capitalización bursátil de aproximadamente 3.926 millones de dólares, un valor de empresa de 7.480 millones de dólares (incluida deuda) y cerró el último ejercucio con un Ebitda de 586 millones de dólares.

El grupo español ya está presente en Nuevo México y Texas, en donde cuenta con 1.900 MW renovables y 1.400 MW en cartera, y ha iniciado la actividad comercial en Texas. La integración de PNM en Avangrid supondrá la creación de una de "las mayores compañías del sector norteamericano" con 10 eléctricas reguladas en seis estados (Nueva York, Connecticut, Maine, Massachusetts, Nuevo México y Texas) y tercer operador de renovables de Estados Unidos con una presencia total en 24 estados.

El grupo combinado contará con activos superiores a los 40.000 millones de dólares, según la nota de Iberdrola. La nueva empresa generará un Ebitda de 2.500 millones de dólares y un beneficio neto de 850 millones de dólares.

La combinación de Avangrid y PNM gestionará más de 4,1 millones de puntos de suministro, una base de activos regulados (RAB) de 14.400 millones de dólares, más de 168.000 kilómetros de redes y aproximadamente 10,9 GW de capacidad instalada, según Iberdrola.

Ignacio Galán, presidente de Iberdrola y Avangrid, ha señalado que la operación "es consecuencia de la estrategia que hemos seguido durante más de 20 años: operación amistosa, centrada en negocios regulados y en energías renovables, en países con buena calificación crediticia y estabilidad jurídica y regulatoria y que ofrecen oportunidades de crecimiento futuro".

El acuerdo entre Avangrid y PNM está sujeto a la aprobación de los accionistas de PNM. Según datos de Bloomberg, las mayores participaciones de la compañía están en manos de fondos. Vanguard controla un 11,94% del capital, Blackrock tiene un 11,59% y T Rowe, el 10,12%. Por su parte, Mitsubishi UFJ controla un 4% y State Street y Franklin, cerca un 3% cada una.

Dado que PNM y sus filiales operan en un sector regulado, también necesita autorizaciones a nivel estatal (New Mexico Public Regulation Commission y Public Utility Commission of Texas) y a nivel federal. Se espera que este proceso "quede cerrado en 2021".

Iberdrola acelera así su crecimiento en la octava operación desde el inicio de la pandemia de Covid. A las adquisiciones en Francia (St Brieuc y Aalto Power), en Australia (Infigen), se sumaron las de las compañías de eólica marina en Suecia y Japón y de proyectos eólicos terrestres en Escocia y en Brasil.

Evercore ha ejercido como asesor financiero de PNM Resources en la operación y Troutman Pepper, asesor legal. Por su parte, BNP Paribas ha ejercido como asesor financiero de Avangrid y Latham & Watkins, como asesor legal.