Los fondos de inversión españoles contienen los reembolsos pese a la tensión

En marzo han salido 4.000 millones, solo el 1,5% del patrimonio; las gestoras y la CNMV aseguran que no hay una huida de dinero

Los desplomes de las Bolsas no se han trasladado a los fondos de inversión españoles en cuanto a salidas de dinero. Del 1 al 17 de marzo, cuando el Ibex ya había sufrido la mayor caída de su historia –el 12 de marzo se hundió un 14,06%– solo se habían ido en términos netos (suscripciones menos reembolsos) 4.000 millones de euros, según datos de Morningstar Direct. La cuantía es menos del 1,5% del patrimonio total de los fondos patrios a cierre del pasado mes de febrero, cuando sumaban más de 271.000 millones de euros.

Cierto que 34 fondos y sociedades de inversión de capital variable (sicavs) han comunicado reembolsos superiores al 20% del patrimonio desde el 21 de febrero, la sesión posterior a que el Ibex tocara los 10.083,6, hasta el viernes 20. Pero estas comunicaciones son habituales. En el mismo periodo del año pasado también informaron al supervisor de esta circunstancia cerca de 20 vehículos. La situación dista de ser peligrosa, aseguran desde varias gestoras.

“No ha habido ningún movimiento significativo de reembolsos”, señala una portavoz de la CNMV. El supervisor, desde que se desató el pánico por el coronavirus, está monitorizando cada día el comportamiento de estos productos. Y no ha saltado ninguna alarma. Solo se ha producido un caso en el que una sicav, Aproin 3000, ha indicado que no puede dar contrapartida a una orden de venta en el MAB.

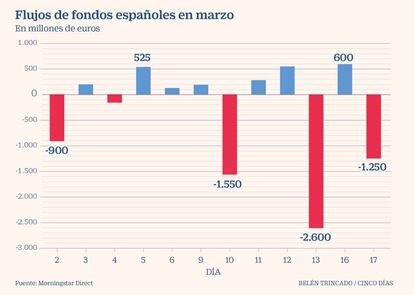

Fernando Luque, sénior financial editor de Morningstar España, revela que el día 17 salieron unos 1.250 millones de euros, tras registrar reembolsos de 2.600 millones el 13 de marzo, el día posterior al lunes negro en la Bolsa española. Si bien, añade que “los fondos de renta variable están aguantando francamente bien el chaparrón en este mes de marzo”. Los reembolsos son mínimos en comparación con el dinero que el sector atesora.

Las estimaciones de Morningstar apuntan a unos 4.000 millones de reembolsos netos en todas las categorías: renta variable, fija, mixtos, de gestión pasiva, alternativos o garantizados, entre las principales (véase gráfico). Es más, fuentes del sector señalan que comienzan a detectar entradas de dinero en determinados fondos especializados en Bolsa. Los cazagangas se mueven.

Algunas gestoras sí señalan que las salidas están afectando a algunos fondos de tamaño pequeño y mediano, pero matizan que en la mayoría de los casos los reembolsos son en realidad órdenes para mover el dinero a otro producto de la misma gestora.

No hay ningún pánico. Araceli de Frutos, EAF 107 y asesora del fondo Alhaja Inversiones, un mixto moderado, señala que este producto no está notando salidas significativa de dinero pese a las sesiones de infarto en las Bolsas.

La CNMV ya cuenta con un procedimiento para momentos de tensión en los mercados. Y le ha recordado a las gestoras las reglas que ya incluye la normativa vigente sobre el tratamiento de reembolsos y suscripciones. El organismo que agrupa a más de 115 comisiones de valores de todo el mundo, Iosco, dispone de un informe que revela que España es uno de los países con más armas para gestionar eventuales problemas de liquidez, como las comisiones de reembolso (que en los garantizados llegan al 5%), los side pockets (compartimentos de propósito especial para segregar los activos menos líquidos), los preavisos en reembolsos importantes e incluso la suspensión de estos para proteger a los partícipes que se queden.

De acuerdo a los datos de la CNMV solo 100 fondos, de un total de 2.700, tenían una exposición significativa a deuda de riesgo, con más del 25% de la cartera en ella.

Test de estrés

El coordinador de las comisiones europeas de valores, Esma, realizó en septiembre del año pasado un test de estrés sobre los fondos de inversión el año pasado. La institución estudió 6.600 carteras de renta fija registradas en la Unión Europea con activos por valor de 2,5 billones de euros para ver su comportamiento en caso de que los inversores reclamaran el reembolso de sus inversiones. Entre las conclusiones de la prueba de resistencia destaca que, “en general, la mayoría de los fondos puede hacer frente a choques extremos, ya que tienen suficientes activos líquidos para satisfacer las solicitudes de reembolso de los inversores”.

La contención entre los partícipes de los fondos españoles es total. Aplican la máxima de “en tiempos de tribulación no hacer mudanza”. Y eso pese a que las pérdidas son importantes. En lo que va de 2020, el patrimonio en fondos españoles ha caído en unos 32.000 millones, como informó CincoDías el pasado viernes. Pero esto se ha debido al deterioro de los activos –el Ibex 35 cae en el año un 32,5%–, no a una huida en masa de los inversores.

Inverco: “La situación es 100% manejable”

Los fondos de inversión españoles no afrontan una oleada de reembolsos. “La situación es absolutamente manejable. La CNMV ya había hecho un gran trabajo previo y no existe ningún motivo de alarma”, explica Elisa Ricón, directora general de Inverco, la asociación española de fondos de inversión y de pensiones.

Desde Inverco, están en permanente contacto con la CNMV y con la Dirección General de Fondos y Planes de Pensiones (DGSFP) desde que se decretó el estado de alarma en España, con el real decreto publicado en el BOE en la madrugada del sábado 15 al domingo 16 de marzo.

Desde el organismo que aúna a las gestoras españolas están en conversaciones con el supervisor que preside Sebastián Albella para flexibilizar algunas cuestiones administrativas relativas a los fondos de inversión. La norma sí incluyó medidas para relajar la carga regulatoria de las empresas cotizadas. Por un lado, extendió el periodo –que antes terminaba a finales de este mes– en el que las cotizadas pueden remitir a la CNMV su informe financiero anual. Y, por otro, prorrogó el plazo para publicar la información financiera semestral –la de los trimestres primero y tercero ya no es obligatoria– hasta octubre.

Para las cuentas ya formuladas, el auditor tendrá dos meses más para revisarlas. También se flexibilizan los plazos para las empresas que estén en disolución, como Sniace.

Pero el documento no hace referencia explícita a las instituciones de inversión colectiva (fondos de inversión y sicavs), de manera que se están buscando fórmulas para conceder también una dosis de relax al sector en cuestiones administrativas.

Pese a los mínimos reembolsos, la caída del precio de todo tipo de activos ha tenido un impacto en el patrimonio. A comienzos de año, había más de 283.000 millones en fondos, mientras que ahora, según los datos recopilados por la consultora VDOS, ese importe ha caído a unos 250.000 millones. Las entradas de dinero nuevo en enero y febrero, con un total de 3.339 millones de euros en los dos meses, ha ayudado a disminuir la cifra total.

Por familias, los fondos de Bolsa son los que se llevan la peor parte, con un desplome medio en el ejercicio del 26,7%. La caída es muy similar a la registrada por los fondos sectoriales (teleco, petroquímico, gran consumo...) que se dejan en el año un 23,89%. Las caídas también son significativas en los fondos más conservadores. La categoría de productos mixtos (que combinan una parte de Bolsa y otra de bonos) pierde ya un 13,5% y los de renta fija pura (solo deuda pública y corporativa) caen de media un 7,5%.