Las emisiones de deuda corporativa se paralizan en Europa por primera vez en el año

Alemania coloca bonos a 5 años con la menor demanda desde agosto de 2017

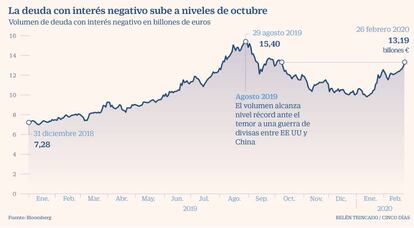

La deuda se ha convertido en las últimas semanas en el destino inesperado de unos inversores cada vez más temerosos del impacto económico que puede llegar a tener la extensión del coronavirus. El apetito por los activos más seguros, junto con la creciente expectativa de que los bancos centrales pueden tener que salir de nuevo en ayuda de sus respectivas economías, ha elevado el volumen de deuda con interés negativo hasta los 13,19 billones de euros.

La cuantía llegó a descender por debajo de los 10 billones en el inicio de año, cuando nada hacía pensar en una nueva oleada de estímulos monetarios y cuando el mercado pensaba que la política monetaria ya había hecho su parte y era el momento de esperar a las políticas fiscales. Sin embargo, la alerta por el coronavirus está teniendo otro importante efecto secundario en el mercado de capitales y está paralizando las colocaciones privadas de deuda en el conjunto de mercados.

La jornada de hoy es la primera del año en la que no se registraron emisiones de deuda corporativa en Europa, según recoge Bloomberg. En Estados Unidos no se han visto colocaciones desde el pasado viernes y en Asia, el primer mercado en ser golpeado por el coronavirus, se suceden con cuentagotas. La situación contrasta con el impetuoso inicio del año. El mes de enero alcanzó un nivel de emisiones sin precedentes en Europa, más allá de lo que suele ser habitual en el arranque de cada ejercicio, cuando los gestores comienzan a poner a trabajar la liquidez de sus carteras.

Impacto en subastas

La inactividad en las emisiones de deuda corporativa no alcanzó ayer sin embargo a las emisiones soberanas, aunque sí hubo claras señales de un menor apetito. Después del rápido ascenso de precios en la deuda de máxima calidad, los inversores parecieron tomarse hoy un respiro que también se dejó notar en las subastas. El Tesoro alemán colocó 3.223 millones de euros en bonos a 5 años con una demanda que apenas superó en 1,05 veces la oferta, el ratio más bajo desde agosto de 2017.

El Tesoro español lanzó el martes una emisión sindicada de deuda a 30 años por 5.000 millones de euros en la que la demanda también flaqueó. Las peticiones, que llegaron a alcanzar los 28.000 millones, se redujeron hasta apenas rozar los 18.000 millones, después de que comenzara un goteo de casos de infección por coronavirus en España. Fuentes próximas a la colocación reconocían que, después del pánico generalizado en la sesión del lunes, no hubo señales de regreso a la normalidad y la elevada incertidumbre se mantiene, hasta el punto de haber paralizado ayer las emisiones privadas en Europa.

El apetito por la deuda fue especialmente intenso en la sesión del lunes, cuando los mercados arrancaron la semana con la noticia de que el coronavirus había llegado a Europa a través de Italia. El bund alemán –el bono soberano a una década– regresó al -0,5% que no alcanzaba desde octubre del año pasado y el rendimiento del treasury estadounidense comenzó a aproximarse al terreno de mínimos históricos de julio de 2016. Esa oleada compradora de la deuda de máxima calidad –que provoca en paralelo el descenso de las rentabilidades– se detuvo sin embargo en la sesión de hoy, en la que incluso los bonos estadounidense y alemán a una década registraron mínimas alzas en su rentabilidad.