Los 15 valores para blindarse frente a sobresaltos y consolidar lo ganado en 2019

La selección incluye a energéticas, valores brillantes como Cellnex o muy castigados como Ence, sin apenas presencia de bancos

Merlin Properties: la división logística, fuente de crecimiento

La diversificación del negocio es un escudo para que la socimi sea menos sensible a los ciclos económico. Víctor Álvarez, de Tressis, destaca el potencial de la división logística “gracias al desarrollo del mercado electrónico y la poca oferta y elevada demanda que hay en España”. La rentabilidad de estos activos (8%) es superior a la del negocio de oficinas (4%) o los centros comerciales (5%). Su dividendo es otro de los atractivos y más ahora que el mercado es muy volátil. Con un pay out del 80%, las estimaciones apuntan a que en los próximos tres años subirá un 30% (0,65 euros por acción).

Repsol: el negocio de luz y gas supera las expectativas

Sergio Ávila, de IG, destaca el buen ritmo de captación de clientes de luz y gas logrado por Repsol, que ha superado las expectativas y podría sobrepasar el millón este año. El experto confía además en que la recuperación emprendida por sus acciones –desde mínimos anuales rebotan un 20%– prosigan hasta alcanzar máximos de julio. En Andbank WM mantienen las expectativas de que el crudo recobre parte de su valor si la OPEP aumenta los recortes de producción. “Si la guerra comercial sigue relajándose, la demanda de crudo debería fortalecerse”, remarcan.

MásMóvil: el éxito de unas tarifas agresivas

Los expertos de Norbolsa destacan el momento dulce que vive la compañía. “Se esperan crecimientos de doble dígito tanto en ingresos como en ebitda para final de año”, destacan. Gonzalo Sánchez, de Gesconsult, subraya los esfuerzos realizados para adelgazar su estructura societaria, mantener a raya la deuda y poder seguir ofertando tarifas agresivas. En Renta 4 prevén que en 2022 la cuota de mercado en móvil alcance el 16% y el 11% la de banda ancha. “Esperamos que el fuerte crecimiento permita mejorar la generación de caja y reducir la deuda”, explican.

Indra: los contratos devuelven la confianza al mercado

Desde Tressis, señalan que el contrato logrado en EE UU para instalar un peaje dinámico en la autopista l-66 de Virginia, junto con su designación como coordinadora de Eurofighter y el próximo recuento electoral en España “han supuesto un cambio de tendencia y de percepción por parte de los inversores”. En Sabadell esperan que los resultados del segundo semestre muestren una mejora en generación de caja para mitigar las incertidumbres. “Es clave la política de adquisiciones aunque no se esperan grandes movimientos”, añaden.

Inditex: los resultados confirman el éxito de su estrategia

Sergio Ávila, de IG, escoge a Inditex como uno de sus valores preferidos para afrontar la recta final del año. “Los resultados del primer semestre fueron un fuerte respaldo a las estrategias de integrar el negocio online y offline, de venta de sus productos a precio completo renunciando a las promociones y de apostar por menos tiendas, lo que se traduce en mayores ventas”. El experto añade que si las acciones superan los 29,56 euros, la cotizada podría retornar a máximos de 2017 (34 euros).

Iberdrola: el negocio renovable y el dividendo, catalizadores

Tras publicar las cuentas del tercer trimestre, Iberdrola anunció un alza del dividendo del 10,6% (0,167 euros). La retribución al accionista, la visibilidad del negocio y los bajos tipos de interés han propiciado la subidas en Bolsa de las eléctricas. Diego Jiménez Albarracín, de Deutsche Bank, destaca la estrategia de la compañía que pasa por reducir su peso en los negocios más sensibles a los cambios regulatorios. De cara al Brexit, ha salido del negocio de producción en Reino Unido y en España se centra en las renovables.

Applus: activa en la búsqueda de operaciones corporativas

Los planes de la firma de ingeniería, líder en inspecciones ITV, para el periodo 2018-2020 pasan con un crecimiento del 5% anual de los ingresos y una mejora del margen de entre 20 y 30 puntos básicos cada año a partir de 2019. Esto se completa con un reparto del 20% del beneficio neto ajustado entre los accionistas y el objetivo de mantener el endeudamiento por debajo de las tres veces ebitda. “Applus sigue activa en la búsqueda de operaciones corporativas de tamaño reducido que le permitan seguir mejorando”, añaden.

Telefónica: mejora la calidad de su deuda

Aunque su evolución en Bolsa continúa siendo débil –en el año cae cerca del 6% y sus acciones se sitúan por debajo de los siete euros– los expertos creen que ha hecho los deberes. Jiménez Albarracín afirma que si bien la deuda no ha caído en exceso –hasta junio bajaba un 7,7%–, sí que ha mejorado su calidad, con la diversificación de las fuentes de financiación a tipos bajos. En Sabadell apuntan a la consolidación del mercado móvil brasileño como posible catalizador así como la venta de O2 en Reino Unido y del negocio de México y Colombia. Presentará resultados trimestrales el martes.

CIE Automotive: cotiza a precios de saldo por la guerra comercial

Gonzalo Sánchez, de Gesconsult, cree que CIE es un valor para tener en cartera ahora y con vistas a medio plazo. El experto señala que la guerra comercial y los cambios tecnológicos en el sector de la automoción para adaptarse a las normas de emisiones en Europa, China e India la llevan a cotizar a precios de derribo. Un reflejo de que el valor está barato es su PER, que no supera las 10 veces. En el año la compañía sube un 1% y el consenso de los analistas de Bloomberg le da un potencial de más del 35%. El 83,3% de los expertos aconseja comprar y el 16,7%, mantener.

Cellnex: crecimiento orgánico y vía adquisiciones

Es el gran triunfador del año con una revalorización superior al 90%. Aunque muchos piensan que la compañía está sobrecomprada, en Gesconsult creen que es un valor para tener en cartera. “Se trata de una firma con fuertes crecimientos, algo muy apreciado en el momento actual de tipos cero. Su negocio adquiere una especial importancia ahora que las teleoperadoras están acelerando las ventas de torres”, explican. A ello se suma el extra del crecimiento inorgánico como la reciente compra de Arquiva en Reino Unido.

Ence: el precio de la pulpa, clave para su estabilización

El valor cae más del 30% en el año. Los analistas de Andbank WM confían en que recupere parte de lo perdido ahora que parece que el precio de la pulpa de celulosa podría estabilizarse de cara a 2020. “Ello ayudaría a mejorar las cifras de negocio de la compañía”, explican. Precisamente, el precio de la pulpa fue uno de los factores negativos de la última presentación de resultados junto a las menores ventas y el incremento de costes de transporte. Los expertos añaden como catalizador la mejora del mercado chino.

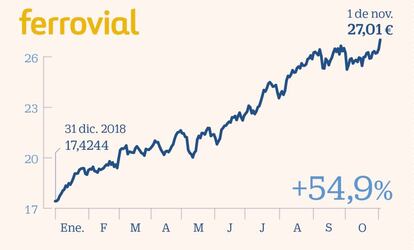

Ferrovial: los flujos de caja soportan la política de dividendos

Renta 4, Link Securities y Bankinter la incluyen en su cartera de valores preferidos. Los analistas de Renta 4 destacan el gran valor de sus activos, algo que le permite generar grandes flujos de caja que sirven de soporte a los dividendos. Además es una firma con buenas perspectivas de crecimiento, una estructura financiera muy sólida y una cartera de pedidos en el negocio de construcción y servicios que le proporcionan visibilidad. Un aliciente es la venta prevista de su división de servicios.

Sacyr: el mercado infravalora el negocio de concesiones

Los analistas de Sabadell consideran que el mercado está infravalorando la división de concesiones, que representa el 67% del valor empresa y que dispone de una buena evolución de resultados gracias a la entrada de nuevos activos. Una opinión similar la comparten en Gesconsult, que señalan que la firma está cotizando a precios de constructora en lugar de hacerlo a niveles de una concesionaria. El punto negativo lo representa la deuda, pero los tipos bajos, las desinversiones y el flujo de caja procedente de las concesiones le permiten sortear con holgura el endeudamiento.

Santander: el escudo de la diversificación geográfica

Los bancos no atraviesan su mejor momento. Los tipos cero cercenan la capacidad de obtener ingresos y rentabilidad. Sin embargo, su peso en la Bolsa española es muy elevado y no pasan desapercibidos para los inversores. De entre todos los bancos, los analistas de Norbolsa escogen a Santander como el “posicionamiento más defensivo” en el sector dada su diversificación geográfica, que le sirve de escudo en caso de una mayor desaceleración económica. El valor respondió con más caídas a la publicación de los resultados del tercer trimestre.

Dominion: las caídas en Bolsa no se ajustan al plan estratégico

Desde la presentación de resultados del primer semestre, la cotizada cae un 21%, un castigo que en Norbolsa consideran desproporcionado y que no se ajusta ni a las cuentas de la compañía ni a los objetivos establecidos en el plan estratégico 2019-2022. “La empresa está bien posicionada para ser parte del proceso de digitalización de la economía, en especial en la mejora de eficiencias mediante el uso de la tecnología”, subrayan. Desde Sabadell destacan la visibilidad de su negocio, la generación de caja y el compromiso de repartir un tercio del beneficio entre sus accionistas.