Cepsa venderá Medgaz a Naturgy y a un segundo inversor para equilibrar el capital

Sonatrach, con un 43%, propone a otro accionista para evitar que la española se haga con el control

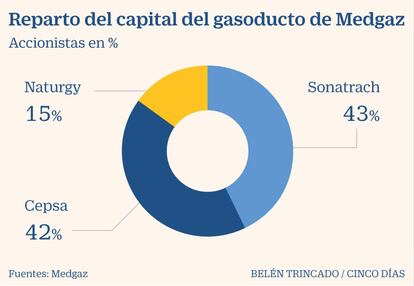

Mubadala, fondo soberano de Abu Dabi propietario del 100% del capital Cepsa, está ultimando la venta de la participación del 42% de su filial española en el gasoducto de Medgaz, que une directamente Argelia con España a través de Almería. Como adelantó en abril CincoDías, Naturgy, con un 15% de las acciones de la sociedad que explota esta infraestructura, decidió ejercer el derecho de tanteo, del que disfrutan todos los socios según el pacto accionarial sellado en su día.

Sin embargo, el tercer socio de Medgaz, la petrolera estatal argelina Sonatrach, con un 43%, pidió a Cepsa que buscara un segundo inversor que, junto con Naturgy, comprase la participación a la venta de la petrolera. De esta manera, se evitaría un desequilibrio en el capital y que la energética que preside Francisco Reynés, tomara el control absoluto del gasoducto, con un 57% del capital. Tampoco Naturgy, cuya presencia en Medgaz es puramente táctico-económica, tendría interés en un desembolso tan elevado.

De esta manera, según confirman fuentes conocedoras de la operación, Mubadala está negociando, además de con Naturgy, con un segundo comprador (muy probablemente, internacional) a los que vendería, aproximadamente a partes iguales, el 42% de Cepsa en Medgaz. Según las mismas fuentes, no ha sido necesario regirse estrictamente por el ejercicio del derecho de tanteo que tienen los socios, ya que se trata de un reparto acordado entre las partes.

Naturgy mantiene buenas relaciones con Sonatrach, que tiene desde 2013 un 4% del capital de la energética española. Una participación que formó parte del acuerdo que puso fin a un largo y costoso arbitraje sobre contratos de gas entre ambas energéticas y por el que Naturgy (entonces Gas Natural) compró un 10% de Medgaz a la argelina. Ya en 2017 compró otro 5%, hasta el 15% actual.

Pese a los rumores de que Sonatrach también habría ejercicio su derecho preferente para adquirir el paquete de acciones de Cepsa, lo cierto es que no lo ha hecho así, al menos, para ampliar su presencia en un gasoducto del que fue promotora. Otra cuestión es que lo haya utilizado como arma para evitar que Naturgy se haga con el control total.

Por otra parte, cualquier ampliación en el capital del gasoducto por parte de la argelina la llevaría a un proceso de autorizaciones por parte de la CNMC y del Gobierno, dado que, al ser un gasoducto internacional, el Medgaz tiene la consideración de activo estratégico, y Sonatrach un inversor extracomunitario.

Ventajas

Reforzarse en su capital proporcionaría a Naturgy una estabilidad de ingresos a largo plazo, ya que cobraría los peajes en función de la participación en el mismo. Este tubo mantiene contratos de tránsito take or pay con grandes clientes (Iberdrola y Endesa, entre otros) hasta 2031. Por otra parte, según fuentes del sector, aumentar su presencia en Medgaz permitiría a Naturgy “desacoplarse” y ser menos dependiente del otro gasoducto, el de Magreb, que, procedente también de Argelia, recorre territorio marroquí y llega a Huelva.

Los contratos de este gasoducto, en el que la energética española tiene un 72%, están en fase de renovación “y el Gobierno marroquí está arrastrando un poco los pies”, señalan las mismas fuentes.

Los interesados tienen de plazo hasta finales de agosto para llevar a cabo la due dilligence manteniendo el derecho de tanteo. Por el momento, trabajan en la operación cinco bancos, entre ellos, Santander, BBVA, Natixis y Société Générale, según informó ayer el diario digital El Confidencial .

En 2016 Cepsa puso en venta, infructuosamente, su 42% de Medgaz como vía de reducir su deuda y su apalancamiento tras el hundimiento de los precios del crudo. Ya el año pasado, en el marco de la colocación de un 30% de su capital en Bolsa, Mubadala se comprometió a comprar la participación de su filial en Medgaz por 500 millones de euros, lo que le daría liquidez. El fracaso de la OPV dio un vuelco a los planes del fondo árabe, que ha optado por la venta a terceros.

Reynés responderá a los analistas

Una de las razones del interés de Naturgy por comprar un paquete adicional de Medgaz es la de quitarse el sambenito de que la empresa solo vende y no compra.Otro tanto ocurre con el interés que ha mostrado en adquirir las centrales hidráulicas que EDP ha puesto en venta en Portugal.

Naturgy presenta hoy sus resultados semestrales, un tanto empañados por las polémicas propuestas de retribución a las redes del gas de la CNMC, de las que se derivan recortes de entre el 30% y el 40% en seis años. También las de la electricidad se verían afectadas, aunque en menor medida, casi un 7%.

Debido a estas circunstancias, el presidente de Naturgy, Francisco Reynés, presentará a los analistas las cuentas de la compañía, algo que no es habitual y que no hacía desde junio de 20198, con ocasión de la presentación del plan estratégico 2018-2022.

El presidente de la energética hará su primera valoración sobre los ajustes propuestos y se comprometerá a mantener las líneas generales de dicho plan, esencialmente, el reparto de dividendo. Dado que los recortes se iniciarán en 2021 y que serán progresivos, podría mantener el 5% de crecimiento anual prometido.