Aena se acerca al récord con el mercado dividido

Los analistas coinciden en la fortaleza de su negocio pero discrepan sobre las perspectivas a medio plazo

Aena ha girado el rumbo. Con una revalorización acumulada en el año del 33% se acerca a la zona de sus máximos históricos bursátiles (183,70 euros) y recupera el terreno perdido en 2018, ejercicio en el que perdió el 20%. Su valor en Bolsa ha superado los 26.000 millones de euros, tres veces más que cuando salió a cotizar en febrero de 2015.

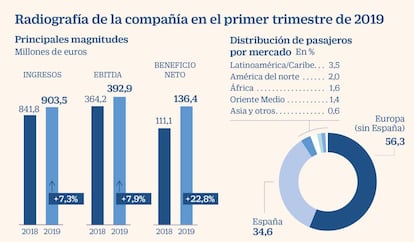

El excelente comportamiento que sigue el gestor de aeropuertos de España se produce en un momento dulce para la compañía y para el sector turístico. Del lado del negocio, Aena cerró el primer trimestre con un incremento del beneficio del 23% y del 6% en el número de pasajeros, hasta los 53 millones.

Tras los resultados, decidió elevar las previsiones de crecimiento del tráfico para 2019 del 2% inicial al 3,7%, lo que significa llegar a los 275 millones de pasajeros. En este sentido, las cifras de mayo arrojan incrementos significativos en muchas ciudades. Por ejemplo, en Madrid se han registrado 5,2 millones de pasajeros, cuantía histórica para este mes.

"Valoramos favorablemente la evolución de la compañía, que continúa creciendo a un ritmo elevado y demuestra su gran capacidad de generación de caja", explican en Renta 4. La firma, sin embargo, tiene la recomendación en infraponderar al quedarse la acción sin potencial con respecto a su precio objetivo (154 euros, frente a los 173,35 euros del último cierre).

Como riesgos a corto plazo, Renta 4 destaca la finalización del contrato Dutyfree en octubre de 2020; el Brexit; "los efectos" de la consolidación del sector europeo de aerolíneas, el nuevo periodo regulatorio DORA II a partir de 2022; "la viabilidad" de algunas compañías como Norwegian, que supone el 4% del tráfico de Aena, y el impacto de la crisis de Boeing 737 en verano.

En cuanto a la situación actual del turismo, el Gobierno acaba de arrojar unas previsiones optimistas: se batirá nuevo récord entre julio y septiembre con la llegada de más de 29,6 millones de viajeros internacionales que gastarán, también, más que nunca (unos 34.000 millones).

Con todo, el mercado está muy dividido con respecto a la evolución que seguirá en Bolsa. Las recomendaciones recogidas por Bloomberg están muy a la par: un 27,6% son de compra, otro 27,6% de mantener y un 44,8% de vender. El precio objetivo medio a 12 meses está situado en 170,34 euros.

Una de las firmas más críticas y que acaba de emitir un nuevo informe sobre la empresa es JP Morgan. Valora cada acción en 166 euros, un 3,9% menos que el precio al que cotiza. El consejo pasa de neutral a infraponderar.

Los analistas de la entidad estadounidense explican que el recorte obedece en parte al "fuerte desempeño" que sigue en el mercado. Por otra parte, a medio plazo contemplan una serie de riesgos como un previsible crecimiento "menos estelar del tráfico de pasajeros"; un recorte de tarifas por encima de lo esperado y una mayor necesidad de inversión. Concretamente, prevén una desaceleración del crecimiento en el número de pasajeros hasta el 4% en 2019.

Además, contemplan "potencialmente un riesgo de recorte del dividendo futuro en caso de que mantenga la actual política de retribución al accionista". JP Morgan opina que el buen comportamiento de Aena en 2019 se debe a la publicación de unos "datos sólidos sobre una base de expectativas bajas, lo que ha motivado la mejora de estimaciones del consenso del mercado".

La visión de Berenberg está en el otro extremo. La firma ha iniciado la cobertura con la recomendación de comprar y un precio objetivo de 215 euros. "Pensamos que es el operador de aeropuertos de mayor calidad de Europa", explica en un informe publicado a finales del pasado junio sobre el sector. En este caso, los expertos argumentan que no se está valorando el potencial de corto y medio plazo, y que debe otorgársele la calificación de prémium frente a sus competidores por aspectos como la diversificación del negocio o un mayor retorno del capital (próximo al 9%).

Fitch, por su parte, confirmó en mayo la calificación A con perspectiva estable a Aena al considerar que su deuda es "en gran medida amortizable y de tipo fijo", y que "tiene un perfil financiero sólido". La agencia preveía que los gastos de inversión fuesen mayores a partir de 2022 y así acaba de confirmarlo Aena: destinará en inversión más de 5.000 millones de euros entre 2022 y 2026 ante las ampliaciones de Barajas y El Prat. El objetivo de gasto son 1.000 millones por ejercicio frente a los 500 millones actuales.