La guerra entre KKR y los fondos rebeldes asfixia a Telepizza en Bolsa

La cotización se paraliza a 6 euros por acción a la espera del resultado de la opa. El capital que cotiza libre en Bolsa es casi inexistente

La guerra sin cuartel entre KKR y los fondos rebeldes de Telepizza ha alcanzado su punto álgido en la recta final de la opa. El capital de la cadena de comida rápida se ha dividido en dos bandos. Por un lado están los accionistas que respaldan al gigante del capital riesgo, frente a los que piensan que paga poco por la compañía. A la espera de conocer la próxima semana quién gana la opa, la guera ha dejado a la compañía estrangulada en Bolsa sin apenas liquidez, ni free float, ni accionistas minoritarios.

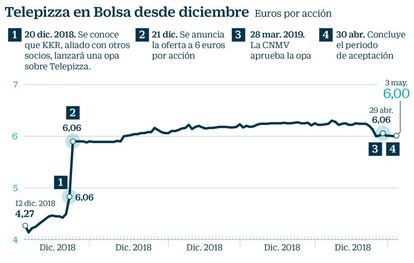

Nada hacía augurar el posible fracaso de la operación al principio. El 20 de diciembre la CNMV suspendió la cotización de la compañía cuando se disparaba un 7,5%. Al día siguiente KKR lanzaba una opa con el apoyo de Artá, Torreal, J Safra Group y Altamar a 6 euros por acción, un 24% por encima de los 4,83 euros a los que cotizaba un día antes. La operación contaba con el compromiso de venta de cuatro inversores –que controlan un 12%–, así como el 2,7% en manos de los consejeros y de autocartera.

Pese a la abultada prima, el precio desembolsado levantó ampollas entre algunos de los accionistas. Bestinver –que controla un 2,8%–, Perpetual (3,97%) y Highcleare (2,52%) remitieron una carta a los directivos de KKR en la que pedían una mejora en el precio. Según sus cálculos, impulsados por el acuerdo entre la empresa española y la matriz de Pizza Hut, el valor de sus títulos es de entre 7 y 10 euros por unidad.

El propio KKR, Permira y la familia Ballvé colocaron la compañía en Bolsa en 2016 a 7,75 euros por acción. Fue la peor OPV de la historia de la Bolsa española. Y nunca Telepizza volvió a cotizar a esos niveles.

El fondo pilotado en España por Alejo Vidal-Quadras no dio su brazo a torcer y ha mantenido hasta el final su oferta en seis euros. La acción, sin embargo, ha cotizado por encima de este nivel en los últimos cinco meses. El mercado ha descontado durante buena parte de este tiempo que KKR se vería obligado a subir el precio.

Mientras tanto, los fondos rebeldes han ido recabando apoyos. El inversor francés Emmanuel Boussard se ha hecho con un 16,25% de la compañía. El fondo Polygon, controlado por el tiburón de las finanzas Reade Eugene Griffith, controla un 10,54%, según los datos de la CNMV. Estos cinco inversores ínclitos copan un 36,08% y han puesto en jaque el triunfo del opa.

En un principio KKR condicionó el éxito de su oferta a que fuese aceptada por el 90% del capital. Una vez que testó el rechazo de algunos accionistas rebajó ese umbral al 75%. Y después abrió la puerta a hacerlo de nuevo hasta el 50,1%. Pero ni con esas se aseguró el éxito de la operación y pocos días antes había conseguido apenas el 48% de aceptaciones.

Ni la sombra del fracaso de la opa ha conseguido que Telepizza se apee de los 6 euros por acción. Detrás de ese inusual comportamiento está una compañía a la que los dos bloques enfrentados han cortado en seco su liquidez en el mercado.

El viernes se movieron apenas 30.000 títulos. El jueves solo 114.000 acciones en el mercado abierto, que se sumaron a dos bloques (de 618.330 y 500.000 acciones cada uno), que acabaron en manos de Polygon y Boussard. La media de volumen de los últimos 12 meses estuvo en torno a las 300.000 acciones.

Telepizza se ha quedado además sin apenas capital flotante (free float, en la jerga) e inversores minoritarios. Ambos bandos se reparten un 48% y un 36%. En medio se sitúa el 1,5% en manos de la gestora de fondos de Ibercaja, el 3,21% de IG Investments y el 10,9% que declaran Citi y UBS (aunque son otros inversores sus dueños reales). En ninguno de estos casos han declarado qué harán con sus acciones. Los pequeños inversores representan menos del 5%.

Cierto es que KKR se guarda un as bajo la manga por si no logra controlar más de un 50% de Telepizza tras la opa. Pese a que la financiación está condicionada a ese nivel de aceptación, aún puede pedir a los bancos un salvoconducto (waiver) que le garantice la financiación. Con más del 45% del capital bajo el brazo, KKR tendría fácil proponer en una junta de accionistas la exclusión de Bolsa con una oferta en mercado, siempre y cuando la CNMV le exima de lanzar otra opa. La exclusión de cotización ha sido desde el principio el objetivo de KKR.