Las desinversiones de El Corte Inglés acercan sus bonos al grado de inversión

Las agencias de rating le exigían un sólido compromiso en reducir la deuda Su pasivo financiero era de 3,1 veces el ebitda a 31 de agosto

El equipo gestor de El Corte Inglés, encabezado por Jesús Nuño de la Rosa y Víctor del Pozo, trabaja desde hace meses en dos objetivos clave para el futuro del grupo de grandes almacenes, ambos estrechamente ligados entre sí: la mejora de la actividad de la compañía, esto es, de sus ventas y de su resultado operativo; y la reducción de su deuda financiera, con operaciones como la venta de activos no fundamentales como los centros de Parquesur y La Vaguada a UWC por 160 millones de euros, operación desvelada por CincoDías.

Dos puntos, sobre todo este último, fundamentales para que la cadena de distribución mejore su calidad crediticia y pueda alcanzar el grado de inversión, un objetivo marcado en rojo por Nuño de la Rosa, que marcó un plazo de dos años para lograrlo. Las últimas desinversiones ejecutadas por El Corte Inglés empujan en esa dirección, dado que las dos agencias de calificación que han puesto nota a su deuda, Moody’s y Standard & Poor’s, en ambos casos dos escalones por debajo de ese nivel, subrayaban el desapalancamiento como un requisito imprescindible para su mejora. La española Axesor sí había concedido el nivel de grado de inversión, con una nota BBB-, a la emisión de bonos efectuada en octubre por 600 millones.

“Esperamos una mejora material en las métricas crediticias de la compañía como resultado de un firme compromiso del nuevo equipo gestor de la compañía de desapalancar el negocio y de fortalecer el ebitda y la generación de cash flow” del grupo, explicaba Moody’s en un informe publicado el pasado octubre. Si se daban estos puntos, la agencia esperaba poder mejorar su calificación crediticia en un plazo de entre un año y año y medio desde el Ba1 actual con el que valora a la compañía española.

El proceso de reducción de la deuda de El Corte Inglés se basa, por un lado, en la venta de esos activos no estratégicos que la compañía mantiene en su extensa cartera inmobiliaria. En el último año y medio ha obtenido más de 500 millones de euros a través de estas ventas, que han contribuido ha reducir el endeudamiento hasta los 3.652 millones de euros a 31 de agosto pasado, 347 menos que un año antes. La mejora del 4% en el ebitda durante el primer semestre del ejercicio en curso permitió al grupo mejorar su ratio de deuda financiera neta sobre ebitda, pasando de 3,3 veces a 3,1. La otra vía para reducir el pasivo es la generación de cash flow, que en el último ejercicio se elevó a 700 millones.

Standard & Poor’s, que puso una nota de BB+ a la emisión de 600 millones y de BB a la compañía, ambas en lo que se conoce como bono basura, ligaba una futura mejora a una “sustancial reducción de la deuda del grupo” y a unas métricas crediticias más sólidas. Para poder alcanzar la triple B, el ansiado grado de inversor, la compañía deberá mejorar su rentabilidad y ejecutar de forma positiva su plan de transformación.

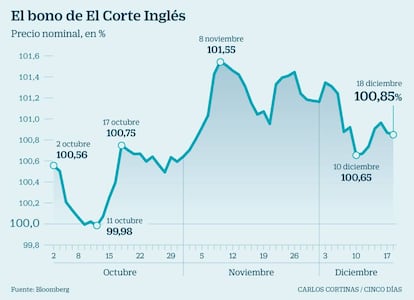

Por el momento, la emisión de 600 millones de El Corte Inglés, que vencerá en 2024, se mantiene estable desde su emisión. Este martes cotizaba a un 100,8% de su nominal, con una rentabilidad del 2,8%.