Mediaset pierde la batalla bursátil de la nueva televisión

Cae el 40% en el año castigada por el descenso de la publicidad y la competencia de las plataformas de pago. Los expertos validan su reducción de costes pero recelan de su capacidad para adaptarse al nuevo entorno

Con una vertiginosa caída superior al 35% en lo que va de año, Mediaset se ha convertido en uno de los protagonistas negativos del Ibex en 2018. Lastrado por una continua bajada en el precio de la publicidad pero con un balance saneado, una rentabilidad de dividendo atractiva y el liderazgo que ostenta en las audiencias, de momento, los expertos aconsejan mantener sus posiciones en el valor al menos hasta la presentación de resultados del tercer trimestre, prevista para el próximo 8 de noviembre.

“Los datos de septiembre de publicidad en televisión publicados por Infoadex nos dan una lectura positiva”, aseguraba el jueves el presidente de Mediaset Paolo Vasile. Así, Mediaset logró elevar su cuota de mercado del pastel publicitario al 43,7% desde el 43,3% de hace un año, con un descenso de los ingresos publicitarios del 0,5%, inferior a la caída del 3,5% de su rival Atresmedia. Pero la publicación de estos datos no contuvo la sangría bursátil y Mediaset cayó ese mismo día en Bolsa el 2,07%, arrastrada por el derrumbe del 10,3% con que el mercado recibió los resultados publicados por Atresmedia.

Los últimos datos de ingresos publicitarios no han sido alivio por tanto para el valor, que acusa con crudeza la creciente inclinación de las audiencias por las plataformas de pago surgidas en los últimos años como Netflix o HBO. “Las previsiones apuntan a que no se van a cumplir las expectativas de ingresos y el cuatro trimestre tampoco será lo suficientemente bueno como para recuperar”, explica la analista de Renta 4, Ana Gómez.

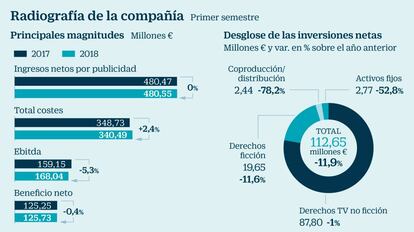

Con el objetivo de paliar los malos resultados en ingresos, por debajo de los niveles esperados, el grupo ha basado su estrategia en la reducción de gastos. Si al principio del año Mediaset se fijó unos costes operativos de 770 millones de euros, posteriormente rebajó la previsión hasta los 760 millones y podría continuar recortándolos. De momento, esa flexibilidad en la planificación ha sido bien acogida entre los expertos como alternativa en el corto plazo aunque, aseguran, no puede prolongarse en el tiempo.

Además de la capacidad de la compañía para reducir costes, el último análisis de Bankinter valora positivamente el importante traspaso de negocio audiovisual de Mediaset a las plataformas digitales, con una previsión de crecimiento de ingresos publicitarios en internet del 20%. “Su enfoque hacia Internet denota un cambio de estrategia en la dirección correcta. En el primer semestre de 2018 los ingresos por publicidad en televisión cayeron un 1% pero en Internet aumentaron un 11,7%”, estima el análisis.

Precisamente, para recobrar la confianza de los inversores el grupo audiovisual deberá ofrecer una estrategia que se adapte al nuevo entorno de la publicidad. “Si los ingresos no van tan bien como esperaban, pueden ajustar los costes para que el margen de ebitda no se vea tan afectado, pero tampoco pueden renovar la base de costes eternamente si el mercado en vez de caer un 1% cae el 3% en un año”, considera Gómez.

Desde los 9,359 euros por acción a los que cotizaban los títulos de Mediaset al inicio del año, el precio ha bajado a los 5,648 euros actuales. Una corrección del 39,6% que los analistas consideran excesiva y no prevén vaya mucho más allá. “La cotización ya está recogiendo el peor escenario posible desde julio, cuando presentaron los resultados del segundo trimestre. Ahí se vio que todo el año iba a ser flojo”, analiza la experta de Renta 4.

De momento, la recomendación a los inversores es la de mantener sus posiciones en el valor. “Yo esperaría para ver qué se comenta de cara a ver qué pueden hacer respecto a nuevos contenidos o lanzamientos para recuperar la confianza y solidez del proyecto”, aduce Gómez.

El consenso de Bloomberg le concede a Mediaset un precio objetivo de 7,65 euros por acción, un potencial del 35,4% de recuperación hasta fin de año. Recientes análisis como el de AlphaValue son aun más optimistas y sitúan el precio objetivo en 8,54 euros mientras que GVC Gaesco lo aumenta hasta los 10 euros por acción.

Descartada una opa por parte de la matriz italiana, Barclays considera posible una recompra de acciones dentro del grupo audiovisual ya que poseen “una gran fortaleza de caja”. Pero ante la improbable capacidad de remontada para atenuar su caída libre en el año, la clave de Mediaset recaerá en un plan que se adapte al nuevo mercado de la publicidad televisiva.