Deustche Bank en minimos

Los pedidos de bienes duraderos descendieron por segundo mes consecutivo en mayo (-0,6%) aunque menos de lo esperado por el mercado (-0,9%). El dato de abril fue corregido al alza desde una caída del 1,6% a tan solo una cesión del 1,0%. Excluyendo los elementos más volátiles (como son los pedidos del sector de trasporte), los pedidos descendieron tan solo un 0,3% aunque aquí las expectativas del mercado era de una aumento del 0,5%. La estadística de abril se corrigió al alza situándose en una subida del 1,9% frente al 0,9% inicialmente estimado. Descontando a su vez los pedidos de defensa y de transporte, este registro descendió un 0,2% frente al incremento del 2,3% presentado en abril. En tasa interanual, los pedidos de bienes duraderos aumentaron un 9,2% frente al 8,5% en abril, excluyendo transporte lo hicieron en un 7,8% desde el 9,0% en abril y, por último, los pedidos excluyendo defensa y transporte crecieron el 6,1% desde el 7,0% en abril.

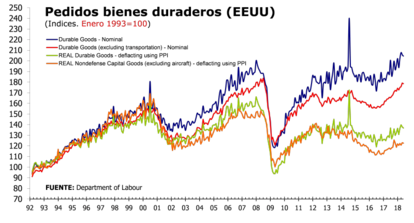

A pesar de la tan cacareada recuperación económica, en términos reales los pedidos de bienes duraderos no ah recuperado los niveles previos a la crisis del 2007.

Por otro lado, los contratos para comprar viviendas usadas se redujeron inesperadamente por segundo mes consecutivo en mayo, principalmente debido a la escasez de propiedades en venta. La Asociación Nacional de Agentes Inmobiliarios (Realtor), entidad que elabora el informe, informó ayer miércoles que su índice de venta de viviendas pendientes cayó a 105,9 desde el 106,4 del mes anterior. Ello supone una cesión del 0,5 % mensual, la segunda consecutiva. En abril el índice se contrajo un 1,3%. En tasa interanual, el índice ha caído un 2,2% frente al 2,1% en abril. En tasa interanual, las ventas de viviendas pendientes cayeron por quinto mes consecutivo en mayo aunque su ritmo se ha desacelerado (contracción de un 4,1%, un 4,4% y un 2,8% entre enero y marzo pasados). Los contratos de casa pendientes se ven como un indicador prospectivo del estado del mercado de la vivienda porque se convierten en ventas uno o dos meses después.

Aún y todo, el centro de atención fue, una vez más, las acciones del Deutsche Bank que cayeron al mediodía de ayer con fuerza (-4,5%) hasta registrar nuevos mínimos históricos en los 8,76 €/acción. Al cierre las perdidas se atenuaron y recuperó la cota de los 9 €/acción. La caída desde los máximos históricos es del 90%.

Nada parece querer volver a la normalidad en la entidad financiera que es fiel representante de un sector, como el bancario, en plena crisis de subsistencia. La tregua a las fuertes tensiones en el otoño de 2016, cuando se temía por los efectos de las sanciones de la justicia estadounidense, fue solo eso, una tregua. Dos años más tardes la entidad, con sustitución de presidente incluida, vuelve a tener problemas. Desde la llegada del actual presidente Sewing (en sustitución de John Cryan) los títulos de la entidad han perdido más de un 20% en bolsa.

Si bien en el 2016 eran las sanciones de la justicia americana, ahora lo que el mercado teme es a las medidas de reestructuración que se están poniendo en marcha ya que se espera tengan un impacto negativo (alrededor de 800 millones de €) en las cuentas de este año, que viene siendo un ejercicio ya especialmente malo. En el primer trimestre de este año su beneficio después de impuestos cayó un 79 % (120 millones €) y el volumen de negocios descendió un 5% (7.000 millones €). Para colmo, la dirección avanza que los resultados del segundo trimestre tampoco serán buenos. Se prepara para ello con un plan de reducción de la plantilladle más de 7.000 personas dentro de la reestructuración de su negocio de banca corporativa y de inversión.

El fantasma de un nuevo Lehman Brothers planea sobre la entidad. Aunque ambas no realizan el mismo negocio, es verdad que la alta exposición de la entidad a los derivados esta dando lugar a fuertes pérdidas, lastrando las cuentas de la entidad. Una ventaja, nadie esperaba los de Lehmann Brothers, sin embargo lo del Deutsche Bank es una situación que se ha desarrollado a "cámara lenta" y durante demasiados años. Eso no garantiza que el final sea diferentes.

De momento, hoy las cosas no parecen ir mejor a las acciones del Deutsche bank ya que su precio continua cayendo (nuevamente por debajo delos 9,0€) y la probabilidad de un default supera ya el 13%.