Diez bancos se suman a la refinanciación de El Corte Inglés

Entre ellos están CaixaBank, Sabadell, Bankia y BBVA; Santander firmó el acuerdo inicial El grupo reestructura un máximo de 3.650 millones de deuda

El Corte Inglés ha ampliado en diez las entidades que participarán en la financiación que en enero firmó con Banco Santander, Bank of America Merrill Lynch y Goldman Sachs por un importe máximo de 3.650 millones de euros para reestructurar su deuda, ha informado hoy la compañía de distribución.

"El aumento en el número de entidades financieras presentes en la operación responde al interés de las partes por estrechar lazos de colaboración y demuestra el apoyo de la banca nacional e internacional hacia la gestión del grupo", ha asegurado hoy en un comunicado El Corte Inglés. Según la misma fuente, Banco Santander, Bank of America Merrill Lynch y Goldman Sachs mantienen su rol como coordinadores globales, mientras que Caixabank y BNP Paribas se suman como coordinadores globales junior.

Por su parte, Banco Sabadell, Crédit Agricole, Crédit Suisse, Société Générale y UniCredit actúan como agentes de estructuración y colocación -joint bookrunners-, y Bankia, BBVA y Deutsche Bank como agentes encargados de organizar la sindicación -mandated lead arrangers-.

"Este hito representa un paso previo al proceso de sindicación general de la financiación, proceso que comenzará en los próximos días e incluirá una reunión con entidades financieras, y que permitirá que el grupo diversifique aún más sus fuentes de financiación", añade la compañía.

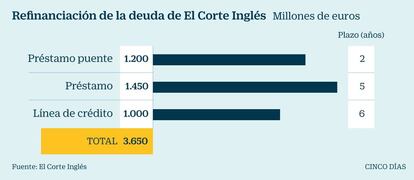

El contrato de financiación, aprobado por el Consejo de Administración de El Corte Inglés en enero, contempla un préstamo puente de 1.200 millones de euros a doce meses y con dos opciones de extensión con vencimiento máximo en dos años. A éste se suman un préstamo de 1.450 millones de euros y una línea de crédito de hasta 1.000 millones de euros, en ambos casos a cinco años.

El Corte Inglés destinará estos fondos a reemplazar el crédito sindicado que logró en noviembre de 2013 por importe máximo de 2.153 millones, así como a reordenar la financiación a corto plazo del grupo. Para el conjunto de la operación, la primera encabezada por el consejero delegado de la compañía, Jesús Nuño de la Rosa, ha contado con el asesoramiento de Rothschild y Cuatrecasas.