Santander venderá 4.000 millones en ‘cocos’ hasta 2018 para reforzar su capital

El banco colocó ayer 750 millones tras rebajar la emisión un 50% ante la situación del mercado El objetivo de la entidad es lograr una ratio de máxima calidad del 11% en dos años

Santander volvió ayer a sacar músculo, al emitir 750 millones de euros en bonos contingentes convertibles (cocos) que pagan un cupón del 6,75% y que sirven para reforzar sus ratios de capital. Los bancos colocadores fueron Deutsche Bank, Goldman Sachs, HSBC, Société Générale, UBS y el propio Santander.

La mala noticia es que el gigante que pilota Ana Botín se dio de bruces con un mercado que se había deteriorado con fuerza tras conocerse la convocatoria de elecciones anticipadas en Reino Unido el 8 de junio. La demanda superó los 1.200 millones, pero la misión inicial era captar entre 1.000 y 1.500 millones. “Se ha preferido hacer una emisión más pequeña a precios atractivos”, explica una fuente conocedora de la operación.

El mayor banco español cuenta con tiempo para realizar las emisiones necesarias para que los cocos supongan el 1,5% del capital que se le exigirá cuando sean aplicables todos los requisitos de Basilea III en enero de 2019.

Santander prevé realizar hasta 2018 colocaciones de este tipo de deuda por 4.000 millones, según documentación del banco. Es decir, unos 3.250 millones, descontada la colocación ejecutada ayer.

El mal momento del mercado obligó al banco a reducir a la mitad sus objetivos, que llegaban a los 1.500 millones

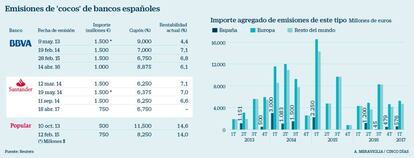

Los cocos se convertirán en acciones cuando la ratio de capital caiga del 5,125%. Es la cuarta emisión de estos convertibles de Santander, después de las tres que efectuó en 2014. Una en marzo de ese año por 1.500 millones de euros y con una rentabilidad actual del 7,1%; otra en mayo, por 1.500 millones de dólares que ahora paga el 7%, y otra en septiembre por 1.500 millones de euros, que da el 6,6% (véase gráfico).

Santander concluyó el pasado ejercicio con un capital de máxima calidad (CET1) del 10,55% como si todos los requisitos fueran exigibles. Y la entidad se ha propuesto cerrar el próximo año con una ratio del 11%. Con la regulación aplicable a día de hoy, la ratio CET1 tras la emisión sería del 12,66%, frente al 12,53% de cierre de 2016.

La estructura de los fondos propios de la banca son círculos concéntricos. El CET1, formado por capital puro y duro y por las reservas, es el círculo interno. Lo rodea el que proporcionan los cocos –o, en un término más correcto, los Additional Tier 1 (AT1)– y por encima de ambos círculos está el Tier 2 (T2), que es la deuda subordinada. Los escudos protectores del CET1 deben sumar un total del 3,5%. Este porcentaje estará formado en un 1,5% por los cocos y en un 2% por la deuda Tier 2.

La rentabilidad que se exige a cada instrumento es directamente proporcional a la capacidad de absorción de pérdidas en caso de que se produzcan problemas.

Los primeros que responden son los accionistas; después, los dueños de cocos, que dejarán de recibir los intereses o a los que se les reducirá el nominal de sus bonos; es decir, recibirán menos dinero del que invirtieron. El tercer círculo es la deuda subordinada, que en última instancia tendrá el mismo efecto que los bonos cocos. La buena noticia es que esta tiene el paraguas de situarse en tercera fila. Santander colocó 1.000 millones de este último tipo de deuda a 10 años el 4 de enero y el pasado 5 de abril, la entidad financiera emitió un total de 2.500 millones de dólares en ese clase de bonos.

El programa de emisiones de deuda de Santander y sus filiales –Consumer Finance, USA y Reino Unido– pasa por vender entre 24.000 y 32.000 millones este año, de los que hasta 5.000 computarían como capital de una forma u otra. Para 2018, espera captar entre 19.000 y 25.000 millones, de los que hasta 4.000 se podrán incluir en la ratio total de capital.