Sacyr controla su deuda en Repsol tras la revalorización bursátil

Si Sacyr decidiera vender mañana su paquete de segundo accionista en Repsol tendría para pagar el crédito con el que lo compró y aún tendría beneficio

Si Sacyr decidiera vender mañana su paquete de segundo accionista en Repsol, en la que cuenta con el 8,45% del capital (126 millones de acciones), tendría suficiente para pagar la deuda que soporta la participación, 769 millones o 6,1 euros por título, y obtendría 78,62 euros de plusvalía por acción respecto al préstamo, lo que arroja un saldo favorable de 934 millones. Quedaría pendiente, eso sí, la cancelación de derivados en metálico o en acciones de la petrolera.

Sacyr tasa la acción de Repsol en 15,6 euros, frente a una cotización de 13,7 euros

El grupo que preside Manuel Manrique ha llegado a esta situación de desahogo frente a su inversión en Repsol después de años aportando garantías extraordinarias a bancos acreedores para cubrir el value to loan (ratio entre el crédito y el valor del activo que financia) tras duras refinanciaciones, la venta de más de la mitad de la participación, y, sobre todo, la ejecución de dos operaciones de derivados en 2016 con las que cubre el 40% de la participación (unos 50 millones de acciones).

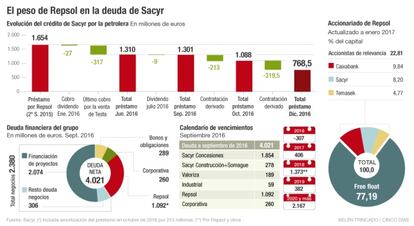

Sacyr ha ido adaptando su paquete en Repsol a la depreciación de la cotización de la participada y se ha blindado ante las variaciones del precio del petróleo y la depreciación en Bolsa. En 2016 la citada deuda bajó de 1.654 millones a menos de la mitad, 769 millones de euros. Un menor peso que permite al grupo de infraestructuras crecer en sus negocios de construcción y concesiones. También ayudará el previsible cierre en positivo del ejercicio 2016 tras un beneficio de 89 millones en el tercer trimestre.

Fuentes de la compañía explican que la participación no está en venta y que, lejos de ello, la empresa se ha reforzado como socio estable. Máxime cuando el primer accionista, CaixaBank con el 9,84%, no descarta salir en función de la marcha de la cotización de Repsol y de sus necesidades de capital. Al cierre de la jornada de hoy, CaixaBank tiene 1.983 millones en acciones de la petrolera, mientras el valor de la participación de la constructora es de 1.703 millones.

La participación de Sacyr en Repsol se acerca al equilibrio contable tras años de deterioros

Otra derivada directa de la mejoría de Repsol en Bolsa, paralela a cierta recuperación del precio del petróleo, es el acercamiento del valor real de la acción al precio que Sacyr tiene apuntado en su contabilidad, algo que tampoco ha sido habitual en los últimos años.

La constructora tiene las repsoles a 15,6 euros en el balance, frente a los 13,72 euros en que cerraron ayer y los 26,7 euros que marcó el precio medio de adquisición en 2006. Sacyr tasa su papel de Repsol por el importe recuperable, que es el mayor entre la cotización (valor razonable) y el valor en uso, según la norma contable NIIF 36. El último test de deterioro de la participación, por la devaluación de Repsol, se produjo al cierre de 2015 y resultaba una horquilla entre 15,23 y 16,12 euros, tomándose un valor central.

El valor en uso que Sacyr otorga a Repsol y la cotización de la petrolera difieren ahora en 262 millones, pero llegaron a estar separadas en 1.100 millones en 2015, cuando Sacyr se apuntaba la participada a 21,18 euros por el tirón que esperaba con la adquisición de Talisman, frente a una cotización de 12,29. Varios años antes, a finales de 2012, el valor en uso era de 20,2 euros, bajando desde los 28 euros por la expropiación de YPF, pero aún muy por delante de los 16,3 euros que valía la petrolera en Bolsa. Si el value to loan marcaba el punto en que Sacyr aportaba garantías ante la banca, normalmente pignorando capital de la patrimonialista Testa, el valor en uso resulta clave por cuanto marca un precio por debajo del que Sacyr no se plantearía vender la participación.

Un crédito menguante desde 2015

Sacyr refinanció su deuda por Repsol en mayo de 2015, cuando extendió el vencimiento del préstamo de 2.265 millones hasta el 31 de enero de 2018. Fuentes financieras apuntan que en la actualidad paga un 2,85% de interés revisable en verano. Las amortizaciones no han dejado de producirse desde entonces. El primer gran recorte, de 611 millones, llegó en julio de 2015; en junio de 2016 la constructora pagó de forma anticipada otros 317 millones adicionales a la amortización ordinaria, cayendo el crédito a 1.310 millones, cifra que volvió a bajar hasta los 769 millones con la firma de derivados.

El último gran deterioro de la participación se produjo en el ejercicio 2015, cuando la constructora reconoció una pérdida de 655 millones por Repsol, por los números rojos de la petrolera (1.227 millones) y el ajuste en el valor de la participación. Ese apunte en rojo se vio sobradamente compensado por las plusvalías de 1.280 millones obtenidas con la venta de Testa. El cobro en efectivo del dividendo de Repsol, con el que el grupo Sacyr ha ido atendiendo los intereses de la deuda, ha ido reduciendo la participación aproximadamente en un 0,16% del capital por entrega.