La banca se juega 4.700 millones por la cláusula suelo

El impacto de devolver todo lo cobrado por las cláusulas suelo supera la previsión del Banco de España

Una semana después de que el Gobierno impulsase un mecanismo de mediación extrajudicial para agilizar que los clientes reclamen a la banca todo el dinero que les han cobrado en aplicación de cláusulas suelo opacas, el tamaño del agujero potencial que afronta el sector financiero empieza a aclararse.

Aunque las entidades solo han hecho públicas las cifras que están obligadas a presentar, con mayor exigencia para la banca cotizada que para el resto, la información facilitada arroja un riesgo máximo para la banca de, al menos, 4.700 millones de euros.

Si todas las entidades acabaran devolviendo todo lo cobrado por cláusulas suelo, el impacto sería aún superior, pero esta es la cifra más aproximada que puede fijarse hoy con los datos públicos y ya supera las peores expectativas del Banco de España.

La provisionalidad de la cifra responde a que pese al enorme calado jurídico, financiero y mediático que ha cobrado el escándalo de las cláusulas suelo abusivas de la banca española, nadie ha ofrecido cifras rigurosas y claras sobre el potencial tamaño del problema.

Es más, los datos ofrecidos por las distintas fuentes oficiales parecen variar en función de la coyuntura. Así, mientras que el Ministerio de Economía ha impulsado un mecanismo de negociación extrajudicial para reclamar el dinero bajo la tesis de que hay 1,5 millones de hipotecas con este tipo de cláusulas, el Ministerio de Justicia aseguró que esta vía permitiría un ahorro presupuestario de 38,45 millones de euros basándose en un cálculo de KPMG, de 2013, que cifra en 2,19 millones de hipotecados el número de casos que podrían haberse judicializado.

El propio Banco de España redactó un informe hace un año, usado por la banca ante el Tribunal de Justicia de la UE (TJUE) para tratar de evitar que se impusiera la retroactividad total en las devoluciones de lo cobrado por cláusulas opacas bajo el argumento de que desestabilizaría el sistema bancario español, que cifraba el coste de las devoluciones en hasta 7.600 millones.

Tras el fallo en contra de la banca, que obliga a las entidades a devolver lo cobrado por las cláusulas suelo que no sean transparentes desde el inicio, en lugar de desde mayo de 2013 como impuso el Tribunal Supremo, el Banco de España aseguró que “en el peor escenario posible” el impacto que asumiría el sector sería de 4.200 millones.

Las cifras ofrecidas esta semana por las distintas entidades, a requerimiento de la Comisión Nacional del Mercado de Valores (CNMV), revelan que el riesgo real ya supera esa estimación. La suma del impacto máximo reconocido por algunas entidades más las provisiones anunciadas (a veces sin revelar el total) por las que no aclaran el peor escenario que encaran ya arroja más de 4.720 millones de riesgo.

En conjunto, el sector ha anunciado dotaciones para afrontar el pago por cláusulas suelo de 3.339 millones, aunque el sector solo pagaría 3.169 porque el FROB se hace cargo de parte de la factura de Abanca como parte del acuerdo de privatización de Novagalicia.

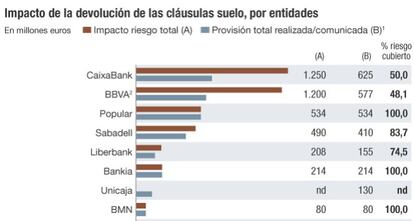

Así, la banca cotizada ha provisionado en total 2.515 millones, lo que equivale al 64% del impacto máximo que ha revelado. CaixaBank ha cubierto 625 millones sobre un riesgo potencial de 1.250; BBVA, ha provisionado 577 millones brutos –404 millones netos– sobre un impacto máximo de hasta 1.200 millones; Popular ha dotado 534 millones con los que asegura cubrir el 100% de su riesgo; Bankia ha cubierto los 214 millones que le costaría devolver todo y Liberbank provisiona 155 millones de un impacto potencial de 214 millones.

La gran sorpresa la dio el viernes Banco Sabadell que hasta ahora se negaba a hacer provisiones específicas alegando la legitimidad de todas sus cláusulas suelo. En su presentación de resultados, sin embargo, detalló que ha dotado 410 millones sobre un riesgo máximo de 490 millones por estas condiciones hipotecarias.Santander y Bankinter no comercializaron hipotecas con estas cláusulas.

A estas cifras habría que sumar los 824 millones provisionados por las entidades financieras no cotizadas, si bien hay que matizar que algunas de estas firmas se han limitado a anunciar las nuevas provisiones que realizarán tras el fallo del TJUE, sin desvelar las que ya habían llevado a cabo previamente o el riesgo máximo que afrontan si deben pagar todo.

Así, Unicaja hará una nueva provisión que minará en 130 millones de euros sus resultados de 2016 –frente a los 150 millones que anunció tras el fallo europeo– para hacer frente al periodo previo de 2013. La cuantía se sumaría a la provisión ya realizada para el periodo posterior, que la entidad rehúsa detallar.

Cajasur, amparada por su matriz, Kutxabank, tampoco detalla la provisión anterior y se limita a anunciar dotaciones adicionales por un cargo neto de impuestos de 60 millones sobre 2016

La nacionalizada BMN, por su parte, estima en 80 millones de euros el impacto potencial y lo provisiona al 100% con cargo a resultados de 2016. Caja Rural Castilla La Mancha notificó que ya tiene constituidas provisiones por 14 millones de euros a cargo del pasado ejercicio y que no prevé hacer más.

Abanca (antigua Novagalicia), cuyas cláusulas suelo fueron retiradas en 2013 junto a las de BBVA y Cajamar tras el fallo del Supremo, estima que el impacto máximo de devolver lo cobrado sería de 200 millones de los que la entidad afronta solo 30 millones, a cargo de 2016, mientras que el resto será abonado por el Estado en virtud del acuerdo de venta de la nacionalizada, adjudicada al grupo venezolano Banesco.

Cajamar, a su vez, anunció que provisionaría 200 millones a cargo de 2016. Caja Rural de Granada reconoció un riesgo de 45 millones y anunció una provisión adicional de 16 millones para cubrir el 100%; Caja Rural de Navarra dijo que ya había dotado 11 millones más en 2016 e Ibercaja anunció que provisionará 19,9 millones más por la retroactividad total, que se suman a los 30,1 millones que ya había dotado para las compensaciones por el periodo posterior a 2013. Caja Laboral Popular provisiona 11 millones más mientras que Pollença cubre todo su impacto con 3,8 millones y Banca March elevará su dotación en 20 millones.

Economía negocia la reforma hipotecaria

El ministro de Economía, Luis De Guindos, aseveró el viernes que está “convencido” de que el Gobierno y la oposición alcanzarán “lo antes posible” un acuerdo para modificar la Ley Hipotecaria y descartó una “avalancha” de reclamaciones por la última sentencia europea sobre cláusulas abusivas. “Vamos a intentar hacerlo lo más rápidamente posible”, dijo De Guindos en rueda de prensa al término de la reunión de ministros de Economía y Finanzas de la Unión Europea (UE) celebrada en Bruselas, recoge Efe. “Ya he empezado a hablar con los grupos de la oposición de esta ley porque el Gobierno va a necesitar apoyos. Estamos abiertos y estoy convencido de que llegaremos a un acuerdo en relación a la Ley Hipotecaria lo antes posible”, añadió. El ministro explicó que la semana próxima abordará en la comisión de Economía del Congreso esta propuesta, que consideró “vital” tanto para introducir en la legislación española las normas comunitarias como para “mantener un flujo de hipotecas abundante y a precios adecuados en nuestro país y que entienda el consumidor”. El ministro descartó además que vaya a producirse “una avalancha de reclamaciones” como consecuencia de la sentencia adoptada este jueves por el Tribunal de Justicia de la Unión Europea, que estipuló que la disposición de un mes de plazo para recurrir ciertas cláusulas supuestamente abusivas de una hipoteca en España es contraria al Derecho europeo.