Seis gestoras que harán frente al nuevo Paramés

Entidades no ligadas a grandes bancos han conseguido captar individualmente más de 100 millones entre 2015 y 2016

Cobas Asset Management, la gestora que Francisco García Paramés ha puesto en marcha, ya está aquí. Su comentada salida de Bestinver, la firma española de la familia Entrecanales, admirada en toda Europa, supuso también la fuga de millones de euros, que en estos dos años de ausencia de García Paramés han sabido recolocarse en fondos de inversión de otras gestoras, sobre todo independientes.

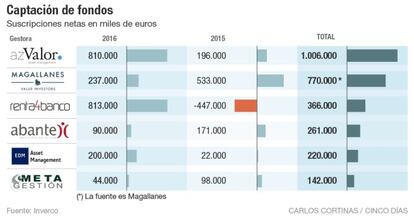

De hecho, hasta seis entidades no ligadas a grandes bancos han conseguido captar individualmente más de 100 millones de euros entre 2015 y 2016. Empezando por AzValor, la institución que lanzó parte del equipo de Paramés que le acompañó en su sonado adiós a Bestinver, y siguiendo por Magallanes, capitaneada por Iván Martín, otro peso pesado del sector español, y EDM Gestión, con más de 25 años de experiencia en la industria.

Algunas entidades han sabido retomar el relevo del éxito que tuvo Bestinver con la filosofía value en la gestión

Tres de ellas, tal y como describe Lucas Rojas, de Aspain 11 Asesores Financieros Eafi, destacan por un espíritu de value investing. Se trata de AzValor, Magallanes y Metagestión, en cuya gestión prima “la inversión en compañías que aportan retornos en el largo plazo a sus principales fondos de inversión”. Estas sociedades intentan aprovechar la volatilidad del mercado para incrementar la rentabilidad entrando a precios más bajos”, explica.

También Martín Huete, experto en el sector que acaba de lanzar el gestor automatizado Finizens, reconoce que tanto Magallanes como AzValor y Metagestión “han sabido retomar el relevo del éxito que tuvo Bestinver con la filosofía value en la gestión”.

Estas gestoras independientes, en realidad, son boutiques muy especializadas en la gestión

José María Luna Morales, director de análisis y estrategia de inversión de Profim, cree, por su parte, que estas gestoras independientes, en realidad, son “boutiques muy especializadas en la gestión de fondos de inversión. Esa especialización en el mundo de la gestión de fondos de inversión es lo que les ha permitido crear una oferta de productos diferenciada”.

De todas estas entidades que mencionamos, José María Luna resalta que, con excepción de Renta 4, “cuentan con una oferta reducida de fondos, pero que da cabida a productos aptos para muy distintos perfiles y, sobre todo, una oferta en los que tiene mucha importancia la selección de compañías o emisores”. “No son fondos que sigan a un índice, sino fondos que apuestan por las empresas, por la gestión activa y flexible”, abunda.

En definitiva, “hay que felicitarse del éxito en captaciones de las gestoras independientes”, asegura Martín Huete, responsable de Finizens. Añade que estas instituciones “demuestran una vez más el cambio radical de paradigma que ya está sucediendo en la industria y que el fin del oligopolio bancario en fondos, lenta pero inexorablemente, va a llegar”.

AzValor: Funciona el atractivo y rendimientos de los expupilos

Es la gestora que más sobresale por sus captaciones: más de 1.000 millones en fondos de inversión desde que empezaron a operar hace menos de dos años. No es de extrañar, ya que detrás de la marca se encuentra parte del equipo que acompañó a García Paramés en Bestinver hasta 2014: Álvaro Guzmán de Lázaro, Fernando Bernad y Beltrán Parages han ido recalando en el proyecto a medida que se han ido cumpliendo los periodos de no competencia fijados en los distintos contratos.

Todas las apuestas coincidían en que Paramés se incorporaría al proyecto, pero sus expupilos y los buenos resultados alcanzados han demostrado que podían volar solos. Sin embargo, es al mismo tiempo la gestora que más riesgo corre de ver cómo su patrimonio vuelve al antiguo responsable de inversión de Bestinver. “El motivo por el que se encuentra entre las entidades con mayor volumen captado es la experiencia y éxito de sus gestores, que toman por bandera El tiempo juega a nuestro favor y la paciencia es un factor clave”, opina Rojas.

Entre sus fondos destaca AzValor Internacional, gestionado por Álvaro Guzmán de Lázaro y Fernando Bernad Marrasé, que ha rentado en 2016 más del 20% y tiene un patrimonio superior a los 900 millones.

Abante: Los fondos de autor se mantienen como principal reclamo

Buscan diferenciarse de otras por las características individuales de sus principales fondos en cartera. Martín Huete, responsable de Finizens, destaca de Abante que “tiene excelentes gestores con una enfoque de fondo de autor”. De hecho, uno de sus productos más conocidos, el Okavango Delta, de José Ramón Iturriaga, logró en 2013 ser el que más rentó de todo el planeta, un 75%, y lo hizo invirtiendo únicamente en compañías españolas.

Sin embargo, pese a que en abril fue reconocido con la triple A de Citywire, la máxima distinción a un gestor, lamentablemente esos buenos resultados no se han consolidado y el fondo ha cerrado el ejercicio 2016 en pérdidas.

Mejor le ha ido a otro de los productos más famosos de esta gestora, el Abante Pangea, con rendimientos del 11% en el último año.

En los últimos meses, la gran apuesta de la entidad de Santiago Satrústegui han sido los planes de pensiones. Han creado su propia gestora, en la que se estrenaron con tres planes de pensiones (Abante Bolsa PP, Abante Renta PP y Abante Variable PP) lanzados originalmente una década antes con Skandia y que posteriormente pasaron a la cartera de Caser.

A estos se han añadido más recientemente tres planes de pensiones que replican sus fondos, el Okavango Pensiones, gestionado por José Ramón Iturriaga; European Quality Pensiones, por Josep Prats, y Tempus 30-75 Pensiones, por Alberto Espelosín.

Magallanes: La capacidad de convertir en oro todo lo que se toca

Actualmente gestionan 925 millones en activos y cuentan con más de 4.500 partícipes, lo que demuestra que la entidad está consiguiendo rentabilizar el atractivo de su responsable, Iván Martín, un gestor que lleva años demostrando su capacidad para convertir en oro los productos que toca. Destacó tanto en Aviva Gestión como en Santander AM. Martín abandonó esta última gran gestora en 2014 para montar Magallanes.

Detrás de esos 4.500 partícipes se esconde el lanzamiento de su sicav luxemburguesa en diciembre de 2015, lo que les ha permitido acceder a más inversores internacionales. Además, también destaca su apuesta por los jóvenes, ya que a mediados del año pasado decidieron abrir una clase de fondos con una comisión de gestión más baja para menores de 25 años, “con el objetivo de contribuir al ahorro a largo plazo desde edad temprana”, indican en Magallanes.

También destacan por ser una de las gestoras independientes que han firmado acuerdos con grandes compañías en el negocio de los planes de pensiones, en este caso con Caser. El experto de Aspain 11 Lucas Rojas comenta que “son inversores value por vocación, intentando tener una inversión diferenciadora respecto a la opinión del mercado”.

Renta 4: Experiencia y diversidad de oferta, garantía de resultados

El caso de Renta 4 Gestora es algo peculiar. La entidad terminó 2015 con suscripciones netas negativas después de dejar de gestionar unos 1.000 millones de euros en fondos de inversión de Liberbank, hasta entonces dentro de la actividad de Banco Madrid, una entidad que el grupo fundado en 1986 por Juan Carlos Ureta intentó comprar sin éxito hace pocos meses.

En 2016, en cambio, las captaciones han sido claras, superando los 813 millones. De esta manera, entre los dos últimos ejercicios se han apuntado unos 366 millones. Aquí también hay que mencionar su alianza con Firmino Morgado –responsable hasta hace dos años de Fidelity Iberia, donde gestionaba 1.600 millones de euros– en su nuevo proyecto W4i.

En Aspain 11 valoran de Renta 4 que sea “uno de los primeros bancos con especialización en inversiones, distanciándose de la banca tradicional en que intentan asignar un asesor personal que atienda los objetivos de sus clientes en cuanto a rentabilidades y riesgo asumido”.

Renta 4 Latinoamérica se coronó el año pasado como el fondo de inversión más rentable de España. Según datos de Morningstar Direct, este producto ofreció en 2016 una rentabilidad del 38,2%, por delante del Merch-Oportunidades (36,8%), de Merchbanc, otra de las gestoras independientes que ha podido recoger parte del dinero salido de Bestinver.

Meta Gestión: Cuna de talento en renta variable nacional

La gestora se encuentra en plena fase de expansión y de reestructuración de su equipo directivo. Acaban de incorporarse José María Concejo como nuevo CEO de la compañía, y Jaime Rodríguez Pato como nuevo consejero-director general. Ellos se han unido así a Javier Ruiz, que ejerce como director de inversiones.

Lucas Rojas resalta de Metagestión su fortaleza en renta variable española. De hecho, han sido reconocidos con premios a los mejores fondos en acciones españolas en 2014 y 2015.

Por productos, José María Luna, de Profim, tiene claro el fondo a destacar: Metavalor, gestionado por Javier Ruiz, Alejandro Martín y Miguel Rodríguez, que está centrado en Bolsa española. Su trayectoria por rentabilidad es incuestionable, con rendimientos del 36,31% en 2013, 13,45% en 2014, 17,12% en 2015 y 10,24% en el último ejercicio.

Su equipo fue reconocido en 2015 como el mejor de renta variable española, según Citywire, y en varias ocasiones ha servido de escuela de grandes gestores, como por ejemplo Gonzalo Lardiés, que luego recaló en Banco Madrid, antes de la intervención de su matriz Banca Privada d’Andorra (BPA). Hace pocos días se conocía su fichaje en A&G Banca Privada.

EDM: La Bolsa española bien aprovechada

Pese a su larga trayectoria en el negocio de fondos, la imagen y prestigio de EDM ha ganado enteros en los últimos años, gracias en buena medida al espectacular desempeño de uno de sus fondos estrella, el EDM Inversión, gestionado desde 1989 por Juan Grau.

Se trata del producto de Bolsa española que más ha rentado en los últimos años. En 2013, por ejemplo, alcanzó un 39%, mientras que ha cerrado 2016 con una ganancia superior al 12%, por encima de la media de su categoría.

Su éxito radica, según analistas del sector, en centrarse en compañías de alta calidad, rotando poco la cartera, con un horizonte de inversión a largo plazo. Asimismo, desde Aspain 11 resaltan que “aparte de contar con numerosos vehículos de inversión colectiva, ofrece un servicio de gestión patrimonial reconocido en el sector, intentando hacer una gestión coherente con sus principios de racionalidad financiera”.

Y, además, se lo creen, ya que la mayoría de los profesionales de EDM invierte su propio dinero en los productos que gestionan. Un equipo que, por cierto, está en fase de renovación, debido a que en el último año han incorporado nuevos miembros a su grupo de gestión y comercial.

También la gestión de planes de pensiones por parte de EDM ha llamado la atención de una aseguradora. Se trata de la mutua profesional PSN, con la que recientemente han firmado un acuerdo de colaboración.