BAT compra Reynolds y superan a Philip Morris como la mayor tabacalera del mundo

La fusión dará lugar a un gigante de 188.500 millones de dólares y desbanca a Philip Morris como la mayor tabacalera del mundo

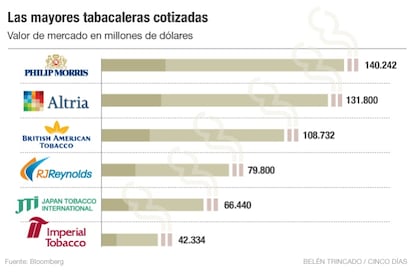

Movimiento en el tabaco: British American Tobacco, fabricante de marcas como Dunhill, Lucky Strike y Pall Mall, se hará con la totalidad del capital de Reynolds American (Camel y Winston) por 49.400 millones de dólares (46.400 millones de euros). Aumentará así su presencia desde el 42% que posee en la actualidad. La unión de BAT y Reynolds dará lugar a un gigante del tabaco que superará a Philip Morris, fabricante de Marlboro, en valor de mercado. Además, supone el regreso de BAT al rentable mercado estadounidense, después de 12 años de ausencia.

Para llegar a este acuerdo, BAT ha incrementado su oferta inicial hasta 29,44 dólares en efectivo y 0,526 acciones de BAT por cada acción de Reynolds. La anterior proupesta, del 20 de octubre, era de 24,13 dólares en efectivo y 0,5502 acciones de BAT por cada título de Reynolds, lo que entonces suponia una prima del 20% sobre el cierre anterior.

La fusión de ambas tabacaleras forma parte de una ola de fusiones en la industria tabacalera, que trata de revertir así con la caída de ingresos en los mercados maduros y un futuro incierto para la demanda del tabaco tradicional.Y los movimientos puede que no hayan acabado aún.

Una de las empresas que puede dar juego es Philip Morris. La tabacalera se dividió en dos compañías en 2008 para separar sus operaciones inernacionales de las del mercado de EE UU (que quedó bajo el nombre de Altria).Los expertos del mercado anticipan quePhilip Morris puede intentar defender su puesto en la cumbre del tabaco con una oferta por Altria.

También en Reino Unido, Imperial puede jugar alguna baza. La compañía adquirió en EE UU la marca Winston por 5.000 millones de dólares, como derivada de otra operación de mayor envegadura, la compra por parte de Reynolds American de su rival Lorillard, propietaria de Newport. En las últimas semanas, han aumentado las epeculaciones de una opa sobre la británica. La que mejor posicionada estaría, en este caso, sería la japonesa Japan Tobacco, que sería la que menos problemas regulatorios tendría dada su cuota de mercado en EE UU.

BAT espera que la operación se complete en el tercer trimestre de este año una vez que sea aprobada por los accionistas y por las autoridades reguladoras.

BAT ha dicho que la operación da lugar a una compañía de tabaco y productos de nueva generación (NGP) "más sólida y verdaderamente global para ofrecer un crecimiento sostenido de ganancias a largo plazo". La tabaquera también ha expresado su "compromiso continuo" con su política de dividendos, con un pay-out de, al menos, el 65%. BAT estima que la fusión dará lugar a sinergias de unos 400 millones de dólares.