Cuánto le cuesta a cada banco lo cobrado de más

La banca consideraba una posibilidad "remota" la retroactividad total en los pagos En términos de capital, Liberbank, Caixabank y Popular son las entidades más afectadas

La banca española deberá devolver los intereses cobrados de más en las hipotecas con cláusula suelo y deberá hacerlo con efectos desde la firma del contrato. Supondrá un coste adicional a lo calculado por el sector, que contaba con compensar a los afectados solo con efectos desde mayo de 2013, cuando se pronunció sobre la cuestión el Tribunal Supremo español. De hecho, contemplaban una sentencia con retroactividad total como una "posibilidad remota", según la información comunicada por las entidades a la Comisión Nacional del Mercado de Valores.

La sentencia del TJUE es un varapalo más para Banco Popular, que atraviesa un difícil momento de división en su consejo de administración sin que haya salido aún adelante el proyecto para reducir su cuantioso volumen de activos tóxicos. El banco calcula que el impacto de considerar abusivas las cláusulas suelo desde el inicio de la hipoteca exige unas provisiones de 684 millones de euros, según comunicó el banco a la CNMV en un folleto tras su ampliación de capital. Popular estima que el impacto previsto de la sentencia del tribunal europeo a 30 de junio es de 334 millones de euros. La entidad ya había provisionado 305 millones de euros para cubrir el alcance de las sentencias conocidas anteriormente sobre este asunto.

En el documento remitido a la CNMV en junio, Popular consideraba una sentencia desfavorable a la banca como “un riesgo remoto”, que en cualquier caso está incluido en las posibles dotaciones por hasta 4.700 millones de euros que la entidad contempló para el conjunto del año para cubrir el deterioro de sus activos y que van a generar pérdidas en 2016 de alrededor de 2.000 millones, que ahora se han elevado a los 2.700 millones de euros.

Sabadell también calificaba al cierre del primer semestre como “posibilidad muy remota” que la sentencia reconociera la retroactividad total en la aplicación de las cláusulas suelo abusivas. En la hipótesis de que la justicia anulase las cláusulas suelo con carácter general y lo hiciera con efecto retroactivo total el impacto máximo que estima el banco es de 490 millones de euros.

En un folleto continuado registrado en la CNMV en julio, CaixaBank estimaba que, en caso de salir adelante la denuncia iniciada por ADICAE para que la banca devolviera todo lo cobrado de más en hipotecas con cláusulas suelo, desde el inicio del contrato, “el importe adicional de las cantidades cargadas ascendería a 750 millones de euros aproximadamente”. Y añade que el grupo tiene constituida una provisión total por 515 millones de euros para la cobertura de los desembolsos que pudieran derivarse. CaixaBank ya eliminó en 2015 las cláusulas suelo con un impacto anual en márgenes de intereses de 220 millones de euros.

Liberbank, que reacciona a la sentencia del tribunal europeo con una caída superior al 10%, comunicó en noviembre a la CNMV que a 30 de septiembre los préstamos hipotecarios con cláusula suelo ascendían a 1.621 millones de euros y se habían reducido el 36% respecto a diciembre. A cierre de noviembre, el dato había bajado de los 1.400 millones. La provisión por esta cláusula en septiembre es de 72 millones de euros. La entidad calcula que la retroactividad total, desde el inicio de la hipoteca, supone devolver intereses por un importe aproximado de 208 millones de euros. En un hecho relevante remitido hoy a la CNMV, el banco explica que diferencial de intereses devengados por aplicación de las cláusulas suelo, vigentes a la fecha, desde su origen hasta el 9 de mayo de 2013 es de 83 millones de euros antes de impuestos. Es decir, el impacto adicional de la retroactividad total.

Según consta en un folleto continuado registrado en la CNMV en julio, BBVA también consideraba como remota la probabilidad de tener que devolver lo pagado de más en las cláusulas suelo con carácter retroactivo. El banco ya eliminó la cláusula suelo de todas sus hipotecas en junio de 2013 tras la sentencia del tribunal Supremo que las declaró abusivas por falta de transparencia. El banco calculaba en julio el importe máximo susceptible de ser objeto de reclamación rondaba los 1.200 millones de euros, en términos brutos. “Si bien la experiencia en supuestos similares indica que el impacto sería probablemente inferior”, avanzaba. De hecho, la compensación a los afectados pasa por que reclamen ante los tribunales.

Así, el efecto en términos netos que BBVA estima ahora por la sentencia del TJUE conocida hoy es de 404 millones de euros de impacto negativo en el beneficio atribuido de este año. El banco mantiene su objetivo de alcanzar un ratio CET1 fully loaded del 11% en 2017.

Santander ya comunicó en julio a la CNMV que “el grupo no ha tenido operaciones materiales con cláusula suelo y no estima que pueda tener ningún impacto material en sus cuentas anuales como resultados de sentencias relativas a este asunto”.

Bankia detalla a la CNMV que a marzo de 2016, el volumen de hipotecas con cláusula suelo era de 1.354 millones de euros, de los que 1.324 millones de euros la tenían activada. El porcentaje de cartera crediticia con cláusula suelo era del 1,2% y del 2% para el riesgo hipotecario. La entidad eliminó sin embargo su cobro en septiembre de 2015, con un impacto sobre margen de intereses en de 30 millones de euros en 2016.

Bankia tiene provisiones, a fecha de julio de este año, por 114 millones de euros para cubrir la eliminación de las cláusulas suelo con efectos desde mayo de 2013. Y calcula que el impacto de la eliminación con carácter retroactivo asciende a 101 millones de euros brutos.

- Impacto en el capital

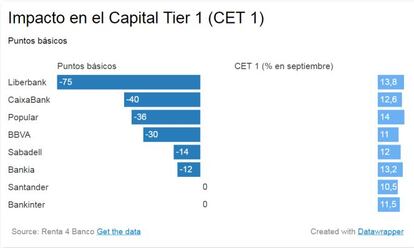

La compensación con carácter retroactivo tendrá impacto en los ratios de capital y Liberbank, Caixabank y Popular serán las entidades más afectadas. Según las estimaciones de Renta 4, el efecto sobre el ratio CET1 de Liberbank será de una rebaja de 75 puntos básicos, de 40 puntos básicos en Caixabank y de Popular, de 36. Para BBVA es de 30 puntos básicos, de 14 para Sabadell y de 12 puntos básicos para Bankia. No habría impacto alguno sobre el capital de Santander ni Bankinter.