Estamos finalizando año y viendo 2017 con cierto optimismo macroeconómico

En 2017 una aceleración del crecimiento económico, incluso moderada, daría soporte a los activos de mayor riesgo. Hay que tener en cuenta que en EEUU las promesas de recortar los impuesto de sociedades del 35% al 15%, aumentar gasto en infraestructuras en 500.000 millones de dólares y fomentar que las multinacionales repatríen beneficios puede suponer 1% de crecimiento adicional del PIB los dos próximos años. Además enEuropa y Japón también se estudian políticas fiscales de estímulo. En Europa puede haber incremento de la demanda, mejora de condiciones de crédito y, con un tipo de cambio del EUR competitivo, aumento de exportaciones. En Japón el estímulo fiscal puede secundar el alza de las exportaciones.

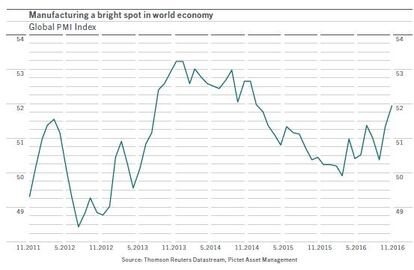

De manera que la aceleración del crecimiento jugará a favor de los beneficios empresariales mundiales, que pueden incrementarse 13% en 2017 en comparación con 1% este año. Ello puede dar lugar a aumento de la inversión de capital, el cual puede superar como el principal factor de crecimiento económico al gasto en consumo.

EEUU sigue una ruta de política económica y monetaria muy transparente

EEUU está siguiendo una ruta de política económica y monetaria muy transparente, donde la laxa política monetaria de la Reserva Federal ha llevado a los activos de renta variable y fija a máximos en 2016. Lleva cuatro años de adelanto a Europa en política monetaria y fiscal y la nueva etapa "Trumponomics" recoge aspectos de Greenspan en 2006 que, con estabilidad económica y política, es capaz de seguir creciendo ligeramente por encima del 2% en 20017 y 2018.

Ahora bien, los índices de acciones Dow Jones y Nasdaq están en máximos. Además 2017 se caracterizará por disminución de la abundante liquidez. Prevemos que la Reserva Federal opte por dos o tres subidas adicionales en 2017, a añadir a la reciente de 0,25%, pues la Reserva Federal responderá a las medidas de expansión fiscal con una política monetaria más restrictiva. En este sentido históricamente la transición desde políticas monetarias expansivas ha resultado desfavorable para la renta fija.

Neutrales tácticamente en Europa y moderadamente positivos a medio plazo

Al mismo tiempo estamos neutrales en acciones de Europa, aunque positivos a medio plazo. En la región las compañías cotizan con importante descuento respecto a las de EEUU. Además en la Euro Zona el programa de expansión cuantitativa del BCE se prorrogará más allá de marzo, con inyecciones de 60.000 millones de euros al mes y es previsible el incremento de la demanda, mejora de las condiciones de crédito y de las exportaciones sólidas gracias al competitivo tipo de cambio del EUR. Pero Europa precisa un par de años para apuntalar su crecimiento económico, pues claramente la política monetaria no es suficiente. La inversión extranjera tendría que ser el catalizador y lo lógico es que el mercado se comporte mejor durante la segunda parte del año.

Pero los riesgos políticos continuarán en 2017, con los mercados a la expectativa de ver si el movimiento anti europeo toma fuerza, lo que combinado con el voto Brexit, no va a ayudar. Las elecciones en Francia pueden tener mucho impacto y a ello se añade las generales en Alemania, muy probablemente tras el verano, que también traerá volatilidad.

Así que en Europa hay que ser muy tácticos y oportunistas, teniendo especialmente en cuenta empresas globales a precios interesantes y aprovechar los momentos de volatilidad para ir construyendo posiciones.

La renta variable japonesa es la más barata

Por otra parte creemos que Japón va ser de los grandes beneficiados de la mejora del crecimiento mundial en 2017, pues ello debe favorecer sus exportaciones -es el mercado que históricamente más se ha beneficiado en un entorno mundial en reflación-. Además la relación cotización/valor contable en acciones japonesas es 1,2 mientras en EEUU por encima de 2,2 y la renta variable japonesa es la más barata de mercados desarrollados. En concreto en su sector financiero hay buenas oportunidades ante el empinamiento gradual de su curva de rentabilidades a vencimiento de deuda pública, lo que puede dar lugar a aumento de márgenes de la banca y con la mejora de las perspectivas económicas de la demanda de crédito.

Buenas perspectivas a largo plazo en emergentes

Además los mercados emergentes muestran valoraciones atractivas a largo plazo. De hecho, teniendo en cuenta que su desaceleración económica comenzó a finales de 2011, ya en noviembre de 2015 empezamos a situarnos en emergentes. Ha habido reformas estructurales, han aumentado los precios de las materias primas y acompañan los flujos. Han tocado suelo y en algunos casos muestran indicios de aceleración. Aunque estimamos consolidación del crecimiento económico alcanzado en 2016, éste puede ser el doble que en países desarrollados. China es uno de los pocos países en que prevemos menor crecimiento.

Además al elemento demográfico muy importante al planificar inversiones y en emergentes la población es muy joven y el consumo doméstico aumenta.

No obstante estos activos son vulnerables al comercio exterior, apreciación del dólar y endurecimiento de la financiación. Determinados emergentes se van a ver afectados por la subida de tipos de interés en EEUU, si bien está ya muy descontado en las cotizaciones. Además las medidas proteccionistas de Trump suponen un riesgo, aunque no inminente.

En conjunto, con la mejora de fundamentales, nos proponemos aumentar esta exposición de manera selectiva. Pero hay que ser tremendamente selectivos y ver las valoraciones. En concreto los emergentes de Europa y Asia son más baratos -las acciones de Asia cotizan con 10% de descuento en relación a Latinoamérica, mínimo histórico-. Además hay oportunidades en determinadas compañías con niveles de rentabilidad por dividendos cercanos al 5%.

Adicionalmente, aunque la apreciación del dólar y eventuales medidas proteccionistas de EEUU puedan afectar desfavorablemente a la renta fija de emergentes, las rentabilidades a vencimiento en crédito empresarial a corto plazo en estos mercados son próximas a 4%, con poca sensibilidad a variaciones de tipos de interés.

En cualquier caso, aunque veremos muchas oportunidades en 2017, el inversor tiene que ser paciente y, como siempre, tomar sus decisiones de inversión con un Asesor Financiero profesional.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.