Los Benjumea se salvan al aplazar sus deudas hasta 2024

El acuerdo de refinanciación de Inversión Corporativa da un respiro a los Benjumea y a otras familias andaluzas de ocho años

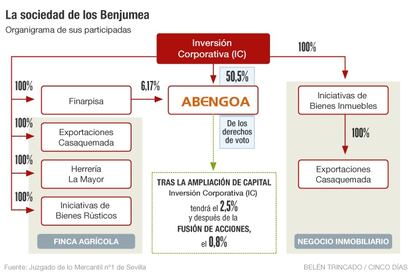

Inversión Corporativa, sociedad participada por los Benjumea y otras insignes familias andaluzas, quedará con unos derechos de voto en Abengoa del 2,5% –porcentaje que quedará por debajo del 0,8% cuando se ejecute la unificación de sus dos tipos de acciones– frente al 50,5% que tiene ahora, tras el acuerdo al que se llegó en la junta de accionista del grupo de ingeniería del pasado 22 de noviembre.

Pero lo más importante es que ha conseguido salvar el match point que ponía en jaque su supervivencia. Inversión Corporativa ha logrado la refinanciación de su deuda y la de sus filiales: Finarpisa, Inversión de bienes inmuebles, Iniciativas Concertadas, Explotaciones Casaquemada y Herrería La Mayor (véase gráfico). El juez se la aprobó el pasado 21 de noviembre.

Al mismo tiempo que Abengoa sufría una pesadilla, Inversión Corporativa seguía su trance, con su propio preconcurso y su consiguiente periodo de gracia. El problema era un crédito sindicado concedido por Unicaja, Sabadell, Popular y Bankia por 75,4 millones de euros.

Las dificultades en el pago de esa deuda están vinculadas íntimamente a la crisis de Abengoa y a su desplome en Bolsa. El grupo de ingeniería que había pasado de valer en sus mejores tiempos más de 3.800 millones a los alrededor de 200 millones actuales.

El importe inicial del crédito ascendiía a 100 millones y se firmó en diciembre de 2014, cuando estaba estaba previsto que se devolviera de forma progresiva entre el año pasado y 2018. La garantía eran unas acciones de Abengoa cuyo valor ha quedado reducido a la mínima expresión.

El valor de Abengoa ha quedado reducido a poco más de 200 millones de euros, desde el récord de casi 4.000 millones que llegó a capitalizar cuando cotizaba en máximos en septiembre de 2014, cuando las acciones B llegaron a las 4,53 euros y ahora no llegan a los 0,2. El hundimiento es del 96%.

Ejecución de las garantías

Los bancos que concedieron ese préstamo –Sabadell, Unicaja, Popular y Bankia– ejecutaron a inicios de año una parte de las acciones que tenían pignoradas a su favor, debido la imposibilidad de Inversión Corporativa de hacer frente a un vencimiento.

El crédito tenía inicialmente como prenda 17 millones de acciones A de Abengoa y 83 millones de títulos B. A comienzos de año, las entidades se quedaron con 4,9 millones de las acciones con 100 votos cada una y todas, o casi todas, las B, según los registros de la CNMV. Los bancos, a su vez, vendieron los títulos en Bolsa de manera inmediata, según fuentes financieras.

Ahora, el Juzgado de lo Mercantil Número 1 de Sevilla ha dado el visto bueno a la refinanciación de la sociedad de los Benjumea, pese a la oposición de la entidad andaluza, presidida hasta el pasado julio por Braulio Medel.

La participación en el crédito se divide entre Popular (18,8 millones), Sabadell (33,4 millones), Bankia (14,5 millones) y Unicaja (8,7 millones). Las condiciones incluyen un programa de desinversiones, por hasta el 75% del activo, según acordarán los socios de Inversión Corporativa en su próxima junta, que se celebrará el 15 de diciembre.

La refinanciación incluye una nueva fecha de vencimiento, el 2 de agosto de 2019, ampliable de forma automática cada año por hasta cinco ejercicios, lo que sitúa el plazo máximo de devolución en 2024. Para Unicaja, el día clave es el 2 de agosto de 2021, cuando Abengoa debe haberle devuelto los 8,7 millones que le debe.

Entre los activos con los que cuenta Inversión Corporativa están, a través de su participada Ibisa, unos terrenos urbanizables en el polígono Buen Aire de Sevilla, en el que se prevé la construcción de 2.000 viviendas, zonas comerciales y de ocio.

Los propietarios del vehículo inversor –Palmera Nueve, sociedad de la familia Benjumea Llorente, con un 24,34% del capital; Olajangua (9,86%), de la familia Abaurre Llorente; Inayaba (15,2%), de los Aya Abaurre; Zaida XII (5,97%), de los Solis Guardiola, y RoyBlanca (7,81%), de Rafael Benjumea Benjumea– han logrado el visto bueno de la homologación de su plan de refinanciación por parte del juez, al igual que Abengoa. Así, Inversión Corporativa recibió la luz verde del juzgado de lo mercantil número 1 de Sevilla a la homologación de su acuerdo de refinanciación tras lograr la aceptación de entidades con más del 51% de la deuda financiera.